Cổ phiếu NKG 2024: Mô hình tăng giá xuất hiện nhưng kinh doanh kém sắc

- 2 năm trước

- 14 phút đọc

Cổ phiếu CTCP Thép Nam Kim (HOSE: NKG) có đợt phục hồi tốt nhờ tín hiệu phục hồi chung của ngành. Sau một năm, Cổ phiếu NKG đã tăng gấp 3 lần và đang ở vùng kháng cự quan trọng.

Trong bài phân tích này, chúng ta sẽ cùng xem xét các yếu tố kỹ thuật và cơ bản sau đó đưa ra các đánh giá, dự báo xu hướng cổ phiếu NKG cho năm 2024 và có thể xa hơn nữa sang năm 2025.

Các nội dung phân tích được áp dụng kiến thức trong Khoá học phân tích kỹ thuật chứng khoán thực chiến, Khoá học Định giá cổ phiếu.

Nội dung

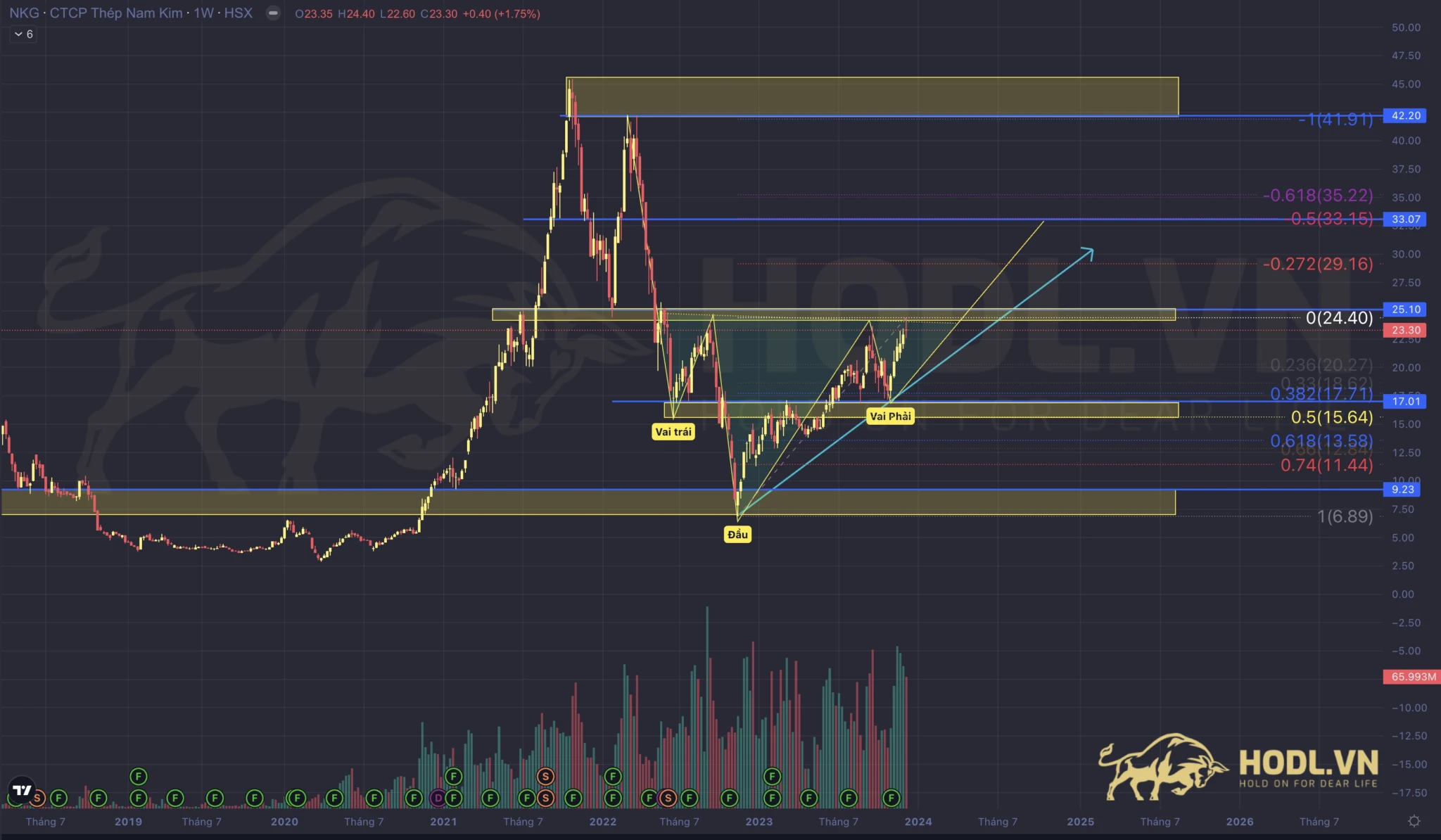

Hỗ trợ – Kháng cự

Cổ phiếu CTCP Thép Nam Kim (HOSE: NKG) với đợt phục hồi mạnh mẽ tăng gấp 3 thị giá đã cơ bản hình thành các vùng Hỗ trợ – Kháng cự ngang quan trọng trong đó:

Các vùng Kháng cự mạnh:

Kháng cự #1 – 23.000 – 25.000đ/cp: Vùng kháng cự hiện tại trước đó là Hỗ trợ tạo thành đáy trung tâm mô hình hai đỉnh kéo theo cú sụt giảm cực mạnh khiến thị giá NKG mất 84.4% giá trị từ mức 45.000đ về mức 7.500đ/cp. Ở hai lần tăng giá trước đó, cổ phiếu NKG đều dừng lại ở ngưỡng kháng cự này và chưa thể vượt qua.

Kháng cự #2 – 32.500 – 35.000 đ/cp: Vùng giá này Tôi nhận thấy có những phản ứng tạo vùng tranh chấp và sau đó bị bán tháo khá mạnh.

Kháng cự #3 – 42.500 – 45.000 đ/cp: Vùng đỉnh lịch sử cổ phiếu NKG cũng là vùng NKG bứt phá rất mạnh về doanh thu và lợi nhuận. Đây sẽ là vùng tham chiếu và cho chúng ta biết nếu Doanh thu – Lợi nhuận không tăng về đỉnh cũ thì chuyện gì sẽ xảy ra với cổ phiếu NKG trong năm 2024.

Các vùng Hỗ trợ mạnh:

Hỗ trợ #1 – 20.000đ/cp: Đây tạm coi là hỗ trợ tâm lý tròn số. Vùng giá này mang ý nghĩa tâm lý nhiều hơn. Đây cũng là vùng giá trị sổ sách (BVPS) của NKG với mức P/B = 1.

Hỗ trợ #2 – 15.000 – 17.000đ/cp: Vùng hỗ trợ tốt hình thành bởi hai yếu tố. 1; vùng bắt đáy lần 1 của đợt giảm mạnh năm 2022 không thành công. 2; Được coi là hỗ trợ để tiếp tục mua lên theo xu hướng phục hồi cho đợt tăng từ đáy 7500đ/cp tới 23.500đ/cp.

Hỗ trợ #3 – 7.500đ – 9.000đ/cp: Vùng hỗ trợ khi kết quả kinh doanh Cổ phiếu CTCP Thép Nam Kim (HOSE: NKG) bết bát kết hợp với sự hoảng sợ xuất hiện chung của toàn thị trường với nhiều yếu tố bất lợi như Lãi suất tăng mạnh, bê bối trái phiếu, Đại án ngân hàng SCB khiến nhà đầu tư tháo chạy khỏi thị trường chứng khoán.

Price Action

Tiếp tục đánh giá Mô hình Price Action trên biểu đồ kỹ thuật khung tuần Cổ phiếu NKG Tôi nhận thấy Mô hình Vai – Đầu – Vai ngược lớn xuất hiện với Đáy vai phải và Đáy vai trái đang trùng nhau:

Nếu so sánh với chỉ số VNINDEX chúng ta sẽ thấy giai đoạn NKG tạo đỉnh tới hiện tại, biến động của NKG có tương quan thuận rất lớn với chỉ số VNINDEX. Hiện tại VNINDEX cũng cho tín hiệu Vai – Đầu – Vai ngược tương tự như vậy.

Đây là Mô hình lớn cho phép nhà đầu tư kỳ vọng giá cổ phiếu NKG sẽ phục hồi trong trung và dài hạn nếu kết quả kinh doanh của công ty khởi sắc.

Các vùng quan trọng của giá cổ phiếu NKG theo Mô hình này:

- Vai trái: 15.000 – 17.000đ/cp

- Đầu: 7.500 – 9.000đ/cp

- Vai phải: Vùng 1: 15.000 – 17.000đ/cp; Vùng 2 có thể ẽ nằm trong phạm vi 11.000đ – 12.500đ/cp.

- Vùng mục tiêu giá: 33.000đ/cp

Fibonacci

Giá cổ phiếu CTCP Thép Nam Kim (HOSE: NKG) theo biểu đồ kỹ thuật khung tuần có đợt phục hồi liên tục từ cuối năm 2022 tới hiện tại không tạo ra các cú retrace hình thành các nhịp tăng – giảm. Vì vậy khi dùng Fibonacci, Tôi xác định:

- Xu hướng hiện tại: Xu hướng tăng giá (sẽ được phân tích thêm trong phần EMA)

- Vùng đáy – Low: 6.890đ/cp

- Vùng đỉnh – High: 24.400đ/cp

Kết quả trên biểu đồ kỹ thuật như sau:

Vùng hỗ trợ tạo bởi các mức Fibonacci thoái lui:

- 38.2% – 17.000đ/cp: Đã thể hiện rõ vai trò hỗ trợ bằng các đợt tăng giá khi giá sụt giảm và tiếp cận ngay lập tức xuất hiện nhu cầu và đẩy giá tăng trở lại.

- 50.0% – 15.500đ: Trùng với biên dưới của hỗ trợ chúng ta xác định phía trên cũng là điểm bị bắt đáy trước đó.

- 61.8% – 13.500đ/cp: Chưa thể hiện rõ vai trò hỗ trợ cho xu hướng chúng ta chưa đánh giá cụ thể được.

Vùng Kháng cự và tiềm năng mở rộng xu hướng – Fibonacci Extension:

- 127.2% – 29.100đ/cp: Tôi chưa thấy phản ứng rõ ràng và lịch sử chưa cho manh mối về vùng giá này.

- 150.0% – 33.100đ/cp: Trùng với kháng cự ngang, đáng để chúng ta xem xét nếu giá tiếp cận tới.

- 200.0% – 42.000đ/cp: Vùng tiệm cận đỉnh lịch sử cổ phiếu NKG

Như vậy nếu quyết định đầu tư, chúng ta sẽ chờ giá thoái lui về các mức fibo và mua – nắm giữ với mục tiêu là các mức fibo mở rộng xu hướng.

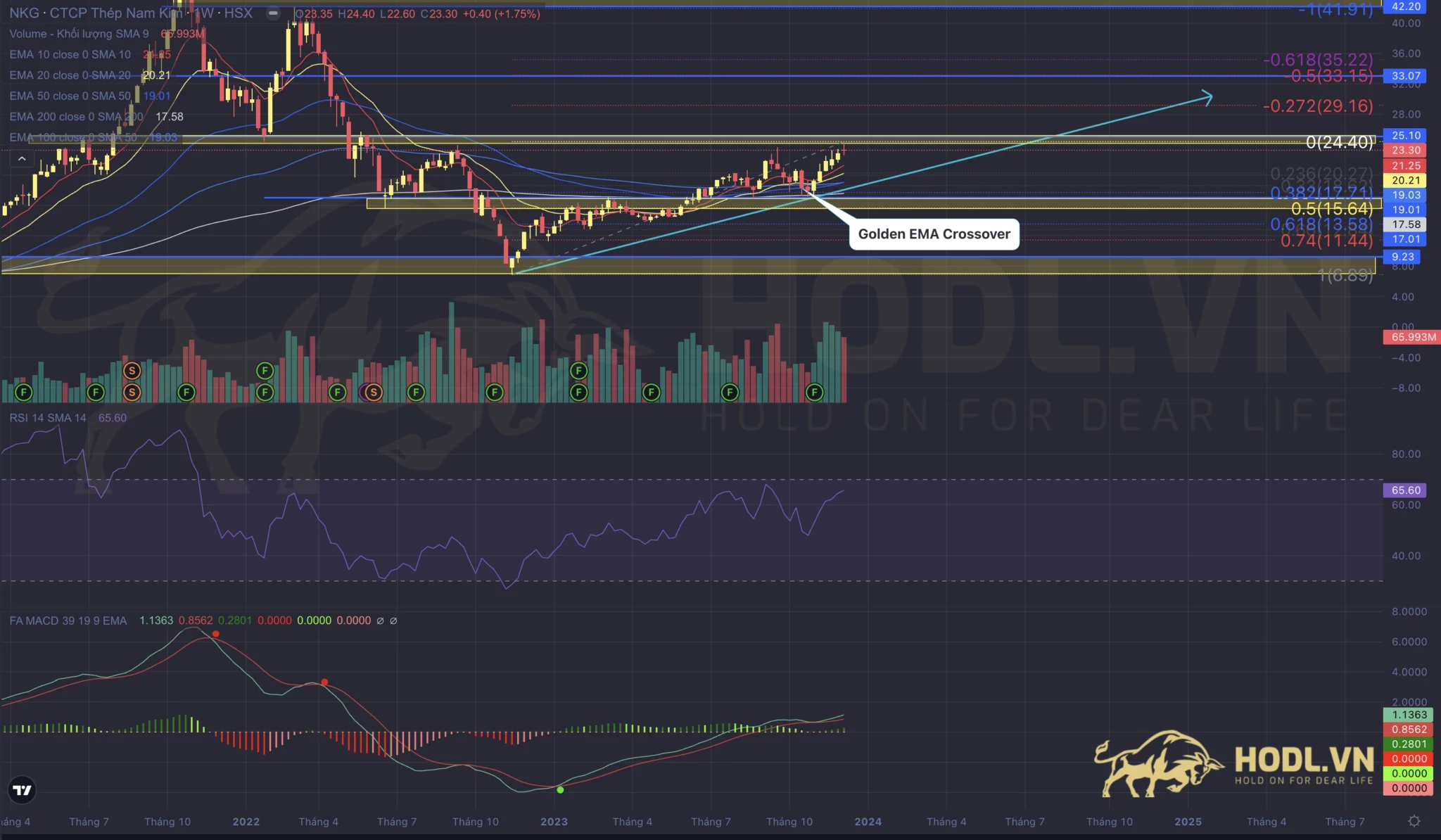

Xu hướng trên EMA

Trên khung tuần cổ phiếu NKG, Tôi nhận thấy tín hiệu Golden EMA Crossover:

Tín hiệu từ EMA này cho tín hiệu tương đối tích cực với cổ phiếu NKG.

Tuy nhiên, EMA200 và EMA100 đang có dấu hiệu đi ngang. Đây là tín hiệu có thể báo hiệu cổ phiếu NKG sẽ sideway trong khung tuần chứ không hẳn là sẽ tăng giá. Độ phân kỳ của các đường EMA cũng rất hẹp cho thấy xu hướng không mạnh.

Điểm khiến Tôi lưu tâm thêm là Khối lượng và giá. Mặc dù có Vai – Đầu – Vai ngược, Golden Crossover và Khối lượng tăng rất mạnh trong những tuần qua nhưng Cổ phiếu NKG không phá được kháng cự! Đây là rủi ro lớn nếu mua cổ phiếu NKG ở vùng giá hiện tại.

MACD và RSI

MACD(39,19,9) đang cho tín hiệu tích cực với phe Bull khi MACD Line và Signal đã cùng vượt lên ngưỡng 0 cùng với Histogram:

Histogram của MACD đang giảm và yếu đi cho thấy độ mạnh xu hướng giảm. Có thể sẽ xuất hiện một đợt dích luỹ và tín hiệu Hội tụ sẽ xuất hiện giữa MACD Line – Signal.

Chỉ báo RSI – Sức mạnh tương đối đang nằm trong khu vực Bull khi biến động trên ngưỡng 50. Tôi thấy lo ngại khi tín hiệu Phân kỳ điều chỉnh và 2 đỉnh xuất hiện trên khung Daily có thể sẽ làm NKG có thêm đợt điều chỉnh. Tín hiệu này sẽ vô hiệu nếu kết quả kinh doanh Q4 của NKG tích cực kích thích một đợt đầu cơ ngắn hạn đẩy giá NKG lên 30.000đ trước khi thực sự điều chỉnh.

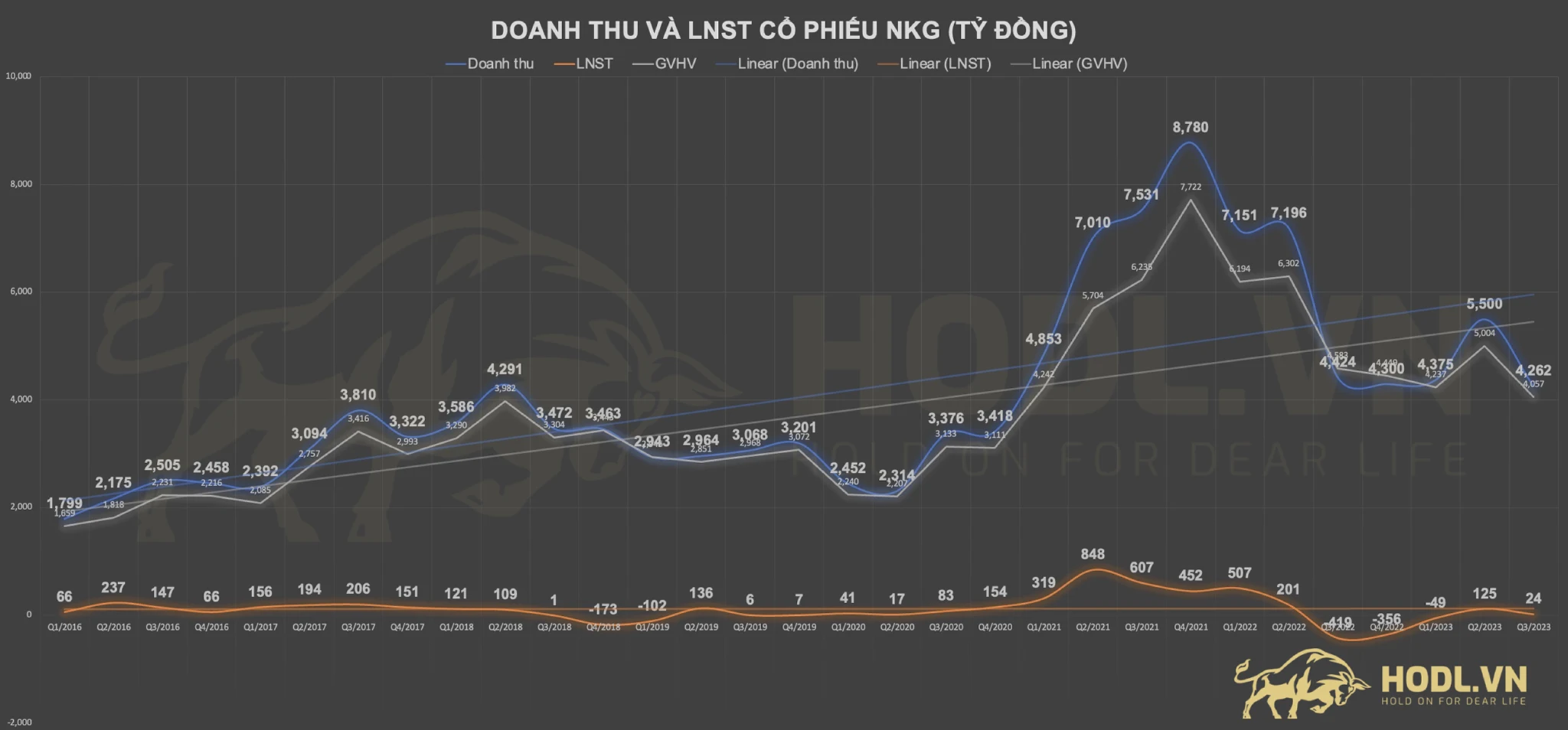

Hoạt động kinh doanh

Nhìn biểu đồ kết quả kinh doanh – giá vốn hàng bán – lợi nhuận sau thuế của Cổ phiếu CTCP Thép Nam Kim (HOSE: NKG) Tôi không đánh giá cao vì nhiều yếu tố.

Dưới đây là biểu đồ Tôi lấy kết quả kinh doanh theo Quý từ Q1-2016 tới Q3-2023:

Về doanh thu:

Sau khi đạt đỉnh vào năm 2021, Thép Nam Kim đã liên tục sụt giảm doanh thu do ảnh hưởng chung của thị trường.

Trong ngắn hạn, chúng ta có thể chắc chắn là NKG khó lòng trở lại mức doanh thu đỉnh điểm 8700 tỷ/quý.

Nếu doanh thu không đạt đỉnh mà giá cổ phiếu NKG càng gia tăng, mức độ rủi ro sẽ gia tăng với tốc độ chóng mặt. Nguy cơ đu đỉnh.

Về Giá vốn hàng bán:

Giá vốn hàng bán (GVHB) của Thép Nam Kim biến động lớn và có những thời điểm tăng mạnh vượt doanh thu.

Quan sát biểu đồ doanh thu và GVHB của Thép Nam Kim chúng ta có thể nhận định rằng:

- Khi nhu cầu giảm, NKG đang kinh doanh bằng hoặc dưới giá vốn để đảm bảo doanh thu.

- Khi nhu cầu tăng, Giá vốn hàng bán không đổi, nhưng giá bán tăng kéo theo biên lợi nhuận của NKG gia tăng mạnh mẽ

Từ đây chúng ta có thể khẳng định nếu thị trường xây dựng không bùng nổ, NKG khó lòng cải thiện biên lợi nhuận.

Về Lợi nhuận sau thuế:

Tính trung bình 4 quý thì tỷ lệ LNST/DT đang âm 4.15%.

Nếu loại bỏ các quý âm thì tỷ lệ LNST/DT của NKG biến động trong ngưỡng 2.67% – 6.42% trong đó:

- Ngưỡng cao nhất của những quý doanh thu thấp nhất (3500 tỷ): 2.67%

- Ngưỡng cao nhất của những quý doanh thu trung bình (4500 tỷ): 4.8%

- Ngưỡng cao nhất của những quý doanh thu cao nhất (7000 – 8000 tỷ: 6.42%

Chu kỳ kinh doanh của Thép Nam Kim

Xem xét chu kỳ thì khoảng 4 năm NKG xuất hiện một chu kỳ thua lỗ 3-4 quý.

- Lần #1: Giữa 2011 – 2012

- Lần #2: Giữa 2018 – 2019

- Lần #3: Giữa 2022 – 2023

Ở lần thứ 3, sau 3 quý thua lỗ liên tục, NKG đã có lợi nhuận trở lại. Như vậy, Chúng ta có thể giả định rằng chu kỳ thua lỗ của CTCP Thép Nam Kim (HOSE: NKG) đã qua. NKG sẽ sớm trở lại trạng thái bình thường nếu không xuất hiện suy thoái kinh tế.

Ở trạng thái này, Tôi đánh giá tiếp chi tiết về chu kỳ doanh thu – LNST như sau:

- Các quý suy giảm doanh thu: Q4 và Q1

- Các quý tăng mạnh doanh thu: Q2 và A3

Điều này có thể được giải thích vì khí hậu, thời tiết của Việt Nam việc thuận lợi cho xây dựng là từ Q3, Q4. Vì vậy nhu cầu với sản phẩm của Thép Nam Kim sẽ gia tăng vào Q2, Q3 để chuẩn bị cho mùa xây dựng.

Tôi giả định NKG sẽ trở lại mức doanh thu trung bình duy trì đều đặn 3400 – 4500 tỷ/quý với biên lợi nhuận sau thuế hợp lý từ 2.67% – 4.8%

Như vậy, Tôi sẽ giả định doanh thu Q1 và Q4 là thấp nhất, Q2 và Q3 là cao nhất. Đánh giá thêm về việc mở rộng biên lợi nhuận, chúng ta có tiền đề được nêu ở phía trên:

- Khi nhu cầu giảm, NKG đang kinh doanh bằng hoặc dưới giá vốn để đảm bảo doanh thu.

- Khi nhu cầu tăng, Giá vốn hàng bán không đổi, nhưng giá bán tăng kéo theo biên lợi nhuận sau thuế của NKG gia tăng mạnh mẽ

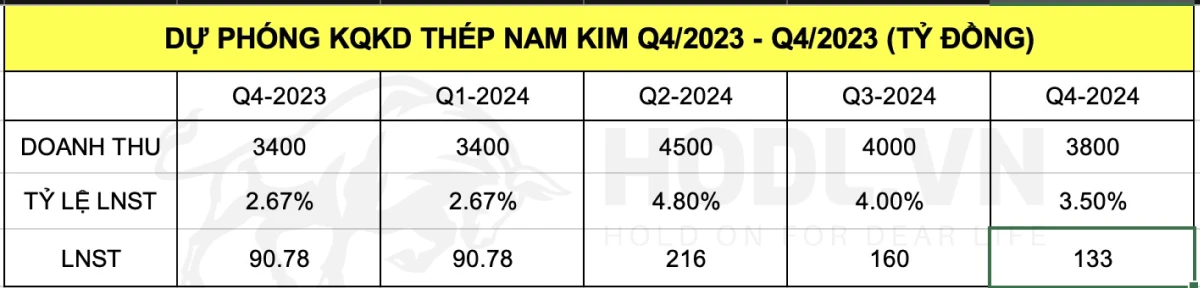

Tôi đặt giả định tình hình kinh doanh – LNST của NKG Q4-2023 tới Q4-2024 như sau:

Với kỳ vọng dự kiến này thì Tôi đang kỳ vọng:

| Tham số | 2023 | 2024 |

|---|---|---|

| Doanh thu | 14,137 tỷ | 15,700 tỷ |

| LNST | 65.78 tỷ | 599.78 tỷ |

| LNST/DT | 0.46% | 3.8% |

| EPS | 250đ/cp | 2.280đ/cp |

Lý do kỳ vọng LNST thấp như vậy kéo theo EPS giảm sâu vì năm 2022 BCTC cho thấy NKG lỗ sau thuế 125 tỷ.

Với các tham số này, giả định kết năm 2023, giá cổ phiếu NKG vẫn duy trì ở ngưỡng 21.000đ/cp thì các tham số của NKG sẽ như sau:

| Tham số | Hiện tại | Kỳ vọng sau điều chỉnh |

|---|---|---|

| Thị giá | 23000 | 21.000 |

| EPS | -974đ/cp | 250đ |

| BVPS | 20.500đ/cp | 20.800đ/cp |

| P/E | -20 lần | 84 lần |

| P/B | 1.12 lần | 1.01 lần |

Dự báo và chiến lược

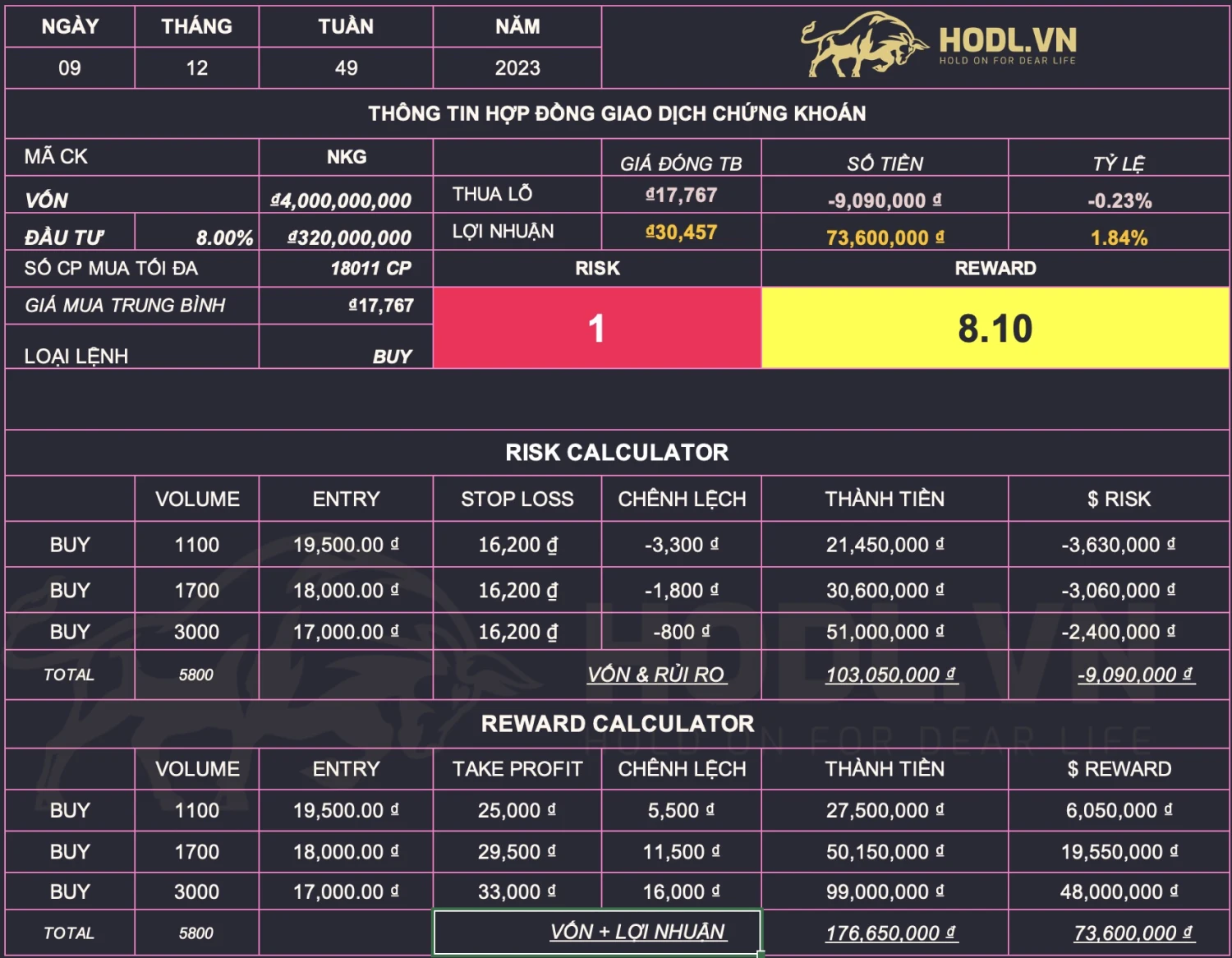

Từ các phân tích và kết quả trên, Tôi sẽ không khuyến nghị mua cổ phiếu NKG ở vùng giá hiện tại mà nên chờ một đợt điều chỉnh để mua vào trong vùng giá hỗ trợ gần nhất như sau:

Vùng giá chờ mua: 17.000 – 19.5000đ/

Vùng giá chốt lời: 25.000; 29.500; 33.000đ/cp

Tôi có bảng tham số kỳ vọng như sau:

| Tham số | Vùng chờ mua trung bình | Vùng mục tiêu kỳ vọng |

|---|---|---|

| Thị giá | 18.000 đ/cp | 33.000đ/cp |

| EPS | 250đ | 2.280đ/cp |

| BVPS | 20.500 | 21.500đ/cp |

| P/E | 72 lần | 14.4 lần |

| P/B | 0.88 lần | 1.53 lần |

Chiến lược giao dịch cụ thể:

Thảo luận chi tiết: Zalo chứng khoán | Discord chứng khoán

Chúc các bạn giao dịch thành công!

Viết thư cho chúng tôi qua hello@hodl.vn. Hoặc thảo luận trên Zalo, Discord, Youtube, Facebook.