Định giá Cổ phiếu PAN H2/2024: Kinh doanh tốt, Kỹ thuật tuyệt vời – Chờ mua

- 2 năm trước

- 30 phút đọc

Cổ phiếu CTCP Tập đoàn PAN có 6 tháng đầu năm 2024 đạt hiệu quả tốt về doanh thu. Tuy nhiên giá lại đang điều chỉnh theo áp lực giảm chung của thị trường.

Trong năm 2024, Tôi tiếp tục duy trì các bộ lọc cổ phiếu (sẽ được chia sẻ kỹ trong phần Hướng dẫn xây dựng danh mục đầu tư) và theo một cách nào đó, toàn bộ các cổ phiếu là công ty con của PAN như NSC, LAF, ABT, VFG, FMC, BBC… đều nằm trong bộ lọc.

Lần ngược lại, Tôi tìm ra PAN chính là công ty nắm phần lớn thị phần của các công ty kể trên với đặc trưng liên quan tới sản xuất nông nghiệp – thuỷ sản bền vững.

Vì vậy, Tôi quyết định thêm PAN vào danh sách theo dõi và chờ mua. Tôi sẽ thay thế một mã cổ phiếu trong danh mục bằng PAN.

Dưới đây là các phân tích chi tiết về tình hình kinh doanh và định giá kỹ thuật với cổ phiếu PAN.

1. Hoạt động kinh doanh

Kết quả kinh doanh 6 tháng đầu năm 2024 của PNA khả quan với mức doanh thu 6.840 tỷ, tăng trưởng 28.9% so với cùng kỳ năm 2023. Lợi nhuận gộp đạt 1.312 tỷ, tăng 34.6%.

Tuy nhiên, Lợi nhuận sau thuế của CTCP Tập đoàn PAN chỉ đạt 370 tỷ, tăng 2.0%. Khiêm tốn so với mức bứt phá tốt về doanh thu và lợi nhuận. Điểm đáng chú ý là lượng cổ phiếu lưu hành tại thời điểm phân tích cũng ít hơn so với giai đoạn tháng 06/2023 do PAN mua vào một lượng cổ phiếu quỹ.

Bức tranh tài chính so với cùng kỳ đã tích cực hơn. So với 5 năm trước đó, doanh thu và LNST của PAN đã cải thiện đáng kể. Xét về mức độ ổn định thì PAN có được sự ổn định trong các hoạt động kinh doanh.

Dưới đây là biểu đồ tăng trưởng doanh thu – LNST của PAN xét theo chu kỳ năm:

Xét mức trung bình 5 năm từ 2022 trở về trước, PAN duy trì mức tăng trưởng doanh thu trung bình 29% – 31%. Năm 2023, khi doanh thu chững lại, mức tăng trưởng trung bình giảm xuống ngưỡng 13%. Nhưng vẫn là con số tích cực.

Xét về lợi nhuận sau thuế, PAN duy trì mức tăng trưởng tích cực và ổn định với mức trung bình năm năm ở 14%.

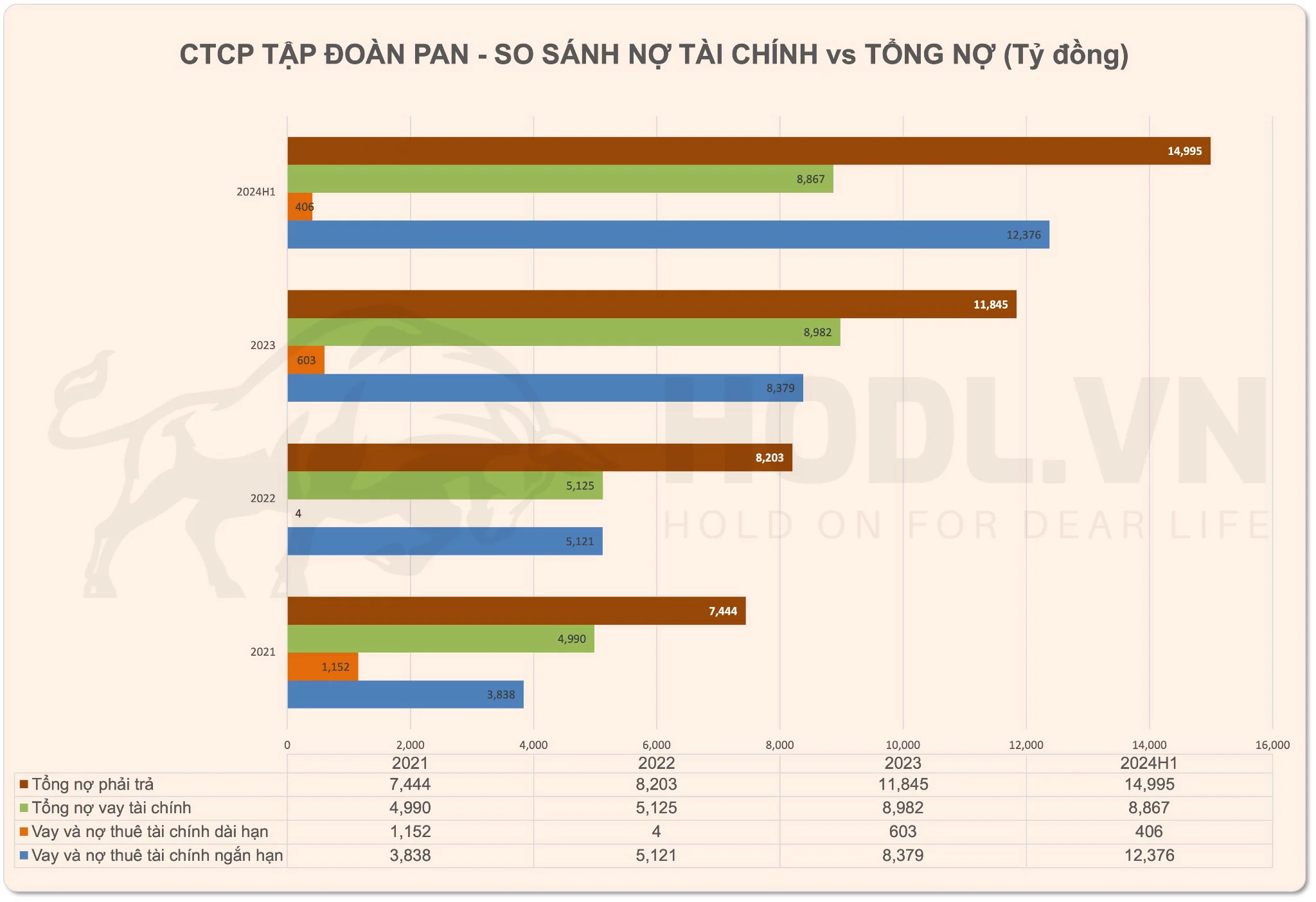

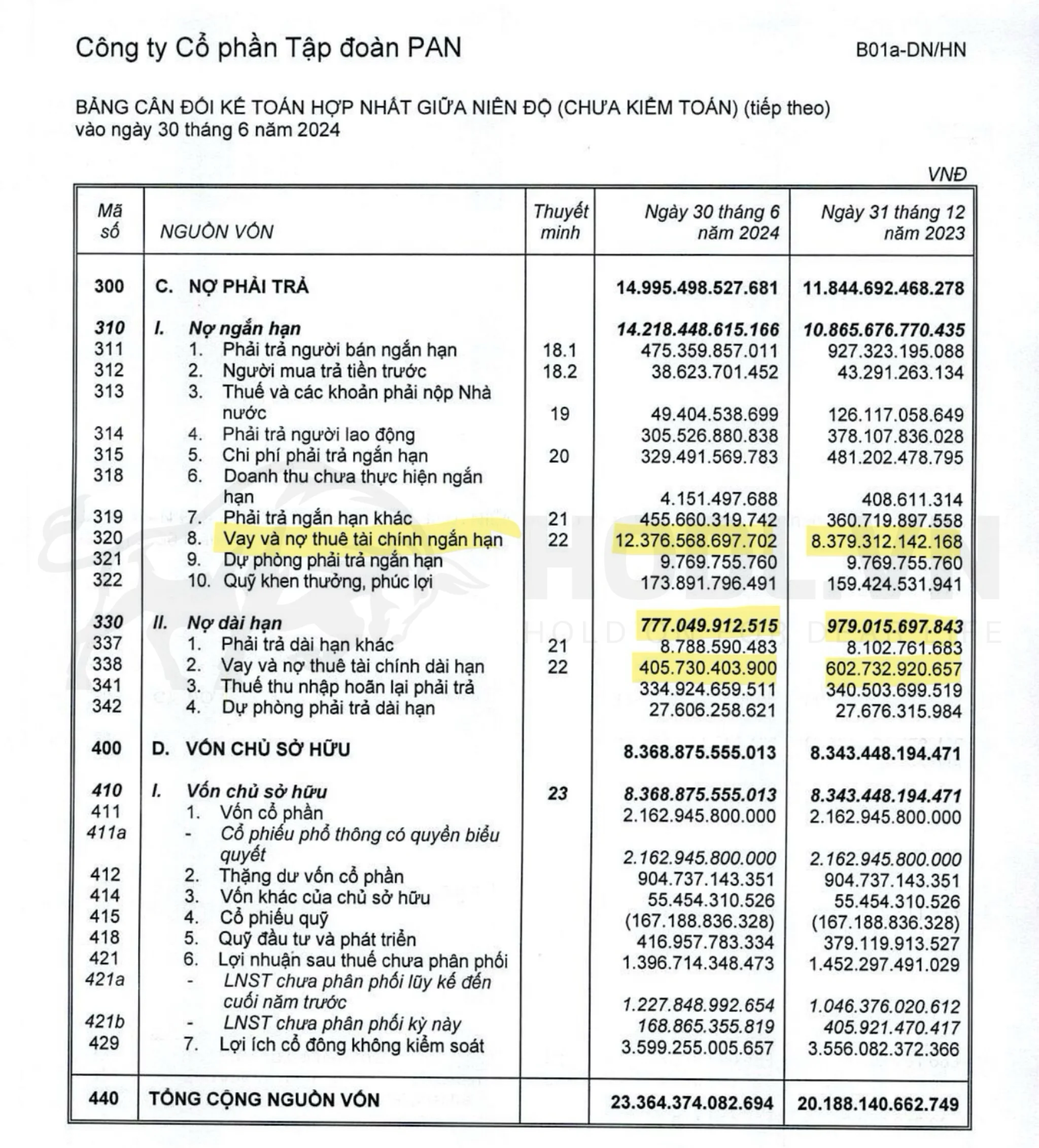

Tình hình nợ của PAN cũng có biến động tương đối mạnh khi Tổng nợ tăng thêm khoảng 4000 tỷ.

Ở thời điểm kết thúc Q2/2024, Tổng nợ của PAN đạt 14.995 tỷ trong đó Nợ tài chính ngắn hạn tăng thêm 4000 tỷ.

Theo BCTC hợp nhất của CTCP Tập đoàn PAN, vào cuối Q2/2024, Tôi nhận thấy:

- Tổng nợ vay dài hạn giảm chủ yếu đến từ mức giảm nợ vay tài chính dài hạn khoảng 200 tỷ.

- Tổng nợ vay ngắn hạn tăng 50% chủ yếu đến từ vay tài chính ngắn hạn tăng thêm 4.000 tỷ.

Mức tăng nợ vay tài chính ngắn hạn này có lẽ phản ánh khoản Đầu tư tài chính ngắn hạn (chứng khoán kinh doanh) khi chỉ số này tăng thêm 3.900 tỷ. Trong 6 tháng đầu năm, khoản tiền mặt trong Chứng chỉ tiền gửi của PAN tăng từ 6.676 tỷ lên 10.576 tỷ.

Như vậy, nhu cầu về Vốn ngắn hạn của PAN có xu hướng tăng lên, trong khi nhu cầu về vốn dài hạn giảm xuống. Tuy nhiên, sức khoẻ tài chính không chịu ảnh hưởng nhiều khi có số dư tiền mặt và các khoản đầu tư tài chính ngắn hạn lớn.

Tổng tài sản của CTCP Tập đoàn PAN cuối quý 2/2024 tăng thêm 3.176 tỷ lên ngưỡng 23.364 tỷ. Mức tăng này theo quan điểm của Tôi đến từ việc tăng nợ, kéo theo khoản tiền mặt gia tăng trên Tổng tài sản. Mức tăng tổng tài sản không phản ánh hết, do trong kỳ PAN đã thực hiện trích trả cổ tức cho Cổ đông với mức 500đ/cp tương ứng trả khoảng 104 tỷ tiền mặt.

Theo quan sát của Tôi, CTCP Tập đoàn PAN có xu hướng kinh doanh tốt hơn vào Q3 và Q4, kết quả kinh doanh tốt nhất thường thể hiện ở trong hai quý này. Điều này phù hợp với chu kỳ mua sắm cuối năm theo văn Hoá người Việt Nam và các mảng kinh doanh cốt lõi của PAN.

Tôi đặt ra các giả định theo các dữ liệu gần đây của PAN theo bảng dưới đây:

Như vậy, trong cả kịch bản tích cực và tiêu cực, thì kết quả kinh doanh của PAN cũng vẫn rất khả quan dựa trên số liệu và có thể nói PAN đang được bị định giá dưới giá trị thực tế rất sâu.

2. Định giá kỹ thuật

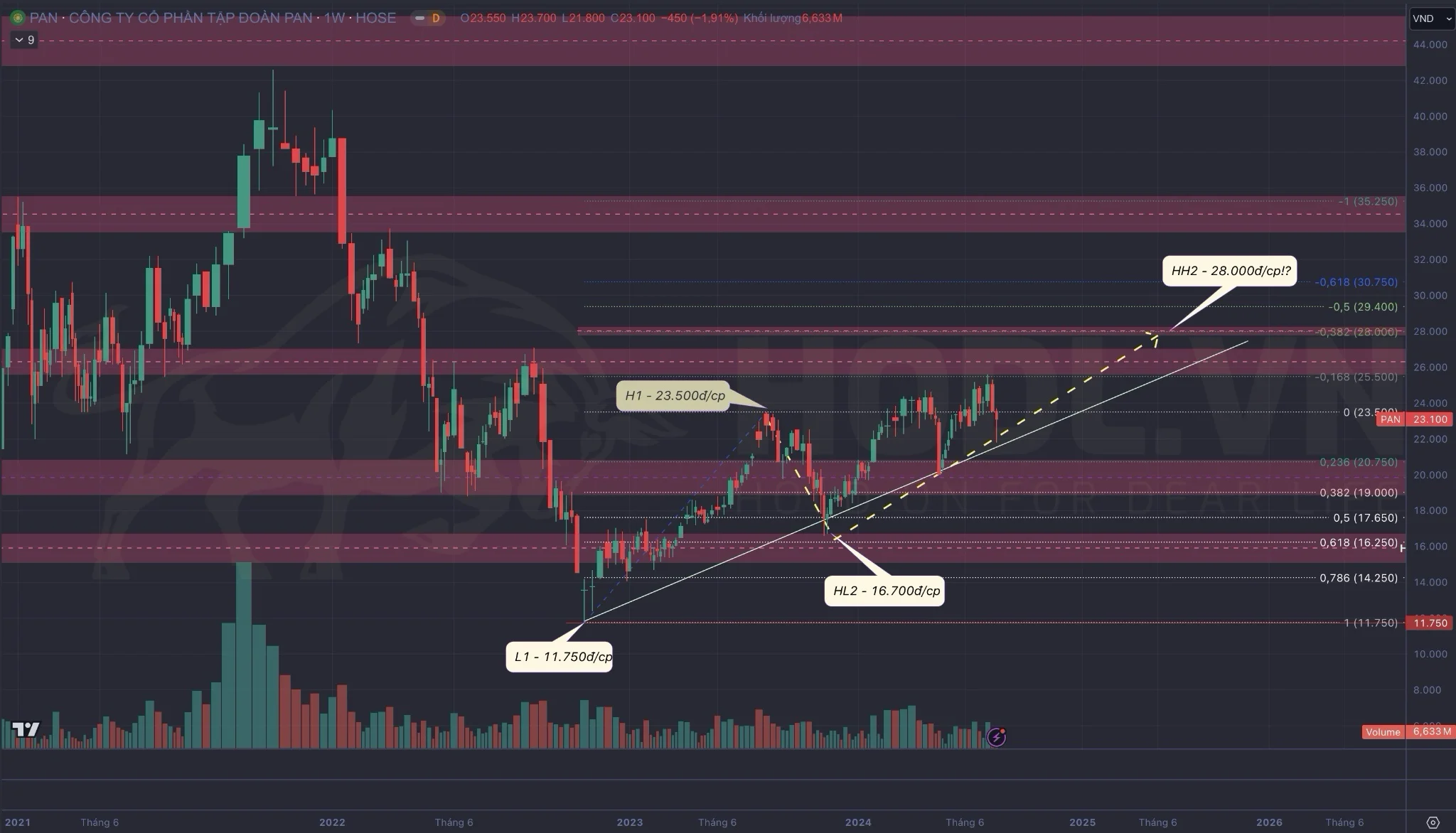

2.1 Nhận định xu hướng chính

Trước khi đưa ra nhận định về xu hướng chính, Tôi muốn xem xét qua Ba chu kỳ giá của Cổ phiếu PAN được thể hiện trên biểu đồ kỹ thuật và so sánh nó với một số giá trị cụ thể.

Các đặc điểm chung của Ba chu kỳ này là:

- Mức giá tăng bằng mức giá giảm

- Thời gian kéo dài các đợt tăng giá bằng thời gian kéo dài các đợt giảm giá.

Và đó là lý do mà Tôi cho tằng khi hoàn thiện một biến động với đầy đủ cả hai yếu tố trên, Tôi cho rằng chu kỳ đó có thể đã kết thúc.

Chu kỳ 1: Tăng giá và sau đó giảm toàn bộ Kéo dài từ 2016 – 2020. Trong chu kỳ này, giá cổ phiếu PAN tăng từ 15.000đ/cp tới 45.000đ/cp trong thời gian hai năm. Sau đó cũng dành thêm 2 năm để giảm từ 45.000đ về lại 15.000đ.

Chu kỳ 2: Giảm giá và tăng phục hồi toàn bộ kéo dài từ 2018 – 2022. Trong chu kỳ này, giá cổ phiếu PAN giảm từ 45.000đ về 15.000đ trong hai năm. Sau đó tăng phục hồi từ 15.000đ tới 42.000đ cũng trong 2 năm.

Chu kỳ 3: Tăng giá và sau đó giảm toàn bộ, kéo dài từ 2020 – 2022. Trong chu kỳ này, giá cổ phiếu PAN tăng từ 15.000đ tới 42.000đ trong một năm. Sau đó giảm xuống 11.500đ vào Tháng 11/2022, đợt giảm kéo dài khoảng 11 tháng.

Như vậy, trong hai chu kỳ đầu tiên, cổ phiếu PAN biến động với một chu kỳ tăng – giảm trong 4 năm. Nhưng trong chu kỳ thứ ba, thời gian biến động hoàn thiện một chu kỳ đã giảm xuống. Điều này có thể được giải thích do nhiều yếu tố bất ổn hơn so với các giai đoạn trước đó.

Các sự kiện chính phần nào đã ảnh hưởng tới chu kỳ của PAN:

- COVID-19 kéo dài trong ba năm

- Cuộc chiến thương mại Mỹ – Trung

- Tác động tiêu cực từ vụ việc của SCB, Tân Hoàng Minh tới tâm lý chung của thị trường.

Khi các sự cố này qua đi, diễn biến của PAN dường như đã chậm lại.

Theo Tôi quan sát giá cổ phiếu PAN đã có một đợt tăng gấp đôi giá trị từ 11.500 tới 23.100 và có thời điểm vượt ngưỡng này. Đợt tăng này đã kéo dài gần hai năm, từ tháng 11/2022 tới hiện tại.

Vậy, Tôi có thể tạm kết luận rằng Cổ phiếu PAN đang trong xu hướng tăng và ở chu kỳ tiếp theo!

Điều này cũng được thể hiện bởi đường xu hướng kéo dài từ tháng 11/2022 tới hiện tại theo cấu trúc:

- Đáy cao dần: 11.500 – 16.000 – 20.000

- Đỉnh cao dần: 23.100 – 25.000đ

Từ góc nhìn về xu hướng giá như vậy, Tôi sẽ lấy đây là căn cứ để phân tích kỹ thuật theo hướng cổ phiếu PAN sẽ còn tiếp tục tăng và tìm cơ hội để mua – nắm giữ cổ phiếu PAN trong trung – dài hạn là hợp lý.

2.2 Hỗ trợ – Kháng cự

Đối với một xu hướng tăng, chúng ta xác định Hỗ trợ – Kháng cự trên biểu đồ kỹ thuật với mục đích:

- Nếu giá giảm, thì đâu là vùng giá có thể giảm tới để thực hiện nguyên tắc Hành động – Phản ứng đó là: Hành động mua thử lô cổ phiếu đầu tiên. Phản ứng là theo dõi các Mô hình giá có thể xuất hiện ở hỗ trợ.

- Nếu giá tăng, thì đâu là vùng giá có thể tiếp cận để thực hiện các hành động – phản ứng tương ứng là: Hành động chốt lời một phần, phản ứng là theo dõi nếu giá không vượt qua được kháng cự, thì có thể tiếp tục chốt lời. Nếu giá vượt qua kháng cự, chúng ta có thể tiếp tục chờ đợi các mức giá cao hơn trước khi tiếp tục chốt lời.

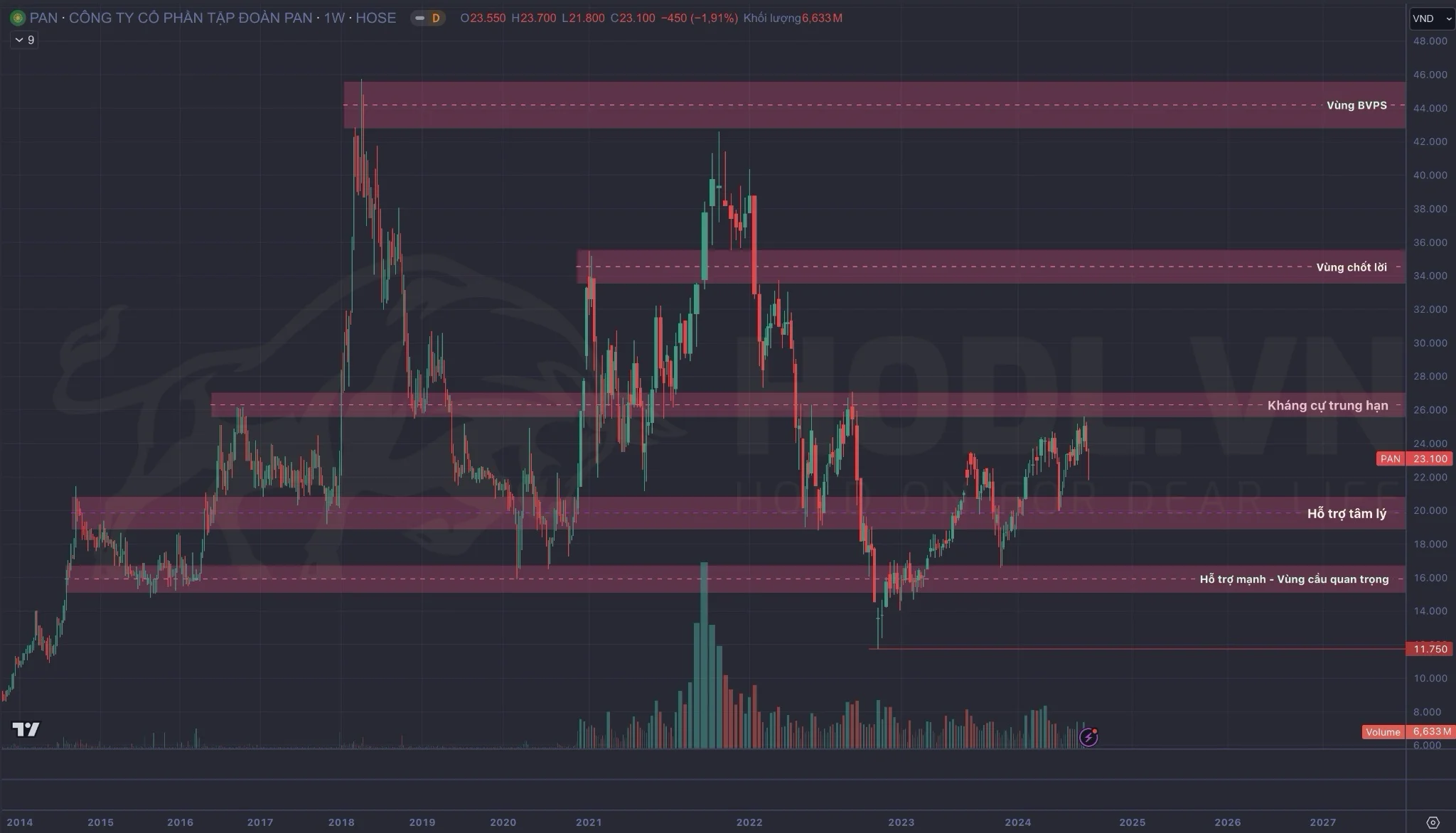

Mời bạn quan sát biểu đồ kỹ thuật giá cổ phiếu PAN trên khung tuần đã được đánh dâu và ghi chú dưới đây:

Kháng cự kỹ thuật quan trọng:

Kháng cự trung hạn 25.650đ – 27.050đ : Vùng giá này được duy trì từ năm 2016 tới hiện tại. Nhà đầu tư có xu hướng chốt lời một phần khi giá tăng tới kháng cự này hoặc thực hiện bắt đáy kiểm tra khi giá giảm về.

Vùng chốt lời – 33.600đ – 35.450đ: Vùng giá này được thiết lập lần đầu tiên vào năm 2021, ngay khi tăng từ 15.000 tới 35.400đ/cp, cổ hiếu PAN đã bị bán rất mạnh mẽ, mất gần 40% giá trị. Cho thấy đây có thể là Vùng cung tiếp tục bị bán trong tương lai. Vào năm 2022, đây là vùng phục hồi để tiếp tục bán sau khi giá giảm từ 42.500đ về 28.000đ. Hành động chủ đạo của nhà đầu tư tại vùng giá này là bán.

Vùng BVPS – 45.600đ – 48.000đ: Vùng giá đỉnh lịch sử của PAN và giá chưa từng một lần vượt qua. Vùng giá này so với vùng đáy trước đó tương ứng với mức tăng 200% giá trị. Vì vậy dễ hiểu khi đây là vùng giá phù hợp để nhà đầu tư hiện thực hoá khoản lợi nhuận. Tương tự như vùng 33.600 – 35.450đ/cp phía trên. Vùng này cổ phiếu PAN chủ yếu bị bán.

Hỗ trợ kỹ thuật quan trọng:

Hỗ trợ tâm lý – 19.800đ – 21.200đ: Vùng hỗ trợ này nhiều lần được nhà đầu tư lựa chọn để mua và sau đó chốt lời tại hai vùng kháng cự tiếp theo. Nếu xem xét kết quả kinh doanh của PAN, có thể coi đây là vùng giá được chiết khấu khá sâu.

Hỗ trợ mạnh – Vùng cầu quan trọng – 15.150đ – 16.500đ: Hỗ trợ rất mạnh, là vùng có nhu cầu bắt đáy mua cổ phiếu PAN cao được thể hiện xuyên suốt lịch sử biến động của giá cổ phiếu PAN. Với một sự kiện lớn như COVID-19, vùng giá này cũng không bị phá vỡ cho thấy xác suất rất tốt của nó. Theo Tôi quan sát lịch sử 10 năm biến động của PAN với 4 lần tiếp cận, thì chỉ có 1 lần PAN xuyên thủng vùng giá này sau đó tăng trở lại. Xác suất được coi là 75%. Và phải tới sự kiện khủng hoảng lớn về trái phiếu doanh nghiệp – ngân hàng như Tân Hoàng Minh, SCB mới có thể phá vỡ được hỗ trợ này. Vì vậy, nếu PAN không bị suy giảm kinh doanh nhưng giá giảm về hỗ trợ này, Tôi cho rằng nên bắt đầu mua và gom cổ phiếu

Hỗ trợ thấp – 11.750đ: Hỗ trợ này xuất hiện vì biến cố tác động mạnh tới tâm lý nhà đầu tư và sự hoảng loạn xuất hiện. Nhưng tại hỗ trợ này, cơn khủng hoảng đã qua, giá cổ phiếu PAN sau đó đã phục hồi hình chữ V cho thấy việc giảm về ngưỡng giá này không đến từ việc PAN kinh doanh sa sút, mà do tác động tiêu cực từ tâm lý chung của thị trường. Tôi cho rằng sẽ rất khó để hỗ trợ này có thể xuất hiện trong tương lai 2-3 năm tiếp theo.

Như vậy, để chờ đợi mua và nắm giữ cổ phiếu PAN trong trung và dài hạn, Tôi cho rằng vùng giá tại hỗ trợ tâm lý 19.800đ – 21.200đ sẽ là vùng đáng để giải ngân. Mục tiêu sẽ là vùng Chốt lời tại 33.600 – 35.450đ/cp.

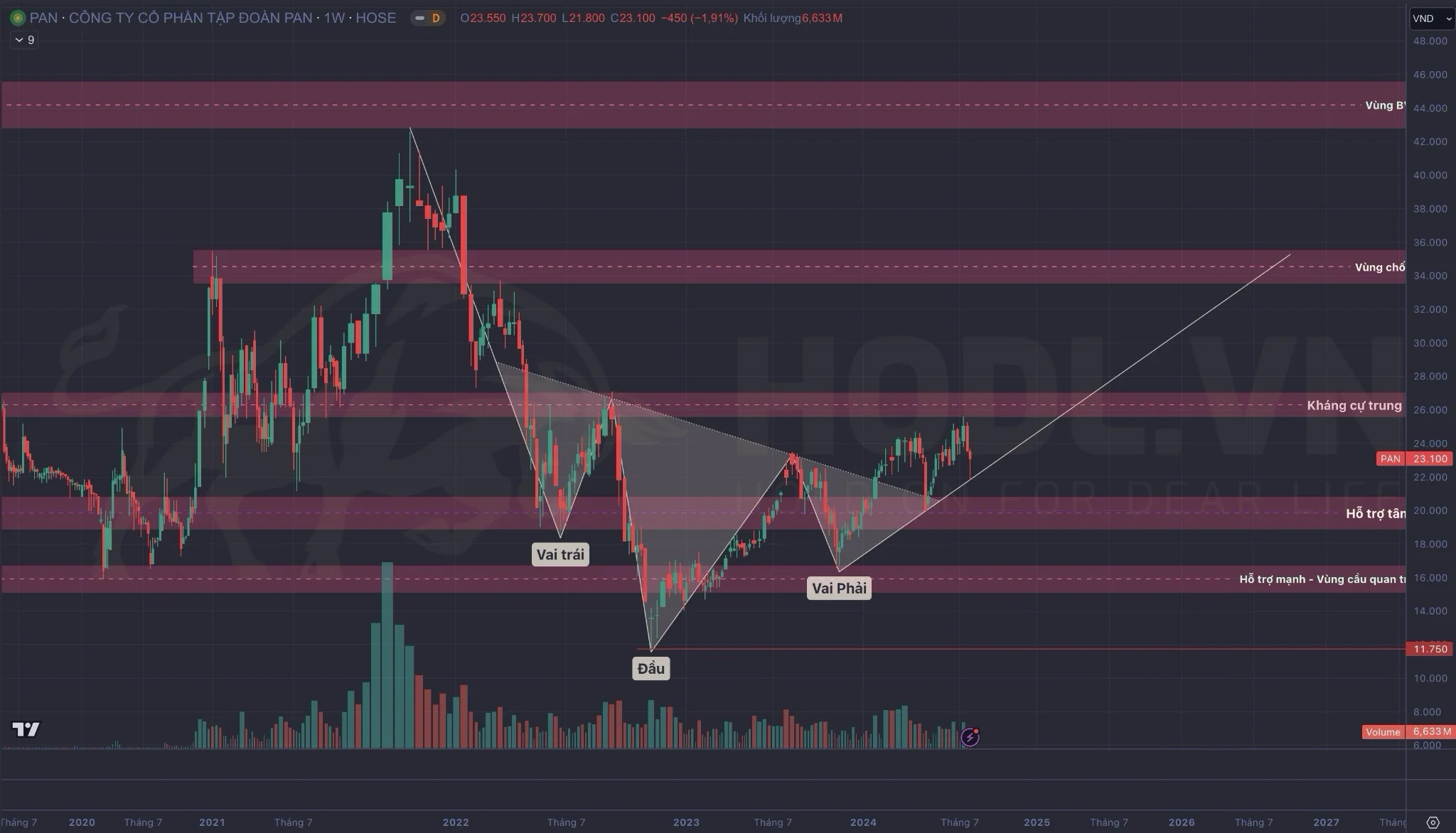

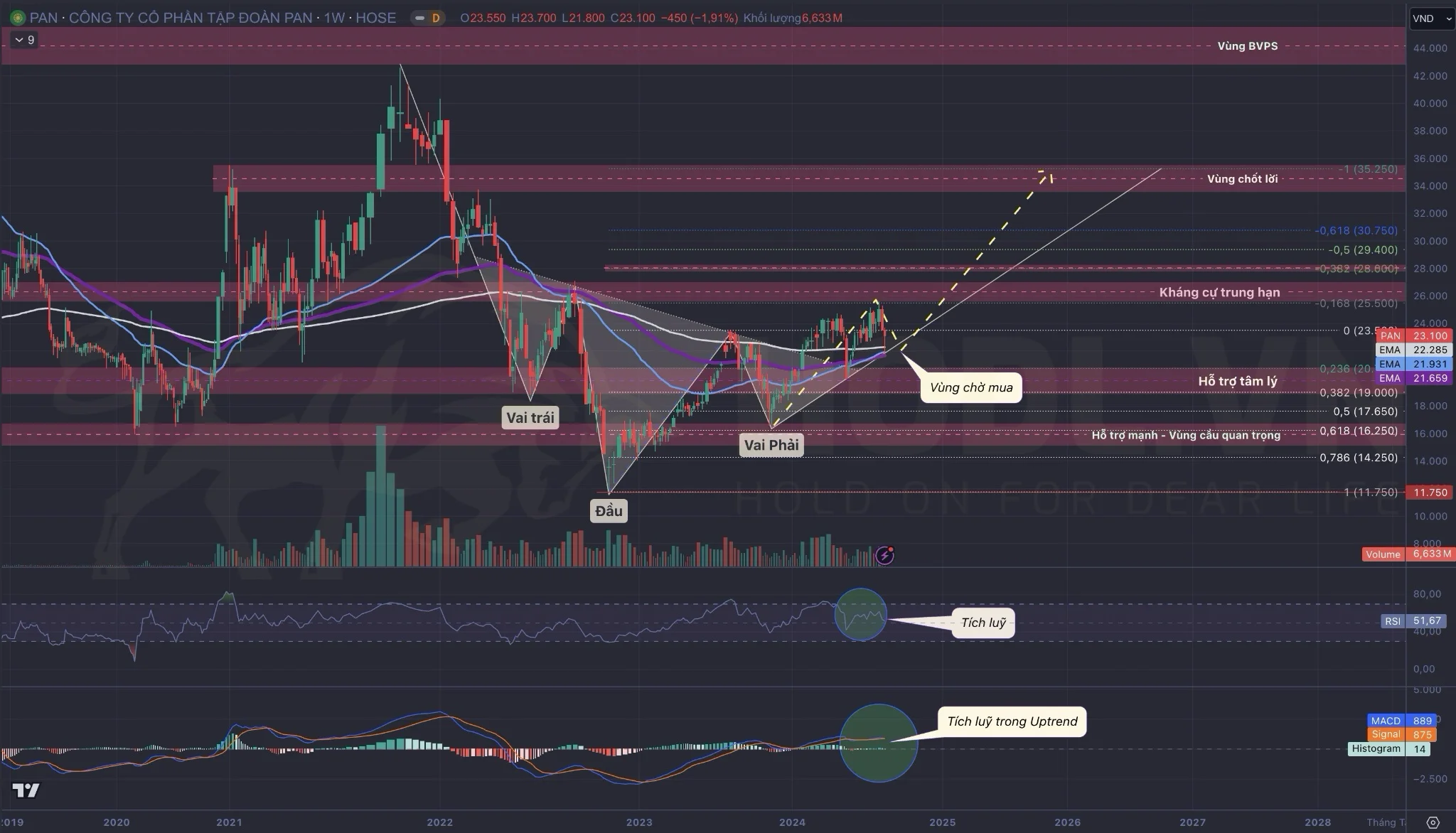

2.3 Price Acion

Mô hình Price Action mà Tôi quan sát được trên khủng tuần là một Mô hình báo hiệu đảo chiều tăng giá rất mạnh mẽ – Cụm Mô hình Vai – Đầu – Vai ngược.

Các tham số của Mô hình như sau:

- Giá đáy của Vai trái: Khoảng 18.900đ

- Giá đáy của Đầu: Khoảng 11.750đ

- Giá đáy của Vai phải: Khoảng 16.650đ

- Neckline: Khoảng 20.000đ – 22.000đ (đường dốc xuống)

Giá cổ phiếu PAN đã tăng phá vỡ neckline, thậm chí có một pha kiểm tra và tăng mạnh trở lại. Giá hiện tại đang giao dịch phía trên mức này, điều này xác nhận cấu trúc Vai – Đầu – Vai ngược và khả năng tiếp tục xu hướng tăng.

Mục tiêu của cụm Mô hình là khoảng cách từ Đẩu tới Neckline kể từ điểm phá vỡ.

Khoảng cách chốt lời = 22.000 – 11.750 = 10.250đ

Mục tiêu chốt lời = 22.000 + 10.250 = 32.250đ

2.4 Fibonacci

Tôi đã xác định xu hướng hiện tại trên biểu đồ kỹ thuật giá cổ phiếu PAN của CTCP Tập đoàn PAN là xu hướng tăng. Vì vậy, chúng ta cần phân tích cấu trúc xu hướng theo hướng tăng để tìm các vùng xác định được Fibonacci Retracement.

Từ biểu đồ tuần, Tôi nhận thấy PAN có một đợt tăng, một đợt điều chỉnh mức tăng trước đó. Hiện tại, Phan đang trong quá trình mở rộng đợt tăng đầu tiên. Hiểu nhanh thì PAN đang trong pha tăng giá thứ hai.

Pha tăng đầu tiên: 11.750đ tới 23.500đ/cp kéo dài từ tháng 11/2022 tới tháng 8/2023.

Pha điều chỉnh: Giảm về Fibonnaci 50% tại vùng giá 17.500đ/cp kéo dài từ tháng 8/2023 tới tháng 10/2023. Vùng giá này tạo ra một cái Higher Low – Đáy cao dần.

Pha tăng mở rộng xu hướng: Đang diễn ra và chưa thiết lập được một mức cao rõ ràng hơn. Tôi cho rằng khi PAN chạm ngưỡng Fibonacci mở rộng 138.2% tại 28.000 sẽ là thời điểm hoàn thiện đợt tăng thứ hai. Trong trường hợp PAN tiếp tục kinh doanh tốt, Pha tăng mở rộng xu hướng có thể kéo dài và mạnh mẽ hơn chạm ngưỡng Fibonacci mở rộng 200% tại vùng Chốt lời 33.800 – 35.450đ/cp

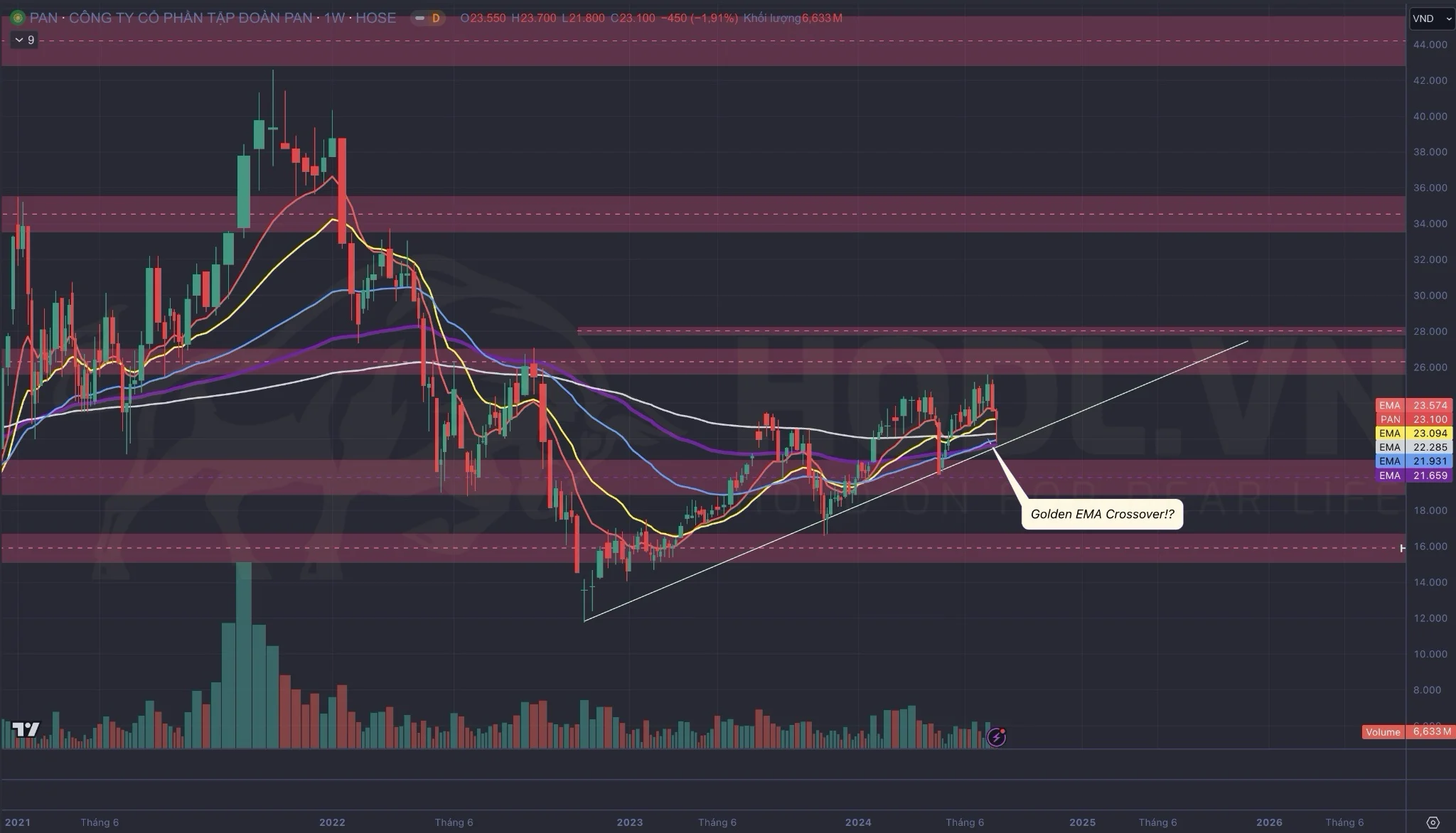

2.5 Các đường trung bình

Tín hiệu tích cực tiếp theo đang ủng hộ những người mua và nắm giữ cổ phiếu PAN đến từ hệ thống các đường trung bình động.

Tôi nhận thấy tín hiệu Golden EMA Crossover xuất hiện trên biểu đồ khung tuần rất rõ ràng.

Giá cổ phiếu PAN liên tục biến động phía trên các đường EMA, đặc biệt là EMA chu kỳ 200 tuần (4 năm). Tôi hi vọng sự xuất hiện của các đường EMA tại vùng giá tâm lý 20.000 sẽ giúp cho nó trở thành một hỗ trợ đáng tin cậy hơn và mạnh mẽ hơn.

Các đường EMA đường như đang nói cho nhà đầu tư biết: Họ nên tiếp tục nắm giữ cổ phiếu PAN trong dài hạn nếu đã mua được. Hoặc tìm cơ hội mua trước khi giá tăng và thời điểm mua được giá tốt sẽ sớm qua đi khi giá vượt lên trên hoàn toàn và bỏ xa các đường MAs ở phía dưới.

2.6 MACD – RSI – Volume

Ba công cụ kỹ thuật cuối cùng mà Tôi sử dụng là MACD, RSI và Volume.

Chỉ báo MACD đang biến động hoàn toàn trên mức 0. Nhưng hãy chú ý đường MACD và đường Signal đang hội tụ. Hai đường này cắt nhau liên tục với mức thanh khoản có xu hướng giảm. Theo Tôi đây là dấu hiệu tích luỹ trong xu hướng tăng, tạo nền giá mới để những người muốn nắm giữ PAN có cơ hội mua và tích luỹ mà giá không bị đẩy lên quá cao.

Chỉ báo RSI cho giá trị 52 là điều tương đối tích cực cho những người nắm giữ. Hãy xem xét mức đỉnh giá mà nhà đầu tư đã thúc đẩy trên cổ phiếu PAN tạo gần nhất mà tại đó RSI vượt ngưỡng 70, chính là vùng giá 23.100đ này. Việc này thể hiện lực bán giảm nhanh trong khi giá không giảm. Và hoàn toàn có thể xảy ra khả năng RSI sẽ Oversold xung quanh khu vực 20.000đ nếu PAN quay đầu giảm.

Với việc RSI rơi vào ngưỡng 30 tại vùng giá 20.000đ thì chúng ta có đáy thứ ba cao dần như mô tả ở phần phân tích Fibonacci phía trên:

- Đáy: 11.750đ

- Đáy cao hơn: 17.500đ

- Đáy cao hơn: 20.000

Liệu đây có phải là dấu hiệu của một cấu trúc tăng ẩn mà chúng ta chưa nhận ra!?

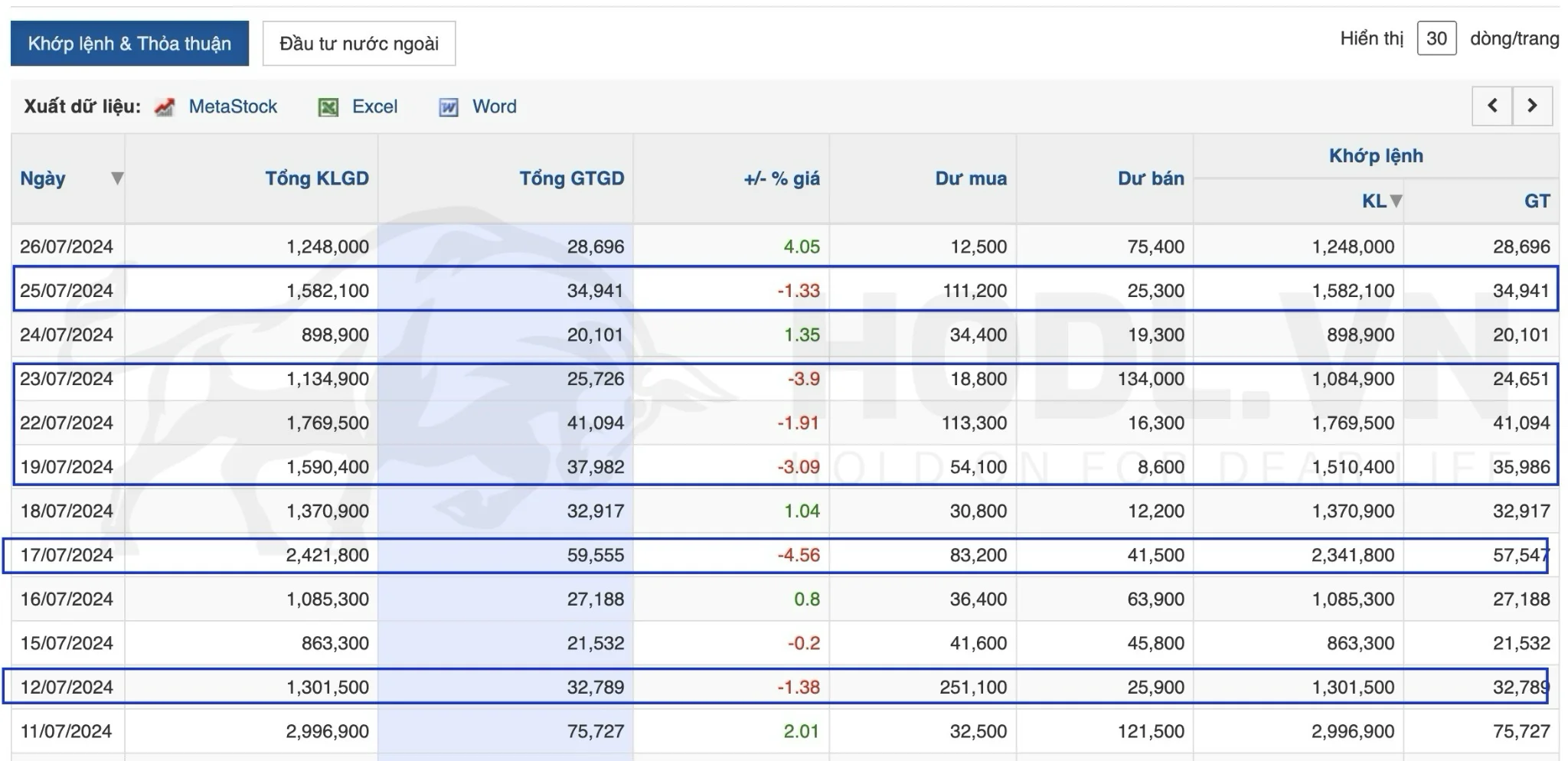

Cuối cùng, chúng ta xem thử bảng dữ liệu thống kê khối lượng giao dịch của PAN và chú ý tới Dư mua – Dư bán.

Theo quan sát của Tôi:

Trong xu hướng tăng, mỗi khi giá giảm Dư mua cổ phiếu sẽ luôn vượt trội so với Dư bán. Vì trong xu hướng tăng, nhà đầu tư luôn mong muốn mua được cổ phiếu với giá thấp hơn. Vì vậy họ luôn chờ mua mỗi khi giá giảm. Trong khi đó, người nắm giữ không có nhu cầu bán mỗi khi giá giảm mà họ sẽ chờ giá tăng để bán.

Trong xu hướng giảm, Mỗi khi giá giảm, Dư mua cổ phiếu sẽ giảm sâu trong khi dư bán tăng mạnh. Vì trong xu hướng giảm, nhà đầu tư có xu hướng tháo chạy khi có cơ hội, hoặc bán càng nhanh càng tốt trước khi giá giảm sâu hơn. Ở chiều ngược lại, người cầm tiền sẽ có xu hướng thận trọng và không mua khối lượng lớn. Vì vậy dư bán luôn nhiều hơn dư mua nếu giá giảm trong xu hướng giảm.

Thống kê giao dịch trong tháng 07 cho thấy Dư mua tăng và duy trì ở mức cao trong những ngày giá cổ phiếu PAN giảm.

Nếu nhà đầu tư cho rằng cổ phiếu PAN đã vượt quá giá trị thực tế, họ sẵn sàng chốt lời thì theo quan điểm của Tôi bất kể giá tăng hay giảm, lượng đặt bán cũng phải luôn vượt trội so với lượng đặt mua. Nhưng điều này đã không diễn ra đồng nghĩa với việc nhà đầu tư KHÔNG thực hiện HÀNH ĐỘNG chốt lời và PHẢN ỨNG chung của thị trường là bắt đáy.

2.7 Dự báo xu hướng giá theo kỹ thuật

Tổng hợp các phân tích kỹ thuật để đưa ra một dự báo xu hướng giá là điều cần thiết giúp chúng ta rút ra được một kết luận và lên kế hoạch cho kết luận đó.

Tôi cho rằng Xu hướng chung của PAN là xu hướng tăng sẽ tiếp tục được duy trì trong trung – dài hạn.

Tuy nhiên các tín hiệu kỹ thuật tích luỹ tại kháng cự quan trọng có thể ảnh hưởng chung tới thanh khoản giao dịch của cổ phiếu PAN, vì vậy, trong ngắn hạn động lực tăng mạnh mẽ sẽ bị hạn chế. Cổ phiếu sẽ tích luỹ trước khi tăng vào đầu Q4/2024.

Tôi kỳ vọng PAN có đợt điều chỉnh tiếp tục về vùng giá 19.500 – 22.000đ trước khi tăng.

Kỳ vọng trong trung và dài hạn của PAN là chạm vùng giá mở rộng xu hướng theo Fibonacci đồng thời là vùng chốt lời tối đa của Vai – Đầu – Vai ngược tại 33.800 – 35.450đ/cp.

3. Hệ sinh thái PAN

| Tên công ty | CTCP Tập đoàn PAN |

| Thành lập | 1998 |

| Ngày GD đầu tiên | 15/12/2010 |

| Giá ngày GD đầu tiên | 50.000đ |

| KL Cổ phiếu đang lưu hành | 208,894,750 |

| Đại diện pháp luật | Mr. Nguyễn Duy Hưng |

| Website | https://thepangroup.vn |

Như đề cập ở đầu bài phân tích, Khi thực hiện các bộ lọc cổ phiếu cá nhân, Tôi nhận thấy hầu hết các mã chứng khoán như LAF, ABT, BBC, VFG, NSC đều rơi vào bộ lọc với các chỉ số Kinh doanh – Tài chính được cải thiện và ở vùng rất hấp dẫn. Khi xem xét thành phần Cổ đông lớn thì Tôi nhận thấy PAN là Công ty mẹ của hầu hết các công ty ở trên, hình thành một hệ sinh thái bền vững.

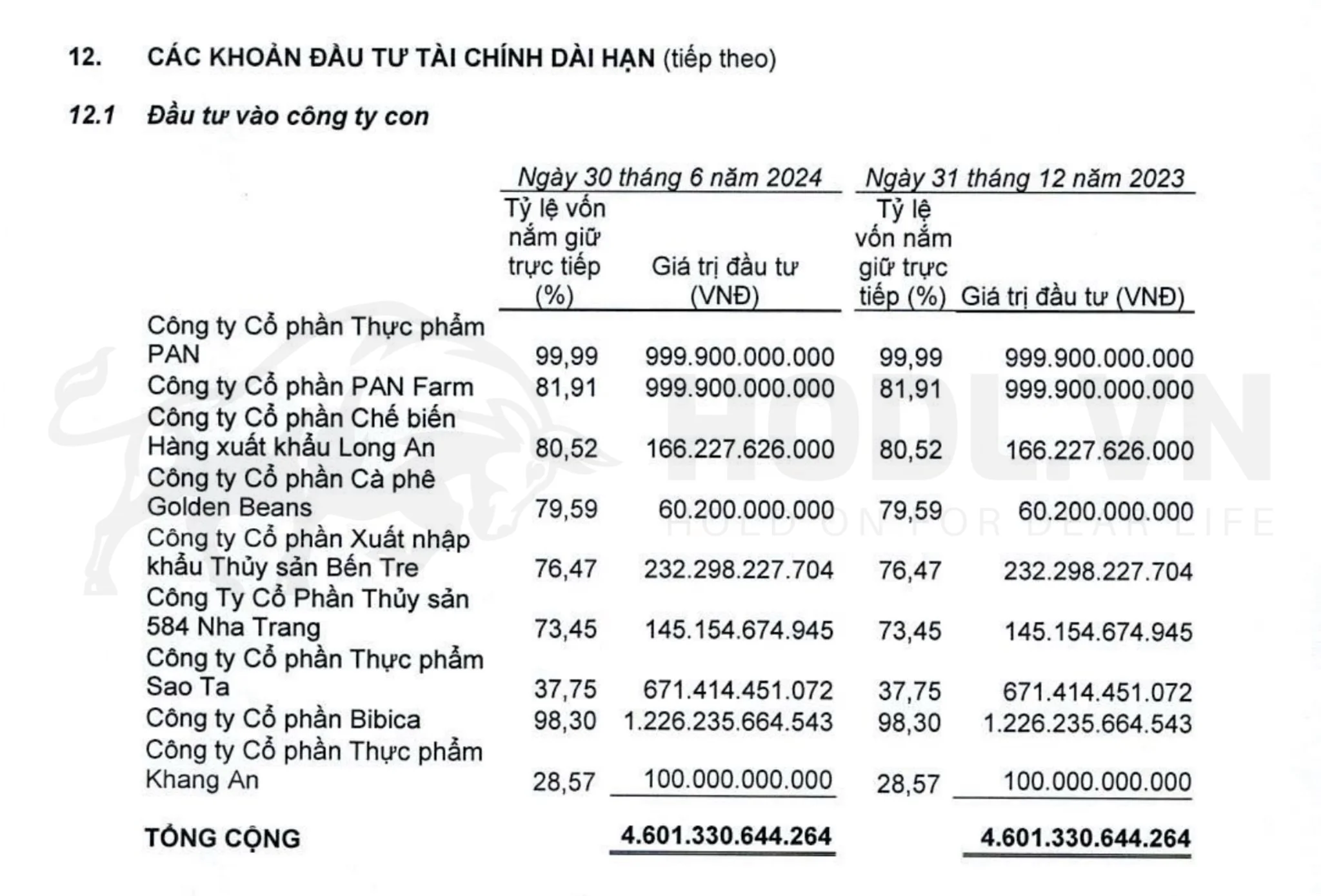

Dưới đây là danh sách các công ty trong hệ sinh thái của CTCP Tập đoàn PAN theo BCTC Q2/2024:

Các công ty con của CTCP Tập đoàn PAN đều có kết quả kinh doanh tích cực. Vì vậy Tôi không thấy các khoản dự phòng thua lỗ.

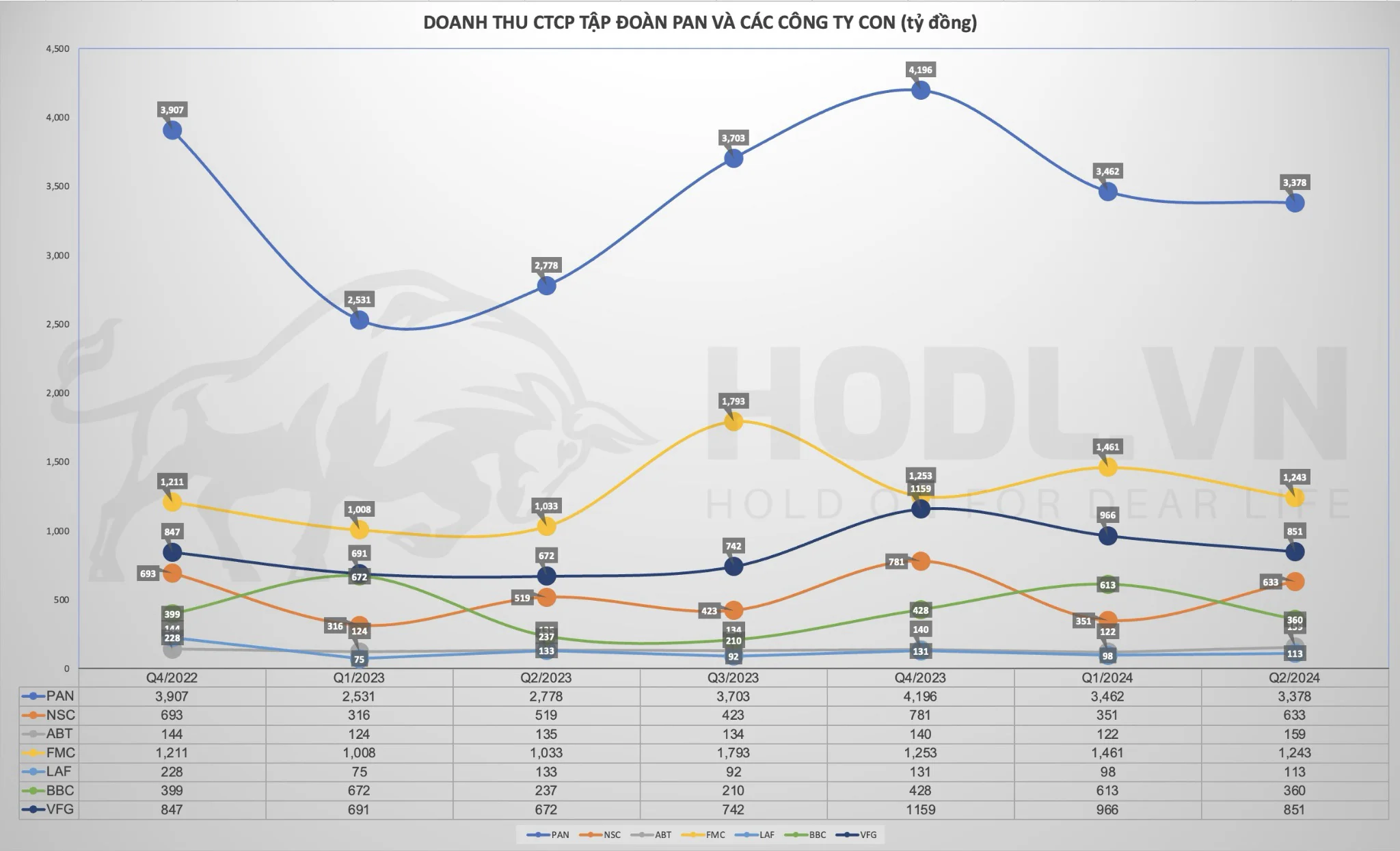

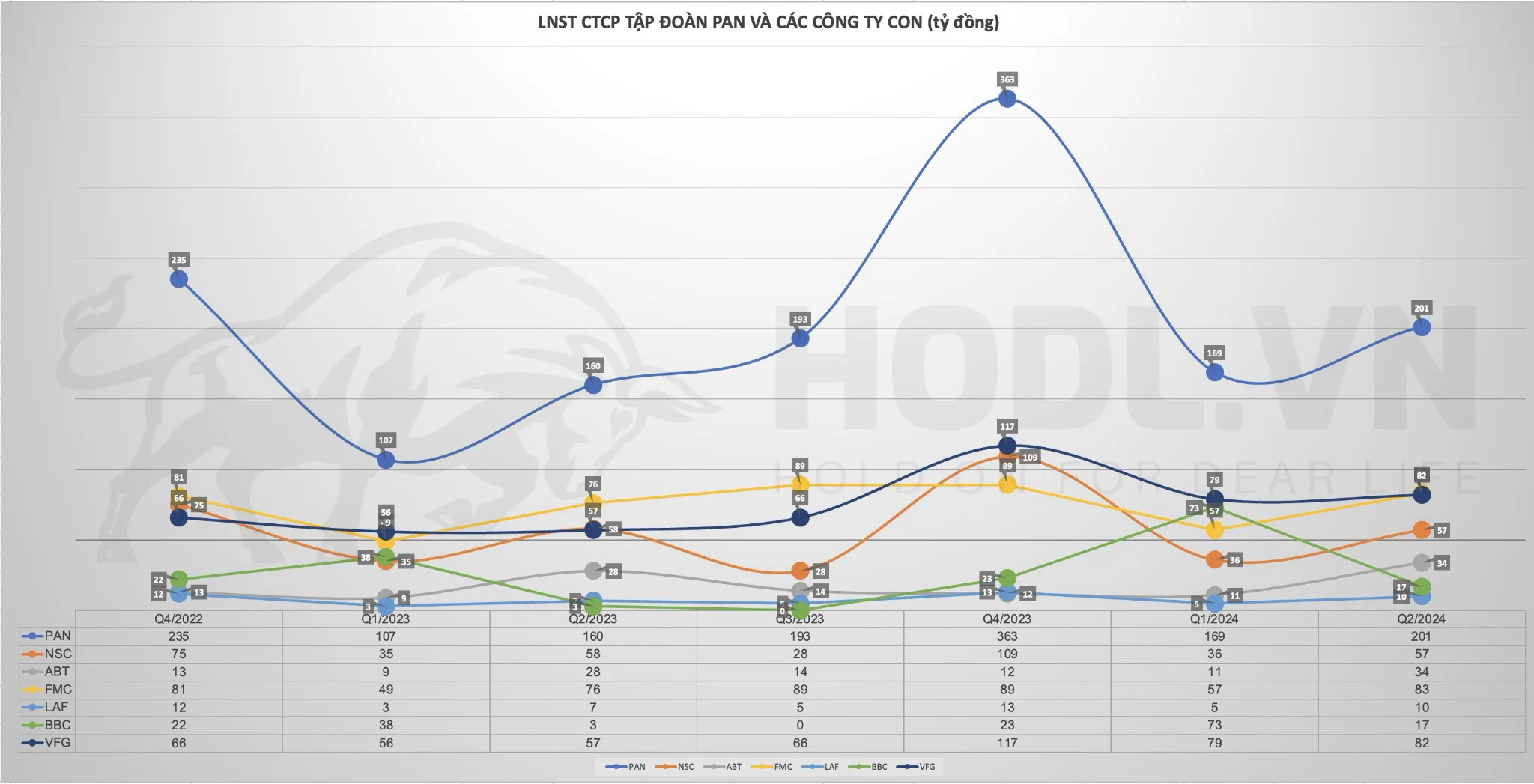

Dưới đây là biểu đồ so sánh về Doanh thu – LNST của PAN và các công ty con:

Tình hình kinh doanh của CTCP Tập đoan PAN và các công ty con liên tục cho tín hiệu tích cực trong 8 quý liên tiếp và 5 năm gần nhất với doanh thu – LNST tăng đều.

Từ Q4/2022 tới Q2/2024, Tôi quan sát thấy LNST CTCP Tập đoàn PAN và các công ty con có LNST phục hồi tốt:

Chính các yếu tố tích cực này giải thích cho sự phục hồi và tăng về giá của hầu hết các mã cổ phiếu thuộc họ nhà PAN.

Cổ phiếu PAN tăng 45.61% cho thấy kết quả kinh doanh thuận lợi được phản ánh vào thị giá và kỳ vọng của nhà đầu tư.

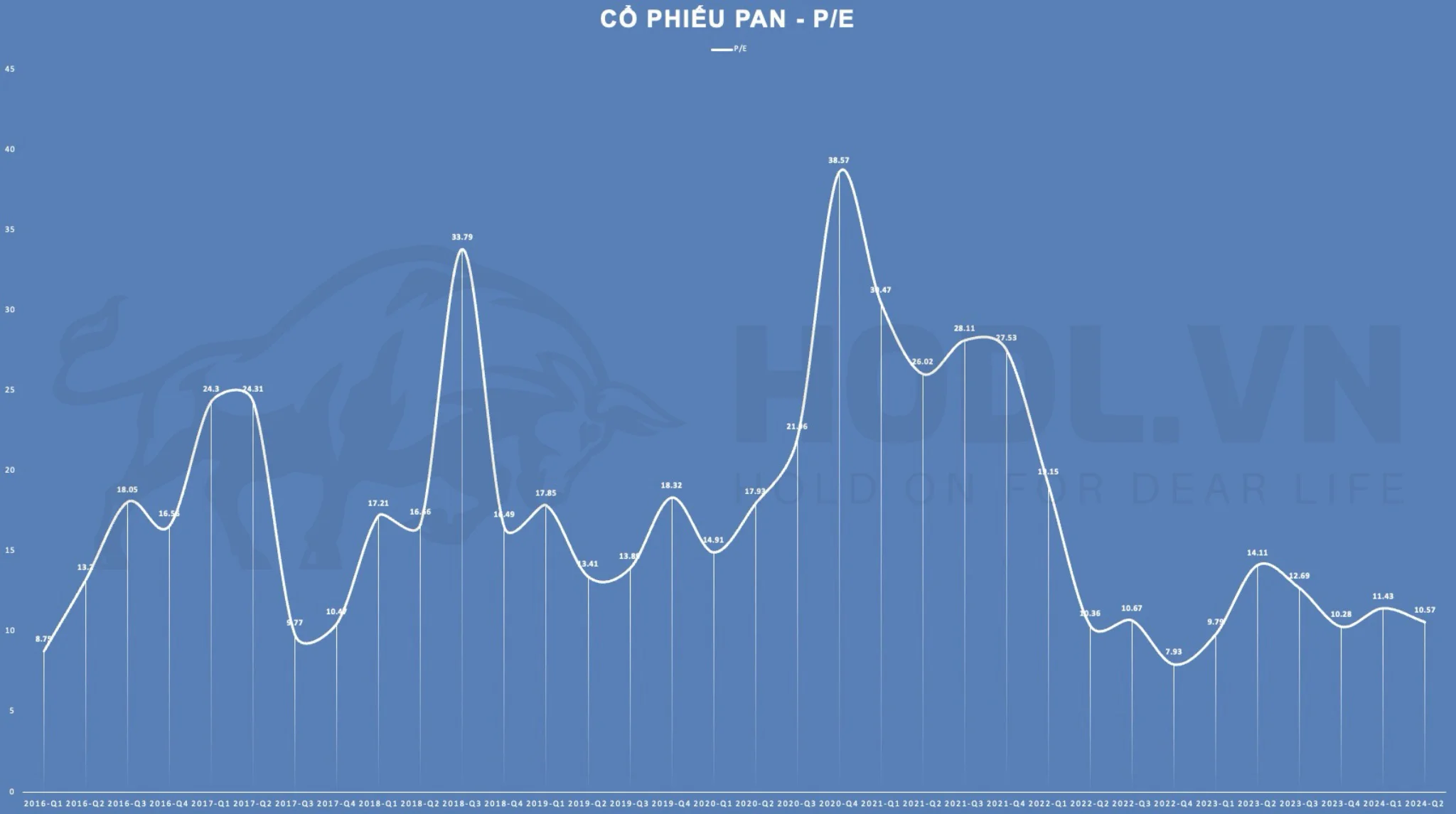

4. Định giá P/B và P/E

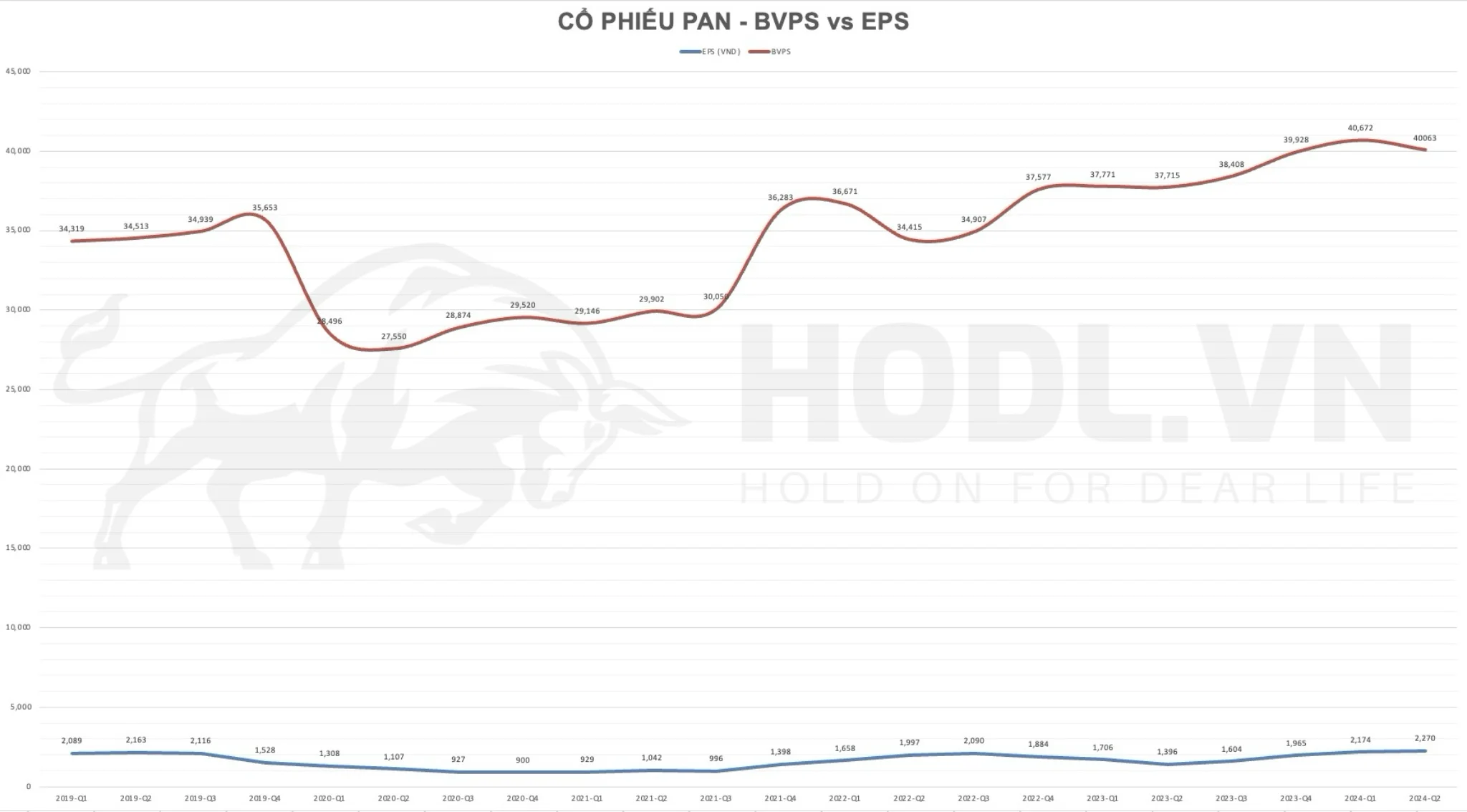

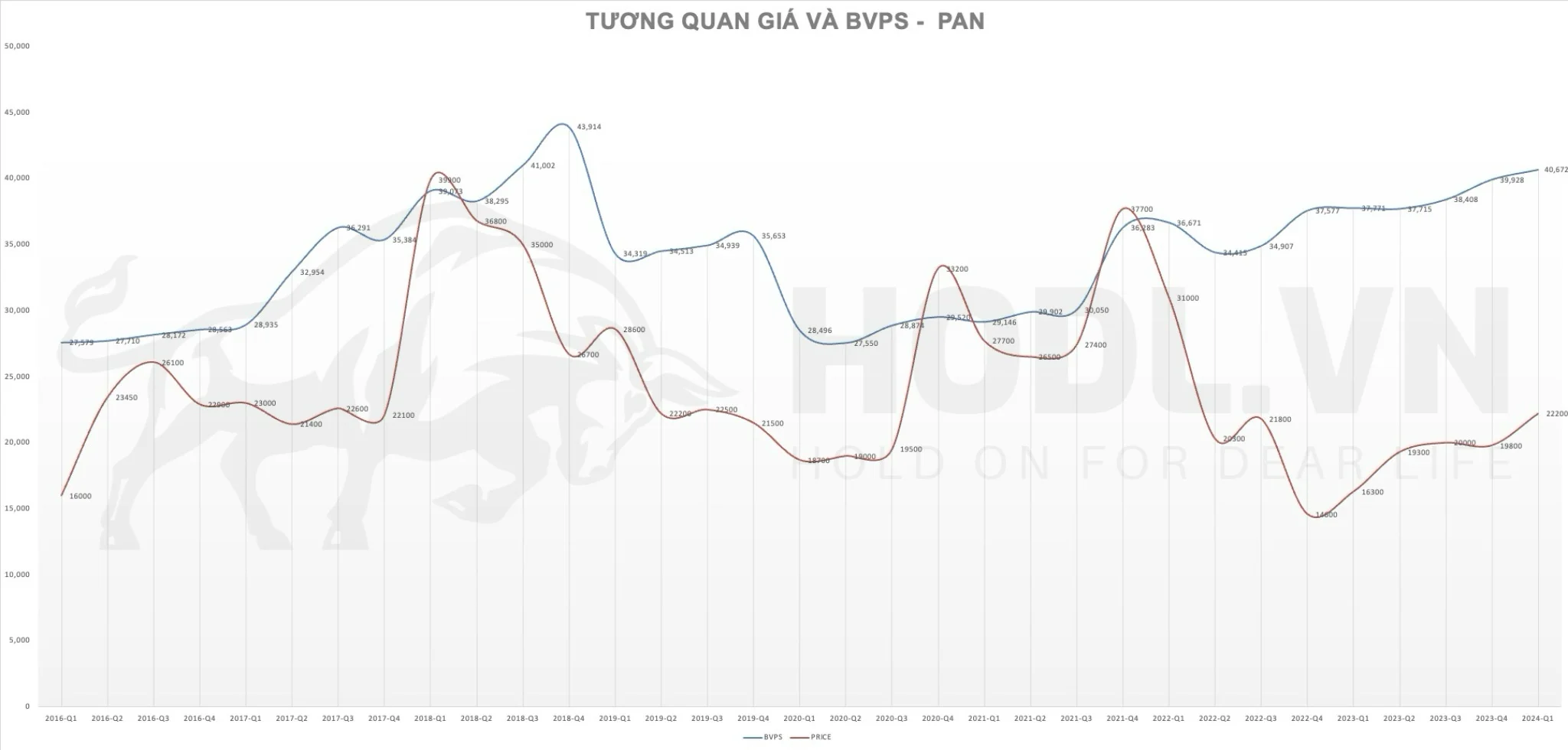

Trước tiên, chúng ta xem xét qua Biểu đồ sự thay đổi của BVPS và EPS để thấy sự tăng – giảm từ hoạt động kinh doanh, vốn chủ sở hữu của CTCP Tập đoàn PAN đang theo chiều hướng tích cực hay tiêu cực.

Tính từ 2020 tới hiện tại, Giá trị sổ sách của CTCP Tập đoàn PAN đã tăng khoảng 45.45% thể hiện qua chỉ số BVPS tăng từ 27.500 tới 40.063đ. Diều này cho thấy giá trị của PAN tăng lên, nhưng thị giá PAN có xu hướng giảm. Liệu có phải PAN đang được chiết khấu sâu, khi với mức thị giá 23.100đ thì thực tế PAN đang thấp hơn khoảng 45% so với giá trị ghi sổ.

Thứ hai là EPS cũng tăng đều từ ngưỡng 900đ vào Q4/2020 tới 2270đ vào Q2/2024. Điều này cho thấy Tăng trưởng về vốn chủ đã hỗ trợ PAN mở rộng các hoạt động kinh doanh (thông qua mảng kinh doanh cốt lõi và đầu tư). Việc EPS tăng là tín hiệu tích cực bởi doanh thu và lợi nhuận đã tăng bằng và vượt xa thể hiện việc sử dụng vốn hiệu quả.

Cùng xem xét chỉ số P/E của PAN chúng ta sẽ thấy chỉ số này đang giảm xuống 10.57. Nhưng nếu xét EPS cả năm, thực tế P/E đang có thể chỉ ở ngưỡng 5.5 – 6.5% thấp hơn rất nhiều so với P/E thị trường và P/E của ngành.

Tôi tin là trong trường hợp VNINDEX điều chỉnh để có ngưỡng P/E tốt hơn, PAN có thể sẽ bắt đầu thể hiện khả năng giữ giá trong giai đoạn đó nếu vẫn ở ngưỡng 23.000đ.

Tiếp theo là chỉ số P/B, một số liệu bất ngờ khi với tình hình kinh doanh tốt, tăng trưởng đều với EPS cao như vậy, P/B của PAN đang ở ngưỡng 0.6 lần tại thời điểm viết bài

Chỉ số này cho thấy cơ hội lớn với PAN trong trường hợp chúng ta mua và nắm giữ dài hạn. Rõ ràng Cổ phiếu PAN đang bị nhà đầu tư định giá rất thấp so với giá trị thực tế.

Biểu đồ dưới đây, Tôi so sánh hai số liệu là Thị giá và BVPS tại thời điểm kết thúc từng quý:

Tôi thấy lạ khi giá PAN liên tục biến động phía dưới giá trị BVPS dù PAN có chỉ số tài chính tốt, tăng trưởng doanh thu và lợi nhuận đều. Điều này có phải đến từ việc PAN không chia cổ tức kể từ 2020. Và năm 2023 chỉ chia với tỷ lệ rất nhỏ là 500đ/cp!?

Theo Tôi quan sát, trong giai đoạn này, PAN đã dùng vốn và Lợi nhuận có được để hoàn thiện hệ sinh thái rất bền vững nên việc không chi trả cổ tức là điều dễ hiểu. Trong giai đoạn tới, Tôi tin PAN sẽ ổn định hệ sinh thái và trong trung – dài hạn sẽ bắt đầu chi trả cổ tức.

Một điều tích cực là PAN chi tiền mua lại Cổ phiếu để giảm lượng cổ phiếu lưu hành trên thị trường. Nhờ có việc này, tỷ lệ lợi nhuận cũng sẽ được cải thiện khi PAN tiếp tục tăng trưởng về doanh thu và LNST.

5. Kết luận đầu tư

Từ những phân tích chuyên sâu phía trên, Tôi sẽ thực hiện một số hành động sau:

- PAN vào danh mục đầu tư và loại một mã ra khỏi danh mục.

- Phân bổ tỷ trọng danh mục cho PAN 8.5%

- Chờ mua với lô đầu tiên tại 22.000đ/cp.

- Nâng tỷ trọng nếu giá giảm với bước giá nâng mỗi lần cách nhau 600đ.

- Mục tiêu chốt lời kỳ vọng: 35.500đ, 40.000đ và 70.000đ/cp

- Thời gian nắm giữ: 3-6 năm

Chiến lược chờ mua cụ thể:

Xem toàn bộ danh sách chứng khoán chờ mua và đang nắm giữ trên trang tài khoản.

Chúc các bạn giao dịch thành công!

Viết thư cho chúng tôi qua hello@hodl.vn. Hoặc thảo luận trên Zalo, Discord, Youtube, Facebook.