Toàn diện Cổ phiếu Techcombank – TCB Quý 4-2025: Phân tích cơ bản

- 3 tháng trước

- 27 phút đọc

Ngân hàng TMCP Kỹ Thương Việt Nam (TCB – HOSE) là một trong những ngân hàng TMCP tư nhân hàng đầu Việt Nam với tổng tài sản đạt 741,400 tỷ đồng (tính đến 30/06/2025), đứng thứ 6 trong hệ thống ngân hàng về quy mô. Với vốn điều lệ 54,231 tỷ đồng, TCB đã khẳng định vị thế trong top các ngân hàng có năng lực tài chính mạnh và tăng trưởng ổn định.

Trong 6 tháng đầu năm 2025, TCB ghi nhận LNST đạt 16,822 tỷ đồng, tăng 27.7% YoY, với ROE duy trì ở mức 23.8% – cao hơn đáng kể so với trung bình ngành (~15%). Đặc biệt, công ty con TCBS (mã TCX) sắp niêm yết ngày 21/10/2025 với định giá ~4.1 tỷ USD, là sự kiện quan trọng tạo thêm giá trị cho TCB khi ngân hàng nắm giữ 79.82% vốn TCBS.

Phân tích này gồm 3 phần: (1) Phân tích Giá trị Nội tại (FA), (2) Phân tích Kỹ thuật Giá (TA), và (3) Kế hoạch đầu tư.

1. Kết quả kinh doanh

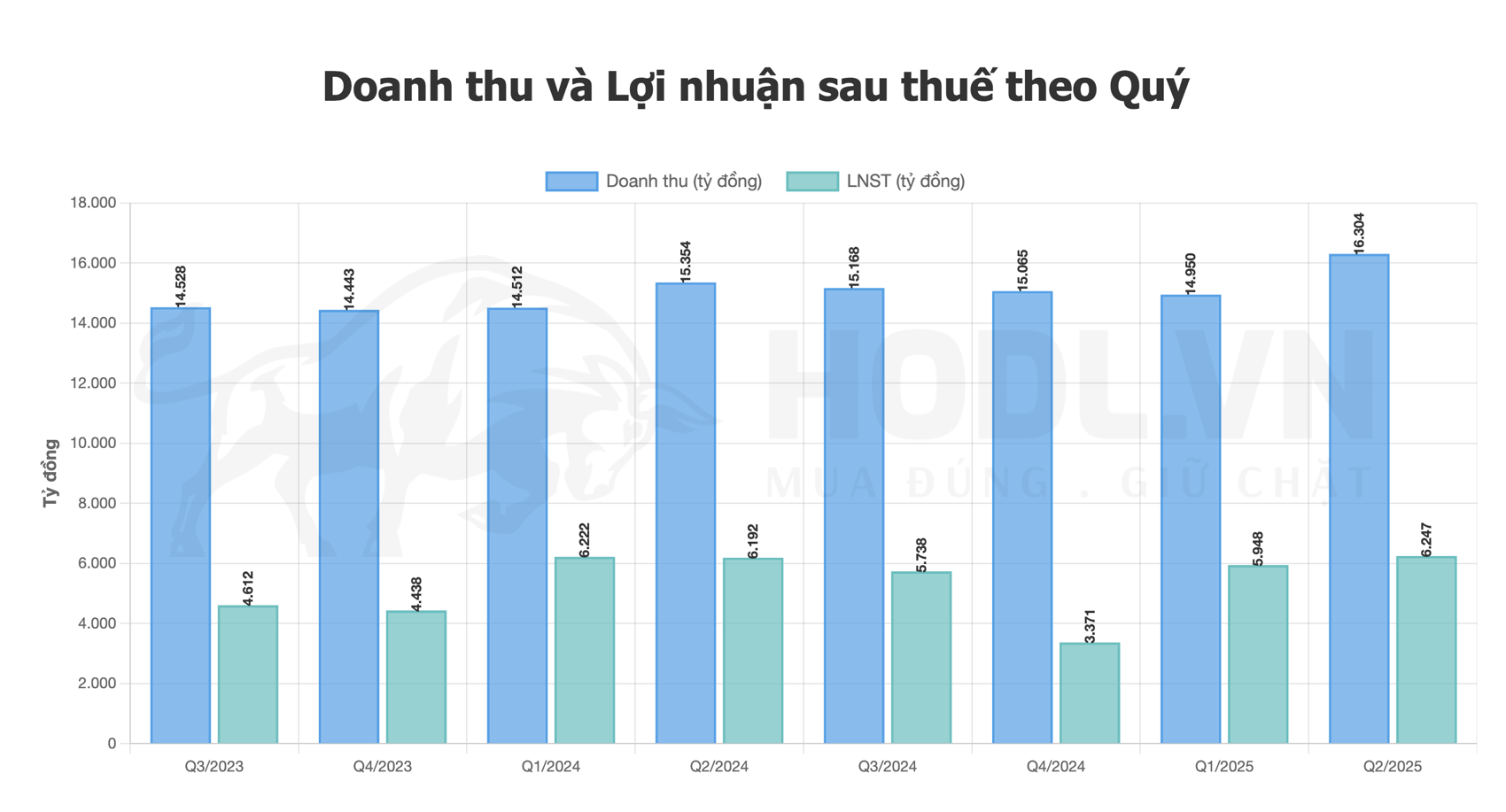

1.1 Kết quả kinh doanh theo Quý

Phân tích 8 quý gần nhất từ Q3/2023 đến Q2/2025 cho thấy doanh thu hoạt động của TCB tăng trưởng ổn định. Quý 2/2025 ghi nhận doanh thu đạt 16,304 tỷ đồng, tăng 9.1% so với quý trước và tăng 6.2% so với cùng kỳ năm 2024. Lợi nhuận sau thuế của cổ đông công ty mẹ đạt 6,247 tỷ đồng, tăng 5.0% so với Q1/2025 nhưng tăng nhẹ 0.9% so với Q2/2024.

| Quý | Doanh thu (tỷ đồng) | LNST (tỷ đồng) | % Thay đổi (QoQ) |

|---|---|---|---|

| Q2/2025 | 16,304 | 6,247 | +9.1% |

| Q1/2025 | 14,950 | 5,948 | -0.8% |

| Q4/2024 | 15,065 | 3,371 | -0.7% |

| Q3/2024 | 15,168 | 5,738 | -1.2% |

| Q2/2024 | 15,354 | 6,192 | +5.8% |

| Q1/2024 | 14,512 | 6,222 | +0.5% |

| Q4/2023 | 14,443 | 4,438 | -0.6% |

| Q3/2023 | 14,528 | 4,612 | – |

Các điểm đáng chú ý từ dữ liệu theo quý:

- Doanh thu trung bình ổn định quanh mức 15,000 tỷ đồng mỗi quý

- Quý 4 thường có LNST thấp hơn do trích lập dự phòng cuối năm

- Thu nhập lãi thuần Q2/2025 đạt 9,137 tỷ đồng, tăng 10.0% QoQ

Xu hướng này phản ánh hoạt động cho vay và huy động vốn hiệu quả của TCB trong bối cảnh lãi suất biến động.

1.2 Kết quả kinh doanh theo Năm

Phân tích 5 năm từ 2020 đến 2024 cho thấy TCB duy trì tốc độ tăng trưởng ấn tượng. Năm 2024, doanh thu đạt 60,088 tỷ đồng và lợi nhuận sau thuế đạt 21,523 tỷ đồng, tăng 19.5% so với năm 2023. Điều này phản ánh sự phục hồi mạnh mẽ sau năm 2023 khi thị trường chứng khoán và bất động sản gặp khó khăn.

| Năm | Doanh thu (tỷ đồng) | LNST (tỷ đồng) | Tăng trưởng (YoY) | EPS (đồng) |

|---|---|---|---|---|

| 2024 | 60,088 | 21,523 | +19.5% | 3,052 |

| 2023 | 56,712 | 18,003 | -10.7% | 2,556 |

| 2022 | 44,747 | 20,154 | +11.6% | 2,860 |

| 2021 | 35,498 | 18,053 | +46.5% | 2,585 |

| 2020 | 28,998 | 12,321 | +22.3% | 2,009 |

Các mốc quan trọng trong hành trình tăng trưởng:

- CAGR 5 năm: 15.0% (cao hơn trung bình ngành 10–12%)

- Năm đột phá 2021: Tăng trưởng 46.5% nhờ phục hồi sau đại dịch

- EPS tăng đều: Từ 2,009 đồng (2020) lên 3,052 đồng (2024)

Năm 2023 ghi nhận sự giảm sút 10.7% do ảnh hưởng của suy thoái thị trường bất động sản và chứng khoán, tuy nhiên TCB đã phục hồi nhanh chóng trong năm 2024.

2. Các chỉ số quan trọng

Các chỉ số tài chính chính của TCB tại Q2/2025 cho thấy hiệu quả hoạt động tốt. ROE (Return on Equity) đạt 14.01%, cao hơn trung bình ngành ngân hàng khoảng 12–13%, cho thấy khả năng tạo lợi nhuận trên vốn chủ sở hữu hiệu quả. ROA (Return on Assets) đạt 2.17%, cũng cao hơn trung bình ngành khoảng 1.5–1.8%. NIM (Net Interest Margin) ước tính khoảng 1.3% (tính theo quý), phản ánh biên lợi nhuận từ hoạt động cho vay.

Các chỉ số chính cần lưu ý:

- ROE: 14.01% (trung bình ngành: 12–13%)

- ROA: 2.17% (trung bình ngành: 1.5–1.8%)

- NIM: 0.9% (ước tính)

- CAR: 12.5% (vượt quy định tối thiểu 9% của NHNN)

- NPL: 1.34% (thấp hơn trung bình ngành 2.0–2.5%)

- CIR: 38–40% (thấp hơn trung bình ngành 45–50%)

CAR duy trì ở mức 12.5% cho thấy ngân hàng có dư địa để tăng trưởng tín dụng và chịu được các cú sốc tài chính. NPL thấp phản ánh TCB kiểm soát rủi ro tín dụng tốt. CIR thấp là kết quả của chuyển đổi số thành công với khoảng 85% giao dịch qua kênh điện tử.

3. Chỉ số Định giá

3.1 Giá cổ phiếu và Vốn hóa

Tại ngày 14/10/2025, giá cổ phiếu TCB đóng cửa ở mức 41,650 VND, dao động trong biên độ 52 tuần từ thấp nhất 25,100 VND đến cao nhất 43,200 VND. Giá hiện tại cách đỉnh 52 tuần chỉ 3.7%, cho thấy cổ phiếu đang ở vùng giá cao. Vốn hóa thị trường ước tính khoảng 292,662 tỷ đồng (dựa trên 7.086 tỷ cổ phiếu lưu hành), xếp thứ 3 trong ngành ngân hàng sau VCB và VHM.

Các điểm đáng chú ý về giá và thanh khoản:

- Giá đã phục hồi 65.9% từ đáy tháng 5/2025 (25,100 VND)

- Khối lượng giao dịch trung bình: 12–15 triệu CP/phiên

- Thanh khoản tăng mạnh khi giá vượt 40,000 VND

Sự tăng giá mạnh mẽ phản ánh kỳ vọng tích cực về kết quả kinh doanh và sự kiện TCBS sắp niêm yết.

3.2 Chỉ số P/E và P/B

P/E (Price to Earnings) của TCB tính theo TTM (Trailing Twelve Months – 4 quý gần nhất) là 13.27.

Tổng LNST của 4 quý này tương ứng với EPS là 3,075 đồng/cổ phiếu. So với các ngân hàng lớn, P/E của TCB cao hơn MBB (6.25) và thấp hơn VCB (11.47), cho thấy định giá ở mức hợp lý so với chất lượng và triển vọng tăng trưởng.

| Ngân hàng | Giá (VND) | P/E | P/B | Vốn hóa (tỷ đồng) |

|---|---|---|---|---|

| TCB | 40,750 | 13.27 | 1.78 | 288,764 |

| VCB | 63,000 | 11.47 | 2.47 | 527,243 |

| MBB | 27,250 | 6.25 | 1.29 | 219,902 |

| BID | 39,400 | 9.97 | 1.71 | 276,642 |

| VPB | 33,950 | 12.49 | 1.62 | 269,357 |

| CTG | 54,700 | 9.70 | 1.78 | 294,276 |

So sánh định giá với ngành:

- P/E 13.27 của TCB ở mức cao trong nhóm, phản ánh kỳ vọng tăng trưởng tốt

- P/B 1.78 ngang bằng với CTG và cao hơn MBB, cho thấy thị trường đánh giá khá cao tiềm năng

- BVPS đạt 22,906 đồng (giá giao dịch cao hơn 78% so với giá trị sổ sách)

P/B (Price to Book) của TCB là 1.78, phản ánh thị trường đánh giá cao hơn giá trị sổ sách. Với BVPS đạt 22,906 đồng, giá hiện tại 40,750 VND cao hơn 78% so với giá trị sổ sách, cho thấy nhà đầu tư sẵn sàng trả phí cao cho tiềm năng tăng trưởng và chất lượng tài sản của TCB.

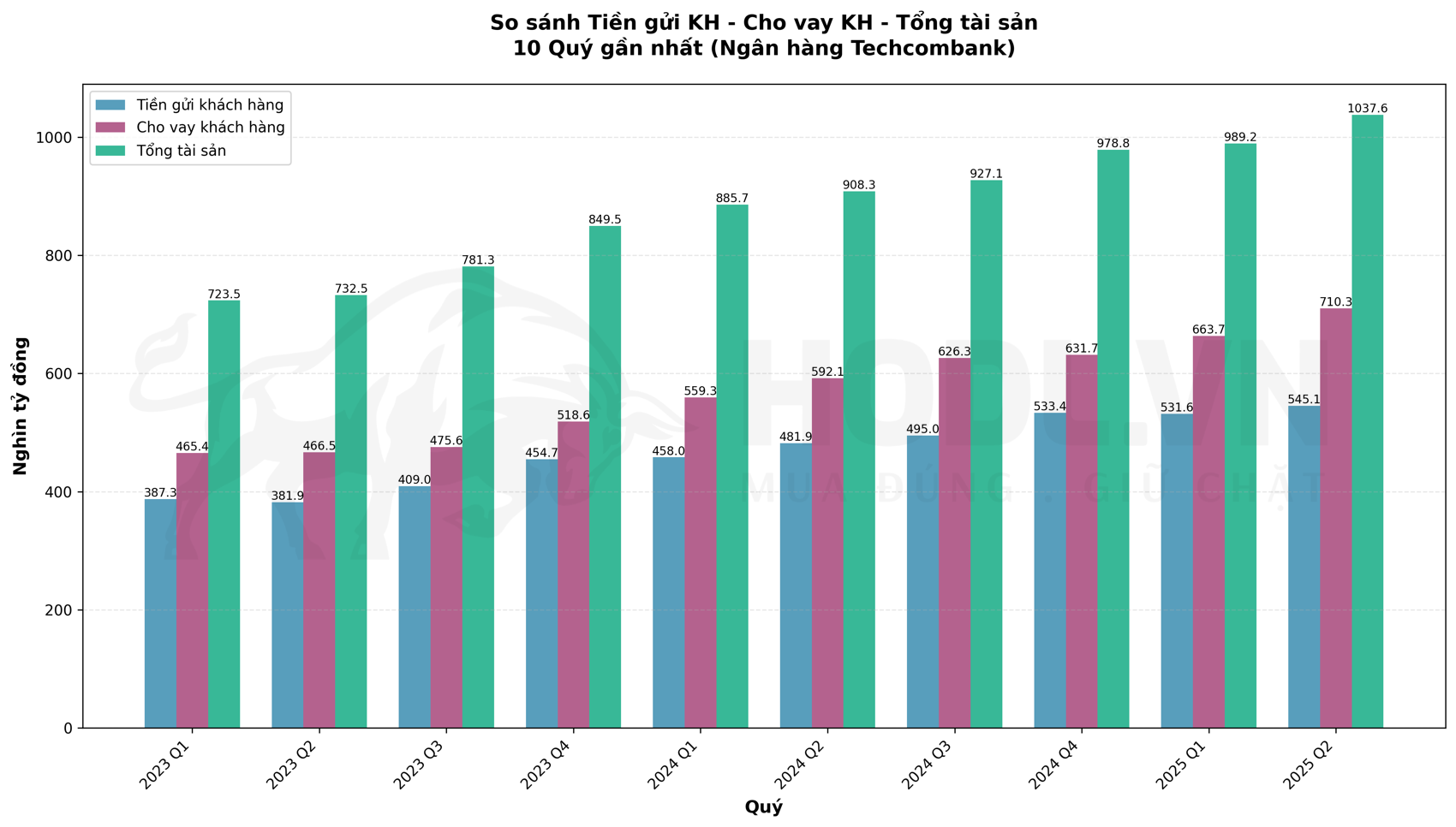

4. Tăng trưởng Tài sản & Vốn

4.1 Tổng Tài sản và Vốn chủ sở hữu

Tổng tài sản của TCB tại Q2/2025 đạt 1,037,645 tỷ đồng, tăng 5.2% so với Q1/2025 và tăng 17.3% so với Q2/2024. Vốn chủ sở hữu đạt 161,827 tỷ đồng, tăng 4.8% so với Q1/2025 và tăng 18.5% so với Q2/2024, cho thấy tốc độ tăng trưởng vốn nhanh hơn tài sản nhờ lợi nhuận giữ lại và phát hành cổ phiếu thưởng.

| Kỳ | Tổng TS (tỷ đồng) | VCSH (tỷ đồng) | Tăng TS (% QoQ) | Tăng VCSH (% QoQ) |

|---|---|---|---|---|

| Q2/2025 | 1,037,645 | 161,827 | +5.2% | +4.8% |

| Q1/2025 | 989,216 | 153,953 | +1.1% | +4.1% |

| Q4/2024 | 978,799 | 147,940 | +5.6% | +2.5% |

| Q3/2024 | 927,053 | 144,368 | +4.2% | +1.7% |

| Q2/2024 | 889,546 | 136,513 | +3.8% | +3.2% |

Cơ cấu tài sản tại Q2/2025:

- Cho vay khách hàng: 67.5% (700,802 tỷ đồng)

- Chứng khoán đầu tư: 14.2% (146,986 tỷ đồng)

- Tiền gửi TCTD và NHNN: 12.5% (129,331 tỷ đồng)

Cơ cấu này phản ánh hoạt động chính tập trung vào cho vay và đầu tư chứng khoán, đồng thời duy trì thanh khoản hợp lý.

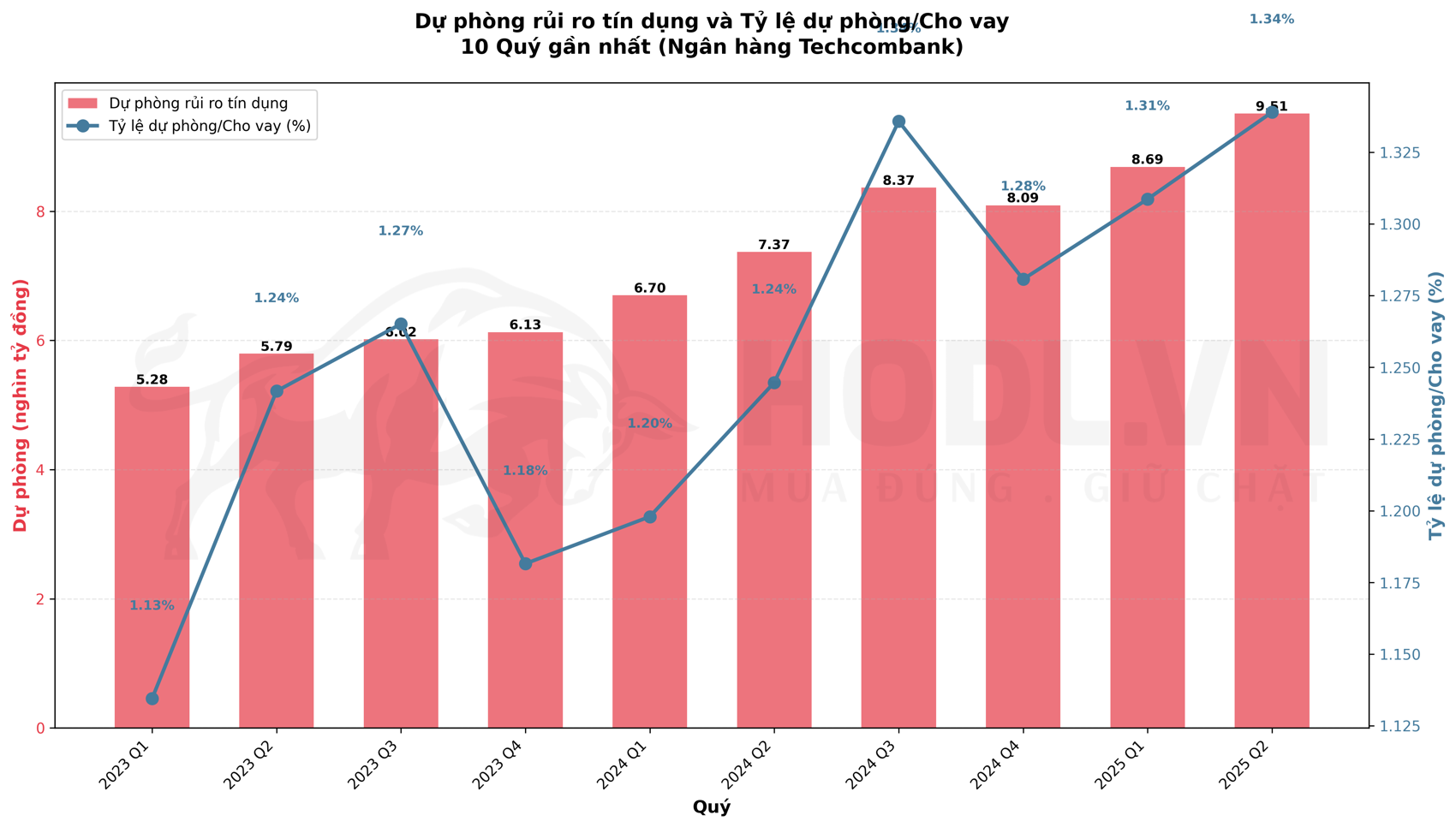

4.2 Dư nợ Tín dụng

Dư nợ cho vay khách hàng (trước dự phòng) tại Q2/2025 đạt 710,313 tỷ đồng, tăng 7.0% so với Q1/2025 và tăng 15.8% so với Q2/2024. Tốc độ tăng trưởng tín dụng 6 tháng đầu năm 2025 đạt 8.2% so với cuối năm 2024, trong khi hạn mức tăng trưởng tín dụng của NHNN cho năm 2025 ước tính khoảng 14%, cho thấy TCB còn dư địa khoảng 5.8% để tăng trưởng trong 6 tháng cuối năm.

- Tăng trưởng tín dụng H1/2025: 8.2% (còn room 5.8% cho H2/2025)

- Cơ cấu dư nợ: Doanh nghiệp 52%, Cá nhân 48%

- Dư nợ dài hạn: Chiếm 65% tổng dư nợ

- Dự phòng rủi ro: 9,511 tỷ đồng (tăng 9.5% QoQ)

Chiến lược tập trung vào bán lẻ giúp TCB có biên lợi nhuận cao hơn và rủi ro nợ xấu thấp hơn. Việc trích lập dự phòng chủ động cho thấy TCB chuẩn bị tốt cho các rủi ro tín dụng.

4.3 Huy động Vốn và LDR

Tổng huy động vốn của TCB tại Q2/2025 ước tính khoảng 855,000 tỷ đồng, trong đó tiền gửi khách hàng chiếm 545,079 tỷ đồng (63.8%), phát hành giấy tờ có giá chiếm 172,338 tỷ đồng (20.2%), và vay từ TCTD và NHNN chiếm 137,064 tỷ đồng (16.0%). Tốc độ tăng trưởng huy động khoảng 15.8% so với cùng kỳ năm trước, phù hợp với tốc độ tăng trưởng tín dụng.

Cơ cấu huy động và LDR:

- Tiền gửi khách hàng: 545,079 tỷ đồng (63.8%)

- Phát hành giấy tờ có giá: 172,338 tỷ đồng (20.2%)

- Vay TCTD: 137,064 tỷ đồng (16.0%)

LDR (Loan to Deposit Ratio) của TCB tính theo tiền gửi khách hàng đạt 128.6%, vượt quy định của NHNN về mức tối đa 85% đối với cho vay bằng VND. Điều này cho thấy TCB đang phụ thuộc vào phát hành giấy tờ có giá và vay từ TCTD để bù đắp, dẫn đến chi phí vốn cao hơn và áp lực thanh khoản. Tỷ lệ LDR cao cũng hạn chế khả năng tăng trưởng tín dụng trong ngắn hạn nếu không cải thiện huy động tiền gửi hoặc tăng vốn điều lệ.

5. Chính sách Cổ tức

5.1 Lịch sử chi trả Cổ tức

TCB duy trì chính sách cổ tức linh hoạt, kết hợp giữa chia cổ tức tiền mặt và cổ phiếu thưởng. Năm 2024, TCB chi trả cổ tức tiền mặt 1,000 đồng/cổ phiếu với ngày đăng ký cuối cùng là 1/10/2025 và ngày thực hiện thanh toán là 22/10/2025. Ngoài ra, TCB cũng thực hiện phát hành cổ phiếu thưởng tỷ lệ 1:1 vào tháng 6/2024, nhằm tăng vốn điều lệ từ 35,000 tỷ đồng lên 70,648 tỷ đồng.

| Năm | Cổ tức tiền mặt (đồng/CP) | CP thưởng (%) | Ngày ĐKCC | Ngày chi trả |

|---|---|---|---|---|

| 2024 | 1,000 | 100% (1:1) | 01/10/2025 | 22/10/2025 |

| 2023 | 1,500 | 0% | 22/05/2024 | 05/06/2024 |

| 2018 | – | 200% (1:2) | – | – |

Xu hướng chính sách cổ tức:

- Năm 2024: Giảm tiền mặt nhưng tăng vốn qua cổ phiếu thưởng 1:1

- Năm 2023: Cổ tức tiền mặt cao hơn (1,500 đồng/CP)

- Chiến lược: Ưu tiên giữ vốn để tái đầu tư và mở rộng

5.2 Tỷ lệ chi trả Cổ tức (Payout Ratio)

EPS (Earnings Per Share) tính theo TTM (4 quý từ Q3/2024 đến Q2/2025) đạt 3,006 đồng/cổ phiếu, dựa trên tổng LNST 21,304 tỷ đồng. Với tốc độ tăng trưởng lợi nhuận khoảng 15–20% (CAGR 5 năm là 15.0%), PEG Ratio (P/E chia cho tốc độ tăng trưởng) của TCB khoảng 0.69–0.92, thấp hơn 1.0, cho thấy định giá hấp dẫn so với tiềm năng tăng trưởng.

Phân tích thu nhập cổ đông:

- EPS (TTM): 3,006 đồng/cổ phiếu (tổng 4 quý gần nhất)

- Dividend Yield: 2.4% (dựa trên cổ tức 1,000 đồng/CP năm 2024)

- PEG Ratio: 0.69–0.92 (thấp hơn ngưỡng 1.0 = định giá hấp dẫn)

- So với lãi suất tiết kiệm: Thấp hơn (5.0%), nhưng có tiềm năng tăng giá

Dividend Yield thấp hơn nhiều so với VCB (khoảng 3.5%) do TCB ưu tiên tái đầu tư thông qua cổ phiếu thưởng. Chiến lược này phù hợp với giai đoạn tăng trưởng mạnh của ngân hàng. Nếu TCB duy trì tốc độ tăng trưởng 15–20%/năm, giá trị cổ phiếu có thể tăng mạnh trong dài hạn, bù đắp dividend yield thấp.

6. Thông tin Đặc biệt & Cơ hội

6.1 Công ty con TCBS sắp Niêm yết

Công ty Chứng khoán Kỹ Thương (TCBS, mã TCX) là công ty con chiến lược của TCB với tỷ lệ sở hữu 79.82%. TCBS sẽ niêm yết ngày 21/10/2025 trên sàn HOSE với giá tham chiếu 46,800 VND/cổ phiếu, tổng số lượng cổ phiếu giao dịch là 2.311 tỷ cổ phiếu, tương ứng vốn hóa dự kiến khoảng 108,000 tỷ đồng (tương đương 4.1 tỷ USD).

Kết quả kinh doanh TCBS 9 tháng 2025:

- LNST 9T/2025: 4,050 tỷ đồng (+31% YoY)

- LNST Q3/2025: 1,620 tỷ đồng (+85% YoY)

- Hoàn thành kế hoạch: 88% sau 9 tháng (mục tiêu LNTT 5,765 tỷ)

Đóng góp của TCBS vào LNST hợp nhất của TCB ước tính khoảng 3,233 tỷ đồng (9 tháng 2025) = 4,050 tỷ x 79.82%, chiếm khoảng 13–15% tổng LNST của TCB. Khi TCBS niêm yết, khoản đầu tư của TCB sẽ được định giá lại theo giá thị trường (khoảng 86,000 tỷ đồng = 108,000 tỷ x 79.82%), cao hơn đáng kể so với giá trị ghi sổ hiện tại. Điều này có thể tạo thêm giá trị cho TCB thông qua việc thoái vốn từng phần để tăng CAR hoặc đầu tư vào các mảng khác.

6.2 Cơ hội Kinh doanh Vàng miếng

Theo Nghị định mới về quản lý hoạt động kinh doanh vàng năm 2025, các ngân hàng thương mại được phép kinh doanh vàng miếng nếu có vốn điều lệ tối thiểu 50,000 tỷ đồng. TCB với vốn điều lệ 70,648 tỷ đồng hoàn toàn đủ điều kiện để đăng ký giấy phép kinh doanh vàng miếng SJC.

Tiềm năng từ kinh doanh vàng:

- TCB đủ điều kiện vốn điều lệ (70,648 tỷ > 50,000 tỷ)

- Nhu cầu vàng miếng tại Việt Nam vẫn rất lớn

- Có thể đóng góp thêm 1–2% vào tổng thu nhập

Nếu được cấp phép, mảng kinh doanh vàng có thể mở ra nguồn thu mới cho TCB thông qua dịch vụ mua bán vàng miếng và thu phí giao dịch. Tuy nhiên, hoạt động này cũng tiềm ẩn rủi ro do biến động giá vàng và yêu cầu quản lý thanh khoản chặt chẽ. Hiện tại chưa có thông tin chính thức về việc TCB đã đăng ký hay được cấp phép kinh doanh vàng.

6.3 Chuyển đổi Số và M&A

TCB đầu tư mạnh vào chuyển đổi số với khoảng 85% giao dịch được thực hiện qua kênh điện tử. Chiến lược này giúp giảm chi phí vận hành (CIR thấp khoảng 38–40%), mở rộng khách hàng mà không cần tăng chi nhánh, và cải thiện trải nghiệm khách hàng. Ứng dụng ngân hàng di động của TCB được đánh giá cao về giao diện và tính năng, giúp thu hút khách hàng trẻ.

Ưu điểm từ chuyển đổi số:

- 85% giao dịch điện tử: Giảm chi phí vận hành đáng kể

- CIR thấp 38–40%: Hiệu quả chi phí cao nhất ngành

- Trải nghiệm khách hàng tốt: Thu hút segment khách hàng trẻ

Về M&A, TCB chưa có thông tin công khai về kế hoạch mua lại hay sáp nhập với ngân hàng khác trong ngắn hạn. Tuy nhiên, với năng lực tài chính mạnh và CAR ở mức 12.5%, TCB có khả năng thực hiện M&A với các ngân hàng nhỏ hoặc công ty tài chính nếu có cơ hội phù hợp.

7. Rủi ro & Thách thức

7.1 Rủi ro Thanh khoản

Rủi ro thanh khoản là mối lo ngại lớn nhất đối với TCB hiện tại do LDR cao 128.6%, vượt quy định của NHNN về mức tối đa 85% cho vay bằng VND. Điều này buộc TCB phải huy động vốn từ phát hành giấy tờ có giá (172,338 tỷ đồng) và vay từ TCTD (137,064 tỷ đồng), với chi phí vốn cao hơn tiền gửi khách hàng.

Các vấn đề về thanh khoản:

- LDR 128.6%: Vượt quy định 85% của NHNN

- Phụ thuộc nguồn vốn đắt: Phát hành GTCG và vay TCTD

- Hạn chế tăng trưởng: Cần huy động thêm 70,000 tỷ cho mục tiêu tăng 10%

LDR cao cũng hạn chế khả năng tăng trưởng tín dụng trong ngắn hạn. Nếu TCB muốn tăng cho vay thêm 10% trong 6 tháng cuối năm 2025, ngân hàng cần huy động thêm ít nhất 70,000 tỷ đồng tiền gửi hoặc tăng vốn điều lệ. Trong trường hợp thị trường xảy ra cú sốc thanh khoản, TCB có thể gặp khó khăn trong việc duy trì hoạt động cho vay và đáp ứng nhu cầu rút tiền của khách hàng.

7.2 Rủi ro Tín dụng

Mặc dù NPL hiện tại ở mức thấp 1.34%, nhưng tỷ lệ nợ nhóm 2 (nợ cần chú ý) chiếm khoảng 2.1% tổng dư nợ, có nguy cơ chuyển sang nợ xấu nếu tình hình kinh tế xấu đi. Tốc độ tăng dự phòng rủi ro cho vay 9.5% trong Q2/2025 cao hơn tốc độ tăng dư nợ 7.0%, cho thấy TCB đang chủ động trích lập dự phòng.

Phân tích rủi ro tín dụng:

- NPL hiện tại: 1.34% (thấp hơn ngành 2.0–2.5%)

- Nợ nhóm 2: 2.1% (có nguy cơ chuyển sang nợ xấu)

- Dự phòng tăng nhanh: +9.5% QoQ (cao hơn tăng dư nợ +7.0%)

Hoạt động cho vay của TCB tập trung vào bán lẻ và SME, phân khúc có rủi ro thấp hơn cho vay doanh nghiệp lớn nhưng vẫn chịu ảnh hưởng từ tình hình kinh tế vĩ mô. Trong bối cảnh kinh tế toàn cầu bất ổn và thị trường bất động sản Việt Nam vẫn chưa phục hồi hoàn toàn, rủi ro gia tăng NPL là điều cần theo dõi sát.

7.3 Rủi ro Phụ thuộc TCBS

TCBS đóng góp 13–15% LNST của TCB, tạo ra sự phụ thuộc đáng kể vào hoạt động kinh doanh chứng khoán. Nếu thị trường chứng khoán Việt Nam suy thoái hoặc thanh khoản giảm mạnh, LNST của TCBS sẽ giảm, kéo theo LNST hợp nhất của TCB giảm.

Rủi ro từ công ty con TCBS:

- Đóng góp LNST: 13–15% (tập trung cao)

- Phụ thuộc thị trường CK: Nếu thị trường suy thoái, TCBS ảnh hưởng nặng

- Sau niêm yết: Áp lực về minh bạch và kỳ vọng tăng trưởng

Sau khi niêm yết, TCBS có thể phải đối mặt với áp lực từ thị trường về minh bạch thông tin và kỳ vọng tăng trưởng. Nếu kết quả kinh doanh không đạt kỳ vọng, giá cổ phiếu TCBS có thể giảm, ảnh hưởng đến giá trị khoản đầu tư của TCB. Tuy nhiên, việc TCBS niêm yết cũng tạo cơ hội cho TCB thoái vốn từng phần để cải thiện thanh khoản và CAR.

7.4 Rủi ro Cạnh tranh và Vĩ mô

Ngành ngân hàng Việt Nam cạnh tranh gay gắt với sự xuất hiện của các ngân hàng số và fintech. TCB phải liên tục đầu tư vào công nghệ và chuyển đổi số để duy trì lợi thế cạnh tranh. Áp lực giảm lãi suất cho vay theo chỉ đạo của Chính phủ nhằm hỗ trợ doanh nghiệp có thể thu hẹp NIM và giảm lợi nhuận trong ngắn hạn.

Các thách thức cạnh tranh và vĩ mô:

- Cạnh tranh từ ngân hàng số và fintech: Áp lực về công nghệ

- Chính sách lãi suất: Yêu cầu giảm lãi suất cho vay thu hẹp NIM

- Chi phí tuân thủ: Basel II/III và quy định fintech tăng chi phí

Rủi ro vĩ mô bao gồm biến động lãi suất, tỷ giá hối đoái, và chính sách tiền tệ của NHNN. Nếu NHNN tăng lãi suất điều hành để kiểm soát lạm phát, chi phí vốn của TCB sẽ tăng. Chi phí tuân thủ các quy định về Basel II/III và fintech cũng có thể tăng trong 2025–2026, ảnh hưởng đến CIR.

Kết luận

TCB là một trong những ngân hàng tư nhân hàng đầu Việt Nam với năng lực tài chính mạnh, ROE cao 14.01%, và khả năng kiểm soát rủi ro tốt (NPL 1.34%). Kết quả kinh doanh 5 năm gần nhất cho thấy CAGR LNST đạt 15.0%, cao hơn trung bình ngành. Sự kiện TCBS niêm yết ngày 21/10/2025 là cơ hội lớn để TCB tăng giá trị tài sản đầu tư và cải thiện thanh khoản.

Điểm mạnh chính của TCB:

- LNST tăng trưởng ổn định với CAGR 15.0% (cao hơn ngành)

- ROE 14.01% và ROA 2.17% vượt trung bình ngành

- NPL thấp 1.34%, kiểm soát rủi ro tín dụng tốt

- CIR 38–40% nhờ chuyển đổi số thành công

- TCBS sắp niêm yết tạo giá trị gia tăng

Tuy nhiên, TCB cũng đối mặt với những thách thức đáng kể. LDR cao 128.6% tạo áp lực thanh khoản và hạn chế tăng trưởng tín dụng. Dividend Yield thấp 2.4% có thể không hấp dẫn nhà đầu tư tìm kiếm thu nhập thụ động. Sự phụ thuộc 13–15% LNST vào TCBS tạo rủi ro nếu thị trường chứng khoán suy thoái.

Các điểm yếu cần lưu ý:

- LDR 128.6% vượt quy định, hạn chế room tăng trưởng tín dụng

- Dividend Yield 2.4% thấp hơn lãi suất tiết kiệm và ngành

- Phụ thuộc 13–15% LNST vào TCBS (rủi ro từ thị trường CK)

Các yếu tố cần theo dõi trong thời gian tới bao gồm kết quả niêm yết của TCBS, tình hình cải thiện LDR, khả năng TCB được cấp phép kinh doanh vàng miếng, và tốc độ tăng trưởng tín dụng trong 6 tháng cuối năm 2025. Định giá hiện tại với P/E 13.69 và P/B 1.85 ở mức hợp lý so với chất lượng và triển vọng, nhưng giá cổ phiếu đang ở gần đỉnh 52 tuần, cần thận trọng với rủi ro điều chỉnh ngắn hạn.

Phụ lục: Các thuật ngữ được sử dụng trong bài

| Viết tắt | Tiếng Anh | Tiếng Việt | Giải thích ngắn gọn |

|---|---|---|---|

| ROE | Return on Equity | Tỷ suất sinh lời trên vốn chủ sở hữu | Lợi nhuận sau thuế / Vốn chủ sở hữu. Đo lường hiệu quả sử dụng vốn của cổ đông. |

| ROA | Return on Assets | Tỷ suất sinh lời trên tổng tài sản | Lợi nhuận sau thuế / Tổng tài sản. Đo lường hiệu quả sử dụng tài sản để tạo ra lợi nhuận. |

| NIM | Net Interest Margin | Thu nhập lãi cận biên | (Thu nhập lãi – Chi phí lãi) / Tài sản sinh lãi. Đo lường biên lợi nhuận từ hoạt động cho vay. |

| CAR | Capital Adequacy Ratio | Hệ số an toàn vốn | Vốn tự có / Tài sản có rủi ro. Đo lường khả năng chịu đựng rủi ro của ngân hàng (tối thiểu 9% theo NHNN). |

| NPL | Non-Performing Loan | Nợ xấu | Các khoản vay không thu hồi được hoặc quá hạn trên 90 ngày. Tỷ lệ NPL = Nợ xấu / Tổng dư nợ. |

| CIR | Cost to Income Ratio | Tỷ lệ chi phí trên thu nhập | Chi phí hoạt động / Thu nhập hoạt động. Đo lường hiệu quả quản lý chi phí (càng thấp càng tốt). |

| LDR | Loan to Deposit Ratio | Tỷ lệ cho vay trên huy động | Dư nợ cho vay / Tiền gửi khách hàng. Đo lường thanh khoản (tối đa 85% cho VND theo NHNN). |

| P/E | Price to Earnings | Hệ số giá trên thu nhập | Giá cổ phiếu / EPS. Đo lường định giá so với lợi nhuận (thường tính theo TTM – 12 tháng gần nhất). |

| P/B | Price to Book | Hệ số giá trên giá trị sổ sách | Giá cổ phiếu / BVPS. Đo lường định giá so với giá trị tài sản thuần. |

| EPS | Earnings Per Share | Lợi nhuận trên mỗi cổ phiếu | Lợi nhuận sau thuế / Số lượng cổ phiếu lưu hành. Đo lường khả năng sinh lời cho mỗi cổ phiếu. |

| BVPS | Book Value Per Share | Giá trị sổ sách trên mỗi cổ phiếu | Vốn chủ sở hữu / Số lượng cổ phiếu lưu hành. Đo lường giá trị tài sản thuần cho mỗi cổ phiếu. |

| TTM | Trailing Twelve Months | 12 tháng gần nhất | Tổng số liệu của 4 quý gần nhất. Phương pháp tính chỉ số tài chính chính xác hơn tính theo quý đơn lẻ. |

| QoQ | Quarter over Quarter | So sánh quý với quý trước | Tốc độ tăng trưởng so với quý liền kề trước đó. |

| YoY | Year over Year | So sánh năm với năm trước | Tốc độ tăng trưởng so với cùng kỳ năm trước. |

| CAGR | Compound Annual Growth Rate | Tốc độ tăng trưởng kép hàng năm | Tốc độ tăng trưởng trung bình qua nhiều năm, có tính đến hiệu ứng gộp. |

| LNST | – | Lợi nhuận sau thuế | Lợi nhuận ròng sau khi trừ thuế thu nhập doanh nghiệp. |

| LNTT | – | Lợi nhuận trước thuế | Lợi nhuận trước khi trừ thuế thu nhập doanh nghiệp. |

| VCSH | – | Vốn chủ sở hữu | Tổng tài sản trừ đi tổng nợ phải trả. Phần vốn thuộc về cổ đông. |

| PEG | Price/Earnings to Growth | Hệ số P/E trên tăng trưởng | P/E / Tốc độ tăng trưởng lợi nhuận (%). PEG < 1 = định giá hấp dẫn. |

| Dividend Yield | – | Tỷ suất cổ tức | Cổ tức tiền mặt / Giá cổ phiếu. Đo lường thu nhập thụ động từ cổ tức. |

| Payout Ratio | – | Tỷ lệ chi trả cổ tức | Cổ tức / Lợi nhuận sau thuế. Đo lường tỷ lệ lợi nhuận được chia cho cổ đông. |

| TCTD | – | Tổ chức tín dụng | Các ngân hàng, công ty tài chính và tổ chức tín dụng khác. |

| NHNN | – | Ngân hàng Nhà nước Việt Nam | Ngân hàng trung ương Việt Nam, cơ quan quản lý hoạt động ngân hàng. |

| BCTC | – | Báo cáo tài chính | Báo cáo kết quả hoạt động kinh doanh và tình hình tài chính của doanh nghiệp. |

| GTCG | – | Giấy tờ có giá | Trái phiếu, kỳ phiếu và các công cụ nợ khác do ngân hàng phát hành để huy động vốn. |

| HOSE | Ho Chi Minh Stock Exchange | Sàn giao dịch chứng khoán TP.HCM | Sàn giao dịch chứng khoán chính của Việt Nam, niêm yết các công ty lớn. |

| SME | Small and Medium Enterprises | Doanh nghiệp vừa và nhỏ | Các doanh nghiệp có quy mô nhỏ và trung bình. |

| M&A | Mergers and Acquisitions | Mua bán và sáp nhập | Hoạt động mua lại hoặc sáp nhập doanh nghiệp. |

| Fintech | Financial Technology | Công nghệ tài chính | Ứng dụng công nghệ vào dịch vụ tài chính (ví điện tử, thanh toán số…). |

| Basel II/III | – | Hiệp ước Basel II/III | Các tiêu chuẩn quốc tế về quản lý rủi ro và an toàn vốn ngân hàng. |

| ĐHĐCĐ | – | Đại hội đồng cổ đông | Cuộc họp thường niên của các cổ đông để quyết định các vấn đề quan trọng của công ty. |

| ĐKCC | – | Đăng ký cuối cùng | Ngày cuối cùng để đăng ký danh sách cổ đông hưởng quyền (cổ tức, cổ phiếu thưởng…). |

Lưu ý: Các thuật ngữ này được sử dụng phổ biến trong phân tích tài chính ngân hàng tại Việt Nam. Hiểu rõ ý nghĩa giúp nhà đầu tư đọc và phân tích báo cáo tài chính hiệu quả hơn.

Phần thứ hai chúng ta sẽ cùng Phân tích Toàn diện Cổ phiếu Techcombank – TCB dưới góc độ kỹ thuật. Mời bạn đón đọc trong bài viết tiếp theo nhé!

Viết thư cho chúng tôi qua hello@hodl.vn. Hoặc thảo luận trên Zalo, Discord, Youtube, Facebook.