Cấu trúc thị trường chứng khoán có thể được nhận biết qua ba phương thức dựa trên sự luân chuyển nguồn vốn, các loại hàng hoá trên thị trường hoặc cách hoạt động của thị trường.

Xem xét kỹ cấu trúc thị trường chứng khoán giúp chúng ta hiểu rõ các đối tượng đang tham gia và cách thị trường vận hành. Từ các yếu tố này chúng ta sẽ hiểu các đối tượng có tiềm năng tác động tới giá của các loại cổ phiếu đang lưu hành.

Phân tiếp theo trong Khoá học Chứng khoán cơ bản, Chúng ta sẽ đào sâu vào cấu trúc của thị trường chứng khoán Việt Nam.

Nội dung

Thị trường chứng khoán là gì?

Thị trường chứng khoán là một thị trường mà ở đó người ta mua bán, chuyển nhượng, trao đổi chứng khoán nhằm mục đích kiếm lời.

Thị trường chứng khoán trong điều kiện của nền kinh tế hiện đại, được quan niệm là nơi diễn ra các hoạt động giao dịch mua bán chứng khoán trung và dài hạn. Việc mua bán này được tiến hành ở thị trường sơ cấp khi người mua mua được chứng khoán lần đầu từ những người phát hành, và ở những thị trường thứ cấp khi có sự mua đi bán lại các chứng khoán đã được phát hành ở thị trường sơ cấp. Như vậy, xét về mặt hình thức, thị trường chứng khoán chỉ là nơi diễn ra các hoạt động trao đổi, mua bán, chuyển nhượng các loại chứng khoán, qua đó thay đổi chủ thể nắm giữ chứng khoán.

Chức năng của thị trường chứng khoán:

- Huy động vốn đầu tư cho nền kinh tế

- Cung cấp môi trường đầu tư cho công chúng

- Tạo tính thanh khoản cho các chứng khoán

- Đánh giá hoạt động của doanh nghiệp

- Tạo môi trường giúp Chính phủ thực hiện các chính sách kinh tế vĩ mô

Các chủ thể tham gia thị trường chứng khoán

Nhà phát hành

Là các tổ chức thực hiện huy động vốn thông qua thị trường chứng khoán. Nhà phát hành có thể là Chính phủ, chính quyền địa phương, Công ty.

Chính phủ phát hành các loại trái phiếu chính phủ nhằm huy động tiền bù đắp thâm hụt ngân sách hoặc thực hiện những công trình quốc gia lớn.

Chính quyền địa phương phát hành trái phiếu địa phương để huy động tiền đầu tư cho các công trình hay chương trình kinh tế, xã hội của địa phương.

Các công ty muốn huy động vốn đầu tư phát triển sản xuất phát hành trái phiếu công ty hoặc cổ phiếu.

Nhà đầu tư

Nhà đầu tư cá nhân: Nhà đầu tư chấp nhận rủi ro và Nhà đầu tư không thích rủi ro;

Nhà đầu tư có tổ chức: công ty đầu tư, công ty bảo hiểm, quỹ bảo hiểm xã hội, công ty tài chính,ngân hàng thương mại.

Các tổ chức kinh doanh trên thị trường chứng khoán

- Công ty chứng khoán

- Quỹ đầu tư chứng khoán

- Các trung gian tài chính

Các tổ chức liên quan đến chứng khoán

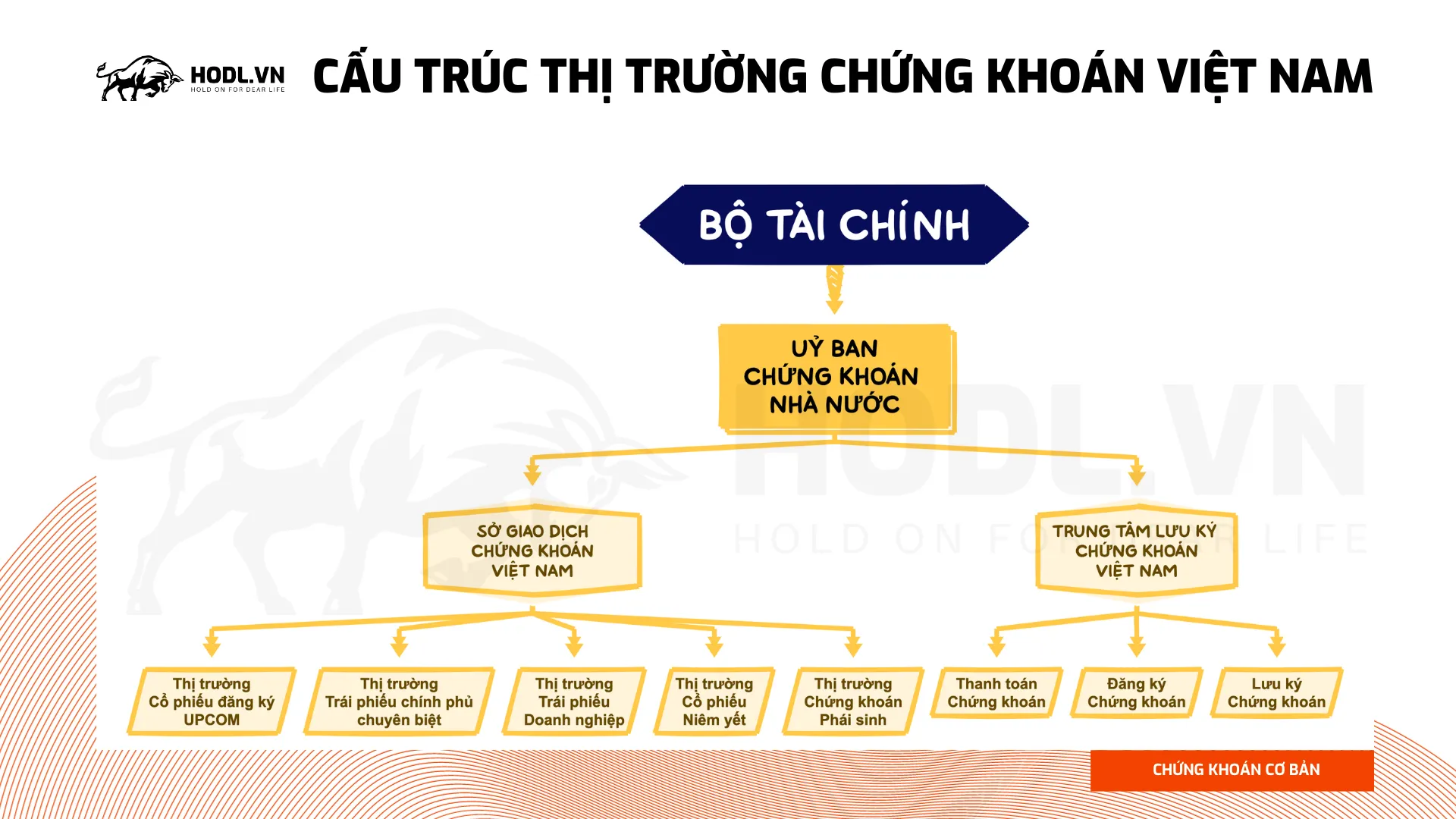

- Cơ quan quản lý Nhà nước

- Sở giao dịch chứng khoán

- Hiệp hội các nhà kinh doanh chứng khoán

- Tổ chức lưu ký và thanh toán bù trừ chứng khoán

- Công ty dịch vụ máy tính chứng khoán

- Các tổ chức tài trợ chứng khoán

- Công ty đánh giá hệ số tín nhiệm

Cấu trúc thị trường chứng khoán

Có ba cách để đánh giá cấu trúc của thị trường chứng khoán là Dựa vào nguồn vốn, Hàng hoá hoặc Phương thức hoạt động.

Cấu trúc theo sự luân chuyển nguồn vốn

Theo phương thức này, thị trường chứng khoán được cấu tạo bởi thị trường sơ cấp và thị trường thứ cấp.

Thị trường sơ cấp hay thị trường cấp 1 – Primary Market là thị trường phát hành các chứng khoán hay là nơi mua bán các chứng khoán lần đầu tiên. Tại thị trường này, giá cả của chứng khoán là giá phát hành. Việc mua bán chứng khoán trên thị trường sơ cấp làm tăng vốn cho nhà phát hành. Thông qua việc phát hành chứng khoán, Chính phủ có thêm nguồn thu để tài trợ cho các dự án đầu tư hoặc chi tiêu dùng của Chính phủ, các doanh nghiệp huy động vốn trên thị trường nhằm tài trợ cho các dự án đầu tư.

Thị trường thứ cấp hay thị trường cấp 2 – Secondary Market là thị trường giao dịch mua bán, trao đổi những chứng khoán đã được phát hành nhằm mục đích kiếm lời, di chuyển vốn đầu tưhay di chuyển tài sản xã hội.

Quan hệ giữa thị trường sơ cấp và thị trường thứ cấp thể hiện trên các mức độ sau:

Thứ nhất, thị trường thứ cấp làm tăng tính thanh khoản của các chứng khoán đã phát hành. Việc này làm tăng sự ưa chuộng của chứng khoán và làm giảm rủi ro cho các nhà đầu tư. Các nhà đầu tư sẽ dễ dàng hơn trong việc sàng lọc, lựa chọn, thay đổi kết cấu danh mục đầu tư, trên cơ sở đó làm giảm chi phí cho các nhà phát hành trong việc huy động và sử dụng vốn. Việc tăng tính thanh khoản của tài sản sẽ tạo điều kiện tách biệt giữa sở hữu và quản lý, làm cơ sở cho việc tăng hiệu quả quản lý doanh nghiệp. Việc tăng tính thanh khoản cho các chứng khoán tạo điều kiện cho việc chuyển đổi thời hạn của vốn, từ vốn ngắn hạn sang trung hạn và dài hạn, đồng thời, tạo điều kiện cho việc phân phối vốn một cách hiệu quả. Sự di chuyển vốn đầu tưtrong nền kinh tế được thực hiện thông qua cơ chế “bàn tay vô hình”, cơ chế xác định giá chứng khoán và thông qua hoạt động thâu tóm, sáp nhập doanh nghiệp trên thị trường thứ cấp.

Thứ hai, thị trường thứ cấp xác định giá của chứng khoán đã được phát hành trên thị trường sơ cấp. Thị trường thứ cấp được xem là thị trường định giá các công ty.

Thứ ba, thông qua việc xác định giá, thị trường thứ cấp cung cấp một danh mục chi phí vốn tương ứng với các mức độ rủi ro khác nhau của từng phương án đầu tư, tạo cơ sở tham chiếu cho các nhà phát hành cũng nhưcác nhà đầu tưtrên thị trường sơ cấp. Thông qua cơ chế bàn tay vô hình, vốn sẽ được chuyển tới những công ty nào làm ăn có hiệu quả cao nhất, qua đó làm tăng hiệu quả kinh tế xã hội.

Tóm lại, thị trường sơ cấp và thị trường thứ cấp có quan hệ mật thiết, hỗ trợ lẫn nhau. Về bản chất, mối quan hệ giữa thị trường chứng khoán sơ cấp và thứ cấp là mối quan hệ nội tại, biện chứng. Nếu không có thị trường sơ cấp sẽ không có thị trường thứ cấp, đồng thời, thị trường thứ cấp lại tạo điều kiện phát triển cho thị trường sơ cấp.

Mục đích cuối cùng của các nhà quản lý là phải tăng cường hoạt động huy động vốn trên thị trường sơ cấp, vì chỉ có tại thị trường này, vốn mới thực sự vận động từ người tiết kiệm sang người đầu tư, còn sự vận động của vốn trên thị trường thứ cấp chỉ là tưbản giả, không tác động trực tiếp tới việc tích tụ và tập trung vốn.

So sánh thị trường chứng khoán sơ cấp và thứ cấp:

| Thị trường sơ cấp | Thị trường thứ cấp |

|---|---|

| Thị trường chứng khoán sơ cấp là nơi duy nhất mà chứng khoán đem lại vốn cho người phát hành. | Thị trường chứng khoán thứ cấp không trực tiếp mang lại vốn cho đơn vị phát hành để sản xuất kinh doanh. |

| Giá chứng khoán trên thị trường sơ cấp (Giá phát hành) do tổ chức phát hành quyết định. | Giao dịch chứng khoán trên thị trường thứ cấp phản ánh nguyên tắc tự do, cạnh tranh tự do. |

| Những người bán trên thị trường sơ cấp thường là Kho bạc, Ngân hàng, Công ty phát hành, tập đoàn bảo lãnh phát hành. | Chứng khoán trên thị trường thứ cấp có thể được mua bán nhiều lần khi công ty vẫn còn niêm yết. |

Cấu trúc căn cứ theo loại hàng hóa giao dịch

Dựa trên các loại hàng hoá được giao dịch, cấu trúc thị trường chứng khoán sẽ được chia làm ba lĩnh vực:

Thị trường cổ phiếu – Stock Markets: Thị trường giao dịch và mua bán các loại cổ phiếu, bao gồm cổ phiếu thường, cổ phiếu ưu đãi.

Thị trường trái phiếu – Bond Markets: là thị trường mà hàng hoá được mua bán tại đó là các trái phiếu. Trái phiếu là công cụ nợ, mà thực chất của việc phát hành các công cụ này là nhà phát hành đứng ra đi vay theo phương thức có hoàn trả cả gốc lẫn lãi. Người cho vay sẽ không chịu bất cứ trách nhiệm nào về kết quả hoạt động sử dụng vốn của người vay và trong mọi trường hợp, nhà phát hành phải có trách nhiệm hoàn trả cho trái chủ theo các cam kết đã được xác định trong hợp đồng vay. Trái phiếu thường có thời hạn xác định, có thể là trung hạn hay dài hạn.

Thị trường các công cụ dẫn suất – Derivative Markets: là nơi các chứng khoán phái sinh được mua và bán. Tiêu biểu cho các công cụ này là hợp đồng tương lai (Future Contracts), hợp đồng quyền chọn (Options). Thị trường này ngày càng trở nên quan trọng đối với các nhà quản lý tài chính. Nó cung cấp các công cụ phòng vệ hữu hiệu, đồng thời cũng là công cụ đầu cơ lý tưởng cho các nhà đầu tư.

Cấu trúc theo phương thức hoạt động của thị trường

Xét trên khía cạnh phương thức hoạt động, thị trường chứng khoán được cấu trúc theo hình thái tập trung và phi tập trung.

Thị trường tập trung – Sở giao dịch (Stock Exchange)

Tại các sở giao dịch chứng khoán, người mua và người bán (hoặc đại lý, môi giới của họ) gặp nhau tại một địa điểm nhất định để tiến hành giao dịch mua bán, trao đổi chứng khoán. Chính vì vậy, người ta còn gọi Sở giao dịch chứng khoán là thị trường tập trung, nơi giao dịch mua bán, trao đổi các chứng khoán của các công ty lớn, hoạt động có hiệu quả.

Sở giao dịch chứng khoán được quản lý một cách chặt chẽ bởi Uỷ ban chứng khoán quốc gia, các giao dịch chịu sự điều tiết của Luật Chứng khoán và thị trường chứng khoán.

Những thị trường chứng khoán tập trung tiêu biểu được biết đến là Sở giao dịch chứng khoán Luân đôn (London Stock Exchange), Sở giao dịch chứng khoán Mỹ (American Stock Exchange), Sở giao dịch chứng khoán Pari (Paris Stock Exchange).

Tại Việt Nam có hai Sở giao dịch chứng khoán quan trọng là:

- Sở giao dịch Chưng khoán Hà Nội – HNX

- Sở giao dịch chứng khoán Hồ Chí Minh – HOSE – HSX

Tham khảo: Thời gian giao dịch chứng khoán Việt Nam

Thị trường chứng khoán phi tập trung – Thị trường OTC

Thị trường chứng khoán phi tập trung – Thị trường OTC thực hiện các giao dịch qua quầy hay thị trường chứng khoán phi tập trung (OTC: Over -The – Counter Market) là thị trường của các nhà buôn, những người tạo thị trường (Market Makers). Các nhà buôn có một danh mục chứng khoán và họ sẵn sàng mua và bán với các nhà buôn khác cũng như các nhà đầu tư khi những người này chấp nhận giá cả của họ.

Thị trường OTC không có địa điểm giao dịch chính thức mà có thể diễn ra tại tất cả các quầy, sàn giao dịch của các thành viên thông qua điện thoại hay mạng máy tính diện rộng. Khối lượng giao dịch của thị trường này thường lớn hơn rất nhiều lần so với thị trường tập trung.

Ngoài hai loại thị trường nêu trên, người ta còn nói đến thị trường thứ ba, thị trường dành cho các chứng khoán không đủ tiêu chuẩn để giao dịch trên thị trường tập trung và thị trường OTC. Ngoài ra, người ta còn phân loại thị trường chứng khoán thành thị trường mở và thị trường đàm phán, thị trường giao ngay (Spot Markets) và thị trường kỳ hạn (Future Markets). Việc phân loại thị trường chứng khoán sẽ giúp phân tích cụ thể hơn vai trò của thị trường chứng khoán.