Các loại lệnh chứng khoán Việt Nam nói riêng, chứng khoán thế giới nói chung rất đa dạng và có sự khác biệt giữa các sở giao dịch chứng khoán. Để đầu tư có hiệu quả, nhà đầu tư cần hiểu các loại lệnh trên từng sở giao dịch để đặt lệnh phù hợp với mục tiêu chọn được mức giá tốt nhất cho loại cổ phiếu sắp nắm giữ.

Trong bài viết tiếp theo của Khoá học chứng khoán cơ bản miễn phí, Tôi sẽ chia sẻ với các bạn về các loại lệnh trong chứng khoán và cách sử dụng chúng thế nào cho phù hợp.

Nội dung bài học

1. Thời gian thực thi lệnh trên HSX, HNX, UPCOM

Cả 3 sàn chứng khoán (HOSE, HNX và UPCOM) có thời gian giao dịch chứng khoán cơ sở là:

- Từ thứ Hai đến thứ Sáu

- Giờ mở cửa từ 9h00 và đóng cửa vào lúc 15h00

- Không giao dịch vào Thứ Bảy, Chủ Nhật (hay ngày lễ, Tết)

Tuy nhiên, mỗi sàn sẽ có những quy định cụ thể:

Như vậy, khác với sàn HOSE và sàn HNX, sàn UPCOM sẽ không có phiên khớp lệnh định kỳ mở cửa (ATO) và phiên khớp lệnh định kỳ đóng cửa (ATC)

Thị trường chứng khoán phái sinh Việt Nam hiện chỉ có 2 sản phẩm: Chỉ số VN-30 và Hợp đồng tương lai Trái Phiếu Chính Phủ kỳ hạn 5 năm.

Các sản phẩm này có khung giờ mở cửa trước 15 phút so với chứng khoán cơ sở và đóng cửa cùng thời điểm.

Dưới đây là các loại lệnh trên sàn giao dịch chứng khoán Việt Nam nhà đầu tư cần nắm rõ

Tham khảo thêm Quy định về Giờ giao dịch chứng khoán Việt Nam.

1. Lệnh ATO – Giao dịch tại mức giá khớp lệnh xác định giá mở cửa

Lệnh ATO (At the Open) là lệnh đặt mua hoặc đặt bán chứng khoán tại mức giá mở cửa. Lệnh ATO được ưu tiên trước lệnh giới hạn trong khi so khớp lệnh. Lệnh ATO chỉ áp dụng trên sàn HOSE (HSX) và có hiệu lực từ 9:00 – 9:15

Đợt khớp lệnh định kỳ xác định giá mở cửa sẽ không xác định được giá khớp lệnh nếu chỉ có lệnh ATO trên sổ lệnh.

Lệnh ATO được nhập vào hệ thống giao dịch trong thời gian khớp lệnh định kỳ để xác định giá mở cửa và sẽ tự động tự hủy bỏ sau thời điểm xác định giá mở cửa nếu lệnh không được thực hiện hoặc không được thực hiện hết.

Ưu điểm của lệnh ATO:

- Ưu tiên khớp lệnh: Lệnh ATO được ưu tiên khớp trước các lệnh giới hạn (Limit Order) trong phiên khớp lệnh định kỳ mở cửa. Điều này giúp nhà đầu tư có thể đảm bảo được khả năng giao dịch ngay tại thời điểm mở cửa.

- Tính linh hoạt: Nhà đầu tư không cần phải xác định mức giá cụ thể khi đặt lệnh, giúp tiết kiệm thời gian và công sức trong việc phân tích giá.

- Giảm rủi ro biến động: Lệnh ATO giúp nhà đầu tư tránh được những biến động giá lớn có thể xảy ra trong suốt phiên giao dịch, vì lệnh sẽ được khớp ngay từ đầu phiên.

- Thích hợp với chiến lược ngắn hạn: Nhà đầu tư theo đuổi chiến lược giao dịch trong ngắn hạn, hoặc muốn nắm bắt cơ hội ngay từ đầu phiên, thường sử dụng lệnh ATO để đảm bảo việc khớp lệnh.

Nhược điểm của lệnh ATO:

- Không xác định được giá khớp: Vì lệnh ATO không yêu cầu mức giá cụ thể, nhà đầu tư không thể biết chính xác giá mà lệnh sẽ được khớp. Điều này có thể dẫn đến việc mua cao hoặc bán thấp hơn mong đợi.

- Rủi ro thanh khoản: Nếu khối lượng lệnh ATO lớn mà thị trường không có đủ khối lượng tương ứng, lệnh ATO có thể không được khớp hoàn toàn, gây ra rủi ro về thanh khoản.

- Không thể hủy hoặc sửa lệnh: Sau khi đã đặt, lệnh ATO không thể hủy hoặc sửa, điều này có thể gây khó khăn nếu nhà đầu tư muốn thay đổi chiến lược.

- Không phù hợp với thị trường biến động mạnh: Trong trường hợp thị trường có biến động mạnh ngay tại thời điểm mở cửa, lệnh ATO có thể bị khớp ở mức giá không mong muốn, gây thiệt hại cho nhà đầu tư nếu đó là lệnh mua trong xu hướng giảm.

Nhìn chung, lệnh ATO là công cụ hữu ích cho những nhà đầu tư muốn giao dịch nhanh chóng trong phiên mở cửa, nhưng cần cân nhắc kỹ lưỡng về các rủi ro liên quan để đưa ra quyết định phù hợp.

2. Lệnh LO – Chờ mua giới hạn

Lệnh giới hạn (LO – Limited Order) là lệnh mua hoặc lệnh bán chứng khoán tại một mức giá xác định hoặc tốt hơn. Lệnh có hiệu lực kể từ khi được nhập vào hệ thống giao dịch cho đến hết ngày giao dịch hoặc cho đến khi lệnh bị hủy bỏ.

Sàn giao dịch áp dụng:

- HOSE từ 9:00 – 14:30

- HNX từ 9:00 – 15:00

- UPCOM từ 9:00 – 15:00

Khi đăng nhập vào nền tảng giao dịch lệnh mặc định được hiển thị sẽ là lệnh Thường (giới hạn). Các nền tảng giao dịch sẽ hiển Ba mức giá:

- Giá tham chiếu

- Giá trần

- Giá sàn

Khi khớp lệnh giới hạn (LO), nhà đầu tư được quyền đặt mua Tối thiểu 100 cổ phiếu tại mức giá nằm trong biên độ từ giá trần tới giá sàn trong phiên giao dịch.

Ở khung đặt lệnh nhanh cho phép:

- Bán ở mức giá mua cao nhất

- Mua ở mức giá bán thấp nhất.

Lưu ý: Lệnh LO sẽ không được thực thi nếu Không có ai bán tại mức giá mua hoặc không có ai mua tại mức giá bán.

Ví dụ: Bạn đặt bán trần 100 cổ phiếu VNM ở mức giá 86.500đ/cp nhưng trong phiên không có ai đặt mua ở mức giá này thì khi hết phiên giao dịch bạn sẽ không bán được và phải chờ phiên tiếp theo.

Ưu điểm của lệnh LO:

- Kiểm soát giá giao dịch: Lệnh LO cho phép nhà đầu tư kiểm soát mức giá mà họ sẵn sàng mua hoặc bán cổ phiếu. Điều này giúp nhà đầu tư tránh được việc khớp lệnh ở mức giá không mong muốn, đặc biệt quan trọng trong các thị trường có biến động lớn.

- Giảm rủi ro: Vì lệnh chỉ được khớp nếu có giá thị trường bằng hoặc tốt hơn giá đã đặt, lệnh LO giúp nhà đầu tư giảm rủi ro liên quan đến biến động giá đột ngột.

- Linh hoạt trong chiến lược đầu tư: Lệnh LO có thể được sử dụng trong nhiều chiến lược giao dịch khác nhau, từ giao dịch ngắn hạn đến đầu tư dài hạn. Nhà đầu tư có thể đặt lệnh và chờ đợi đến khi giá đạt mục tiêu.

- Có thể sử dụng trong suốt phiên giao dịch: Lệnh LO có thể đặt và duy trì trong suốt phiên giao dịch, không bị giới hạn về thời gian như lệnh ATO hay ATC.

- Hủy hoặc sửa đổi lệnh dễ dàng: Nhà đầu tư có thể hủy hoặc sửa đổi lệnh LO bất cứ lúc nào trước khi lệnh được khớp, tạo sự linh hoạt trong quản lý giao dịch.

Nhược điểm của lệnh LO:

- Không đảm bảo khớp lệnh: Nếu giá thị trường không đạt đến mức giá đã đặt, lệnh LO có thể không được khớp, dẫn đến việc nhà đầu tư có thể bỏ lỡ cơ hội giao dịch.

- Tốn thời gian chờ đợi: Nhà đầu tư có thể phải chờ đợi một thời gian dài để lệnh được khớp, đặc biệt nếu đặt lệnh ở mức giá quá thấp hoặc quá cao so với thị trường hiện tại.

- Có thể bị bỏ qua trong những biến động nhanh: Trong những thị trường biến động mạnh, giá có thể di chuyển nhanh chóng mà không kịp khớp lệnh LO, dẫn đến việc không thực hiện được giao dịch như mong muốn.

- Cần phải theo dõi thường xuyên: Để đảm bảo lệnh LO được khớp ở mức giá mong muốn, nhà đầu tư cần theo dõi thị trường thường xuyên, đặc biệt trong những tình huống thị trường thay đổi nhanh chóng.

Nhìn chung, lệnh LO là công cụ hữu ích cho những nhà đầu tư muốn kiểm soát giá giao dịch và tránh rủi ro từ biến động giá. Tuy nhiên, cần cân nhắc về khả năng không khớp lệnh và sự cần thiết phải theo dõi thị trường để điều chỉnh chiến lược giao dịch phù hợp.

Tham khảo thêm: Biên độ giao dịch giá cổ phiếu Việt Nam.

3. Lệnh MP (HSX) – Lệnh thị trường

Lệnh MP (Market Price Order) là lệnh giao dịch chứng khoán trong đó nhà đầu tư đặt mua hoặc bán cổ phiếu mà không chỉ định giá. Lệnh này sẽ được khớp ngay lập tức tại mức giá tốt nhất hiện có trên thị trường. Nếu lệnh không được khớp hết ở mức giá tốt nhất, phần còn lại của lệnh sẽ được khớp tiếp ở các mức giá tiếp theo cho đến khi hết lệnh hoặc không còn lệnh đối ứng.

Nguyên tắc khớp lệnh:

- Khi được nhập vào hệ thống giao dịch:

- Lệnh mua MP sẽ được thực hiện ngay tại mức giá bán thấp nhất

- Lệnh bán MP sẽ thực hiện ngay tại mức giá mua cao nhất hiện có trên thị trường.

Nếu khối lượng đặt lệnh của lệnh MP vẫn chưa được thực hiện hết, lệnh MP sẽ được xem là lệnh mua tại mức giá bán cao hơn hoặc lệnh bán tại mức giá mua thấp hơn tiếp theo hiện có trên thị trường và tiếp tục so khớp.

Nếu khối lượng đặt của lệnh MP vẫn còn sau khi giao dịch theo nguyên tắc trên và không thể tiếp tục khớp được nữa thì lệnh MP sẽ được chuyển thành lệnh giới hạn mua tại mức giá cao hơn một đơn vị yết giá so với giá giao dịch cuối cùng trước đó hoặc lệnh giới hạn bán tại mức giá thấp hơn một đơn vị yết giá so với giá giao dịch cuối cùng trước đó.

Trường hợp giá thực hiện cuối cùng là giá trần đối với lệnh mua MP hoặc giá sàn đối với lệnh bán MP thì lệnh thị trường sẽ được chuyển thành lệnh giới hạn mua tại giá trần hoặc lệnh giới hạn bán tại giá sàn.

Thời gian hiệu lực:

Lệnh MP có hiệu lực trong phiên khớp lệnh liên tục 9:15 – 14:30

Lệnh MP sẽ tự động hủy nếu không có lệnh giới hạn đối ứng tại thời điểm nhập lệnh vào hệ thống giao dịch.

Lệnh mua MP của nhà đầu tư nước ngoài sau khi khớp một phần, phần còn lại sẽ tự động hủy nếu chứng khoán hết room.

Ưu điểm lệnh MP:

- Khớp lệnh nhanh chóng: Lệnh MP được thiết kế để khớp ngay lập tức tại mức giá tốt nhất hiện có trên thị trường. Điều này giúp nhà đầu tư nhanh chóng thực hiện giao dịch mà không cần chờ đợi.

- Đảm bảo khớp lệnh: Vì lệnh MP không yêu cầu mức giá cụ thể, nó sẽ được khớp với bất kỳ giá nào đang tồn tại trên thị trường, giúp đảm bảo giao dịch được thực hiện.

- Phù hợp với chiến lược ngắn hạn: Nhà đầu tư theo đuổi chiến lược giao dịch ngắn hạn hoặc cần thực hiện lệnh gấp có thể sử dụng lệnh MP để nhanh chóng nắm bắt cơ hội trên thị trường.

- Tự động chuyển thành lệnh LO nếu không khớp hết: Nếu lệnh MP không được khớp hết, phần còn lại sẽ tự động chuyển thành lệnh LO, giúp nhà đầu tư vẫn có cơ hội khớp lệnh tại giá thị trường.

Nhược điểm lệnh MP:

- Không kiểm soát được giá giao dịch: Do lệnh MP không yêu cầu mức giá cụ thể, nhà đầu tư có thể mua ở giá cao hơn hoặc bán ở giá thấp hơn mong muốn, đặc biệt trong những tình huống thị trường biến động mạnh.

- Rủi ro trong điều kiện thị trường thanh khoản thấp: Trong các thị trường có thanh khoản thấp, lệnh MP có thể bị khớp ở nhiều mức giá khác nhau, dẫn đến việc thực hiện giao dịch ở mức giá không mong muốn.

- Không thích hợp với chiến lược dài hạn: Lệnh MP thường không phù hợp với các nhà đầu tư dài hạn hoặc những người muốn kiểm soát giá mua/bán một cách chặt chẽ.

- Dễ gây ra biến động giá: Nếu khối lượng lệnh MP lớn, nó có thể gây ra biến động giá mạnh trên thị trường, ảnh hưởng tiêu cực đến cả người đặt lệnh và các nhà đầu tư khác.

Lệnh MP là một công cụ hữu ích cho các nhà đầu tư muốn thực hiện giao dịch nhanh chóng, nhưng cần cân nhắc kỹ lưỡng về các rủi ro liên quan, đặc biệt là sự mất kiểm soát về giá giao dịch.

4. Lệnh MAK – MOK – MTL (HNX)

Lệnh thị trường trên sàn HNX là lệnh mua tại mức giá bán thấp nhất hoặc lệnh bán tại mức giá mua cao nhất hiện có trên thị trường trong phiên khớp lệnh liên tục.

Nguyên tắc khớp lệnh

Các loại lệnh thị trường trên HNX khi giao dịch chứng khoán:

- Lệnh MAK: Là lệnh có thể thực hiện toàn bộ hoặc một phần, phần còn lại của lệnh sẽ bị hủy ngay sau khi khớp.

- Lệnh MOK: Là lệnh nếu không được thực hiện toàn bộ thì bị hủy trên hệ thống ngay sau khi nhập.

- Lệnh MTL: Là lệnh có thể thực hiện toàn bộ hoặc một phần, phần còn lại của lệnh sẽ chuyển thành lệnh LO

Thời gian hiệu lực:

Lệnh MAK, MOK, MTL có hiệu lực từ 9:00 – 14:30

5. Lệnh ATC – Khớp tại giá đóng phiên

Lệnh ATC (At the Close) là lệnh giao dịch chứng khoán được đặt để mua hoặc bán cổ phiếu tại mức giá đóng cửa của phiên giao dịch. Lệnh ATC chỉ có hiệu lực trong phiên khớp lệnh định kỳ đóng cửa và được ưu tiên khớp trước các lệnh giới hạn trong khoảng thời gian này. Lệnh ATC không yêu cầu xác định mức giá cụ thể mà sẽ được khớp tại mức giá đóng cửa cuối cùng của thị trường. Lệnh có hiệu lực từ 14:30 – 14:45 và được áp dụng cho Chứng khoán Phái sinh, HOSE, HNX

Đợt khớp lệnh định kỳ xác định giá đóng cửa sẽ không xác định được giá khớp lệnh nếu chỉ có lệnh ATC trên sổ lệnh

Lệnh sẽ tự động tự hủy bỏ sau khi hết phiên nếu lệnh không được thực hiện hoặc không được thực hiện hết.

Sàn áp dụng lệnh ATC:

- HOSE

- HNX

- CKPS

Ưu điểm lệnh ATC:

- Ưu tiên khớp lệnh: Lệnh ATC được ưu tiên khớp trước các lệnh giới hạn trong phiên đóng cửa.

- Giao dịch tại giá đóng cửa: Lệnh ATC giúp nhà đầu tư xác định giao dịch tại mức giá đóng cửa cuối cùng, tránh biến động giá sau phiên giao dịch.

- Không cần xác định giá: Nhà đầu tư không cần xác định mức giá cụ thể khi đặt lệnh, thuận tiện cho những ai không muốn tính toán giá chi tiết.

- Phù hợp với chiến lược đóng cửa: Lệnh ATC thích hợp cho các nhà đầu tư muốn thực hiện giao dịch theo giá thị trường cuối ngày.

Nhược điểm lệnh ATC:

- Không kiểm soát được giá khớp: Nhà đầu tư không kiểm soát được mức giá khớp lệnh, chỉ biết giá sau khi phiên giao dịch kết thúc.

- Rủi ro không khớp lệnh: Lệnh ATC có thể không khớp nếu khối lượng không đủ hoặc không có lệnh đối ứng tại giá đóng cửa.

- Không thể hủy hoặc sửa lệnh: Sau khi đã đặt, lệnh ATC không thể hủy hoặc sửa, điều này có thể gây khó khăn nếu thị trường biến động mạnh.

- Biến động giá: Nếu thị trường có biến động mạnh vào cuối phiên, lệnh ATC có thể bị khớp ở giá không mong muốn, gây thiệt hại cho nhà đầu tư.

6. Lệnh PLO – Khớp lệnh sau giờ

Lệnh PLO là lệnh mua hoặc lệnh bán chứng khoán tại mức giá đóng cửa sau khi kết thúc phiên khớp lệnh định kỳ đóng cửa.

Lệnh PLO chỉ được nhập vào hệ thống trong phiên giao dịch sau giờ.

Lệnh PLO được khớp ngay khi nhập vào hệ thống nếu có lệnh đối ứng chờ sẵn. Giá thực hiện là giá đóng cửa của ngày giao dịch.

Lệnh PLO không được phép sửa, hủy.

Trong trường hợp trong phiên khớp lệnh liên tục và khớp lệnh định kỳ đóng cửa không xác định được giá thực hiện khớp lệnh, lệnh PLO sẽ không được nhập vào hệ thống.

Thời gian và sàn áp dụng lệnh PLO:

Lệnh PLO có hiệu lực trên sàn HNX từ 14:30 – 15:00

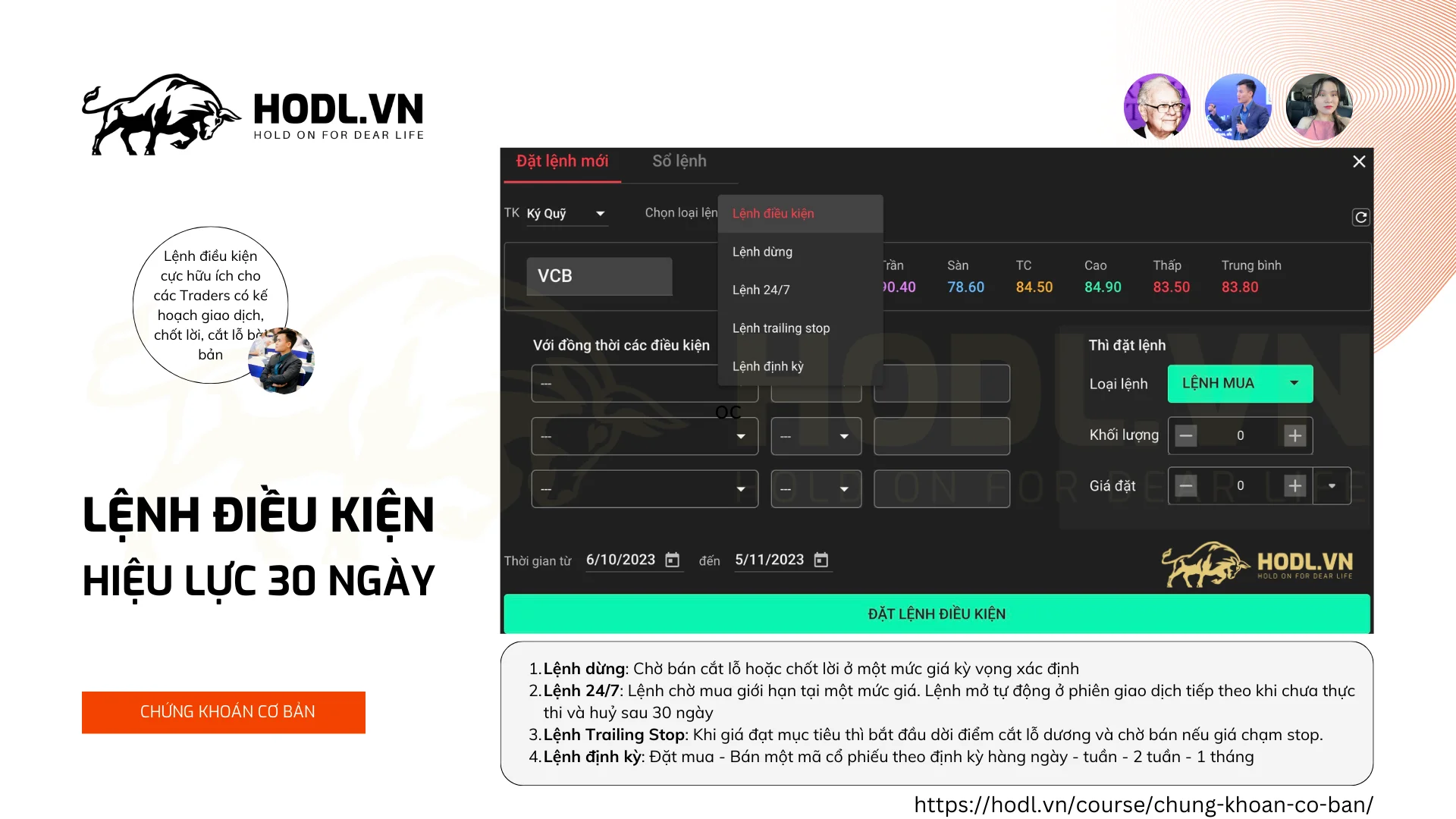

7. Lệnh điều kiện

Lệnh điều kiện thực chất là một tính năng để nhà đầu tư mua bán linh hoạt, nhất là những nhà đầu tư không có nhiều thời gian theo dõi bảng điện tử. Lệnh điều kiện chi thành nhiều loại, thời gian hiệu lực cho lệnh điều kiện Tối đa là 30 ngày.

Cụ thể các loại lệnh chứng khoán theo điều kiện cụ thể được xác lập bởi nhà đầu tư:

Lệnh điều kiện với thời gian (TCO – Time Conditional Order):

Lệnh điều kiện với thời gian – TCO cho phép Nhà đầu tư có thể đặt lệnh trước phiên giao dịch từ một đến nhiều ngày với số lượng và mức giá xác định. Lệnh này có hiệu lực tối đa trong 30 ngày.

Việc đặt lệnh được thực hiện bất cứ lúc nào, sau đó lệnh nằm chờ trong hệ thống của công ty chứng khoán và chỉ được kích hoạt khi thoả mãn điều kiện chọn trước.

Nhà đầu tư có thể chọn một trong 2 hình thức khớp lệnh:

- Phát sinh một lần: Đồng nghĩa sau khi được kích hoạt thì dù khớp hết, khớp một phần hay không khớp thì cũng bị huỷ bỏ.

- Phát sinh cho tới khi khớp hết khối lượng: Trong 30 ngày, bất kể khi nào thoả mãn điều kiện, lệnh sẽ được kích hoạt. Cho tới khi khớp đủ khối lượng hoặc quá thời hạn 30 ngày thì lệnh sẽ bị huỷ bỏ.

Lệnh tranh mua hoặc tranh bán (PRO)

Lệnh PRO là lệnh nhà đầu tư sẵn sàng mua ở các giá ATO/trần/ATC và sẵn sàng bán ở các giá ATO/sàn/ATC.

Lệnh PRO có hiệu lực cho phiên giao dịch kế tiếp sau khi nhà đầu tư đặt. Lệnh PRO có thể đặt trước cho tối đa 30 ngày giao dịch kế tiếp.

Lệnh dừng lỗ (ST – Stop Loss):

Lệnh dừng lỗ (ST – Stop Loss) là lệnh để nhà đầu tư xác định trước giá cắt lỗ hoặc chốt lãi trong tương lai. Lệnh này có hiệu lực ngay khi nhà đầu tư đặt và kéo dài trong 30 ngày.

Lưu ý: Sau khi kết thúc 30 ngày, nhà đầu tư cần thiết lập lại lênh dừng lỗ cho mã cổ phiếu đang nắm giữ.

Nhiều nhà đầu tư chỉ đặt lệnh dừng lỗ một lần, không chú ý tới thời gian nên khi lệnh hết hiệu lực, lệnh bị huỷ dẫn tới việc thua lỗ nhiều hơn dự kiến.

Lệnh dừng lỗ chỉ được thực hiện trên mã cổ phiếu mà nhà đầu tư đang nắm giữ. Trong trường hợp nhà đầu tư không có cổ phiếu nào thì không thể thực hiện lệnh này.

Lệnh xu hướng (TS):

Lệnh xu hướng (TS) giúp nhà đầu tư sẽ chọn mã chứng khoán và khối lượng muốn giao dịch, cộng thêm khoảng dừng theo giá trị tuyệt đối (nghìn đồng) hoặc giá trị tuơng đối (%). Bên cạnh đó, nhà đầu tư có thể thiết lập thêm giá mua thấp nhất hoặc bán cao nhất. Khi giá chứng khoán chạm đến khoảng dừng hoặc giá thì lệnh sẽ được kích hoạt.

Tương tự các lệnh điều kiện khác, lệnh xu hướng có hiệu lực tối đa 30 ngày

Chúc các bạn giao dịch thành công!