Chiến lược đầu tư phòng thủ là gì? Ai phù hợp? Khi nào kích hoạt chiến lược phòng thủ?

Chiến lược đầu tư phòng thủ là một phương pháp phân bổ vốn và quản lý danh mục đầu tư theo hướng thận trọng. Chiến lược này được áp dụng khá phổ biến trong Đầu tư tài chính.

Các quỹ đầu tư hoặc các Công ty bảo hiểm cũng thường thiết kế các hình thức đầu tư với một hình thức phòng thủ nhưng ngôn từ được sử dụng khác đi đó là:

- An toàn = Phòng thủ

- Cân bằng = 50% danh mục là phòng thủ

- Tăng trưởng = 20% danh mục là phòng thủ

Trong bài viết này chúng ta sẽ cùng tìm hiểu về Chiến lược đầu tư phòng thủ, các đối tượng phù hợp và một số lưu ý khi áp dụng.

Chiến lược đầu tư phòng thủ là gì?

Chiến lược đầu tư phòng thủ là một phương pháp phân bổ và quản lý danh mục đầu tư thận trọng nhằm giảm thiểu rủi ro mất vốn gốc, mức sinh lời thấp nhưng ổn định.

Đặc điểm chiến lược đầu tư phòng thủ

Liên tục tái cân bằng danh mục

Một chiến lược đầu tư phòng thủ đòi hỏi phải thường xuyên tái cân bằng danh mục đầu tư để duy trì phân bổ tài sản dự kiến.

Để tính chất phòng thủ được đảm bảo, danh mục của nhà đầu tư theo đuổi chiến lược phòng thủ cần được đa dạng hoá thị trường đầu tư và các loại tài sản đầu tư như:

- Cổ phiếu phòng thủ

- Trái phiếu chất lượng cao

- Chứng chỉ quỹ trái phiếu

- Lượng tiền mặt phù hợp

Việc sở hữu danh mục tài sản với mức rủi ro thấp, thậm chí liên tục sinh lời với mức lợi nhuận thấp hơn sẽ giúp nhà đầu tư tránh các tổn thất lớn từ những đợt suy thoái lớn của thị trường.

Phòng thủ trước, lợi nhuận sau

Các chiến lược đầu tư phòng thủ được thiết kế để bảo vệ vốn trước, lợi nhuận là yếu tố thứ hai. Lợi nhuận khi phòng thủ sẽ khá thấp nhưng vẫn ở ngưỡng chấp nhận được vì nó ổn định và vẫn sinh lời bất chấp sự suy thoái của thị trường.

Chiến lược phòng thủ khác với chiến lược tấn công hoặc Đầu cơ lướt sóng.

Phòng thủ và kiếm lời vừa là nghệ thuật, vừa là khoa học

Chiến lược đầu tư phòng thủ là một trong nhiều lựa chọn khi quản lý danh mục đầu tư.

Quản lý danh mục đầu tư vừa là nghệ thuật vừa là khoa học.

Người quản lý danh mục đầu tư phải đưa ra các quyết định quan trọng cho bản thân hoặc khách hàng của họ, có tính đến các mục tiêu đầu tư cụ thể và lựa chọn phân bổ tài sản phù hợp đồng thời cân bằng giữa rủi ro và lợi nhuận tiềm năng.

Đối tượng phù hợp đầu tư phòng thủ

Có bốn đối tượng phù hợp với Chiến lược đầu tư phòng thủ:

- Nhà đầu tư có khẩu vị rủi ro thấp

- Nhà đầu tư lớn tuổi

- Nhà đầu tư không có mức lương ổn định

- Nhà đầu tư với số vốn ít

Các nhà đầu tư có khẩu vị rủi ro thấp sẽ không phù hợp với các hình thức đầu cơ lướt sóng hoặc chiến lược đầu tư tăng trưởng bởi vì mức độ rủi ro của hai hình thức đầu tư kể trên rất cao.

Với khẩu vị rủi ro thấp, các nhà đầu tư thuộc nhóm này thường tìm kiếm các Cổ phiếu với mức hoạt động tốn, có thâm niên và chi trả cổ tức đều đặn (Cổ phiếu phòng thủ). Ngoài ra, họ cũng ưu tiên các loại Chứng chỉ quỹ trái phiếu vì độ ổn định của nó.

Các loại tài sản trú ẩn an toàn như Vàng và Bất Động Sản (Đất nền) cũng thuộc loại tài sản mà họ ưu tiên nắm giữ tiếp theo.

Đối với các nhà đầu tư lớn tuổi và Không có mức lương ổn định, việc chi trả cổ tức đều với tỷ lệ cao giúp họ có được dòng tiền ổn định trong tuổi nghỉ hưu mà không cần lo nghĩ quá nhiều tới việc đầu tư.

Với nhà đầu tư có mức vốn ít ỏi, chiến lược này giúp họ gia tăng Vốn và tài sản bền vững thông qua việc tích luỹ và nhận Cổ tức từ các công ty làm ăn tốt.

Thời điểm nên phòng thủ trong đầu tư

Có hai phương pháp xem xét thời điểm nên Phòng thủ trong đầu tư dựa theo Bối cảnh thị trường và Độ tuổi của nhà đầu tư

Độ tuổi nghỉ hưu

Nghỉ hưu là thời điểm mà chúng ta nên nghỉ ngơi và sống cuộc đời mà chúng ta mong muốn, vui chơi với con cháu thay vì tiếp tục mải mê kiếm tiền.

Nhưng chúng ta cũng không thể sống nhờ vào đồng lương hưu hoặc số tiền tiết kiệm được.

Đây là thời điểm Chiến lược đầu tư phòng thủ được kích hoạt để đảm bảo gia tăng thu nhập giúp chúng ta có thể sống thoải mái hơn và có nguồn tài chính để Đi du lịch, thực hiện các ước mơ trong đời trước khi xuống lỗ.

Thị trường giảm giá – Bear Market

Đây là thời điểm chiến lược phòng thủ cần được kích hoạt với hầu hết các nhà đầu tư. Thị trường thường biến động theo chu kỳ kinh tế hoặc Chu kỳ hoạt động kinh doanh của các công ty.

Sell in May và Buy Defensive Stocks

Chúng ta thường có thành ngữ Sell In May and Go Away – Bán cổ phiếu vào tháng 05 và đi du lịch thôi.

Đây là thời điểm mà theo thống kê của Tôi thì khoảng 55% các năm thị trường chứng khoán đều giảm giá và nhu cầu về các cổ phiếu phòng thủ sẽ được gia tăng.

Chu kỳ kinh tế

Theo phân tích dữ liệu từ VNINDEX kể từ năm 2001 tới hiện tại, Tôi nhận thấy Chứng khoán Việt Nam có 1 chu kỳ lạ thường là Tăng trưởng 2 năm sau đó sụt giảm 2-3 năm và lặp lại chu kỳ đó. Khi xem xét với các chu kỳ suy thoái kinh tế toàn cầu, chúng ta thấy có sự phù hợp.

Ví dụ:

Từ 2008 – 2012: 2008 là cuộc đại khủng hoảng, Chứng khoán đạt đỉnh và thoái trào tới năm 2012 thì tạo đáy bắt đầu phục hồi và tới 2014 thì tạo đỉnh và sụt giảm

Từ 2014 – 2016, Chứng khoán Việt Nam giảm liên tục.

Từ 2016 – 2018 Chứng khoán Việt Nam tăng trưởng liên tục để tạo đỉnh 1200 trên VNINDEX

Từ 2018 – 2020 Chứng khoán Việt Nam sụt giảm liên tục và tạo đáy vào tháng 03-2020.

Tháng 03-2020 – T04-2022, chứng khoán Việt Nam phục hồi liên tục và tạo đỉnh vào tháng 04-2022.

Từ tháng 04-2022 tới hiện tại, Chứng khoán Việt Nam tiếp tục giảm sâu.

Như vậy, chu kỳ này có thể sẽ còn tiếp diễn và lặp lại.

Điều này có nghĩa là có thể năm 2022 – 2024 chúng ta phải bám theo chiến lược đầu tư phòng thủ vì Chứng khoán Việt Nam có thể đang trong Bear Market của chu kỳ.

Đầu tư theo chiến lược phòng thủ

Tại Việt Nam, chiến lược đầu tư phòng thủ không được chú trọng nhiều cho tới khi điều tồi tệ xảy ra.

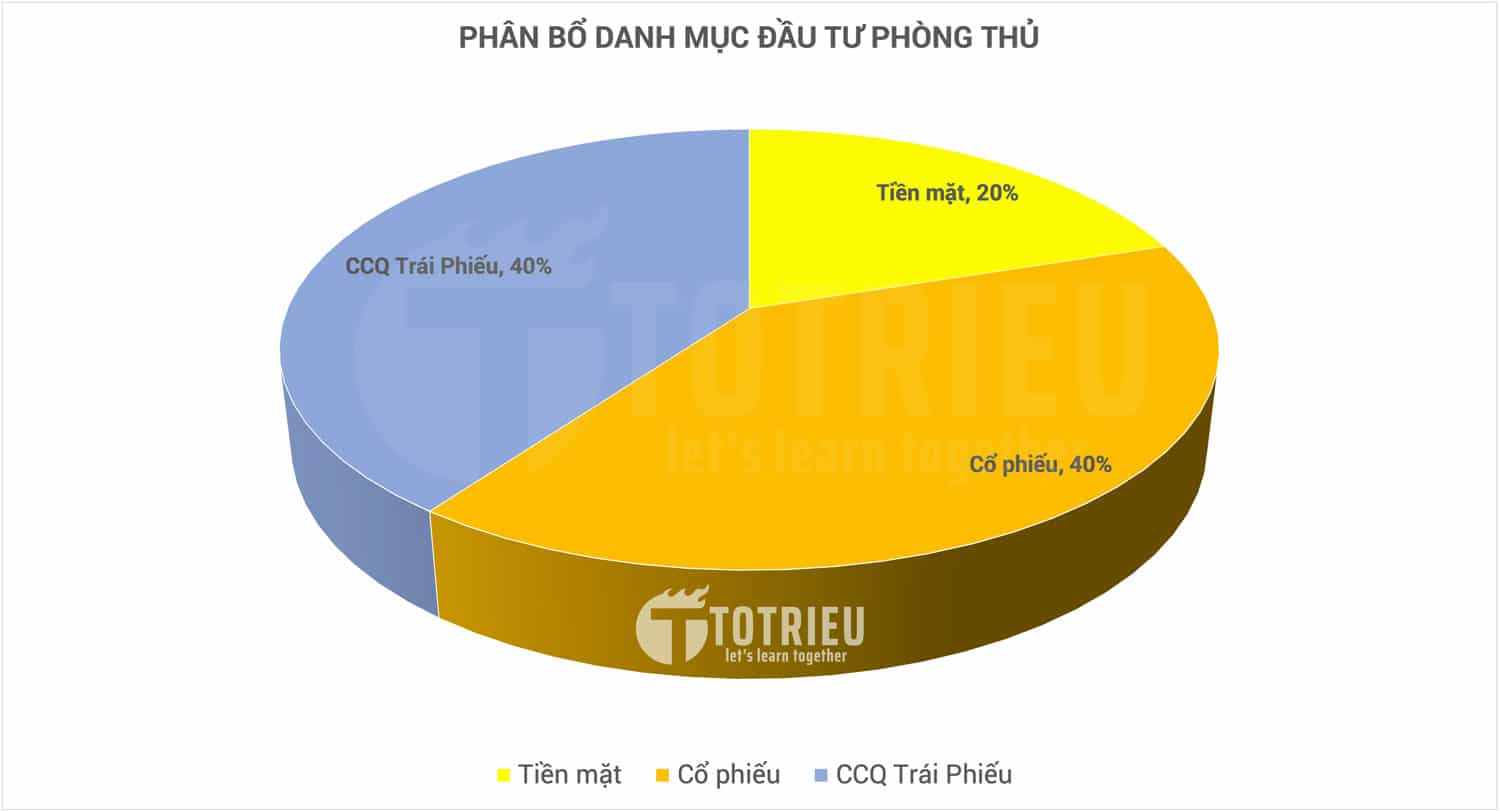

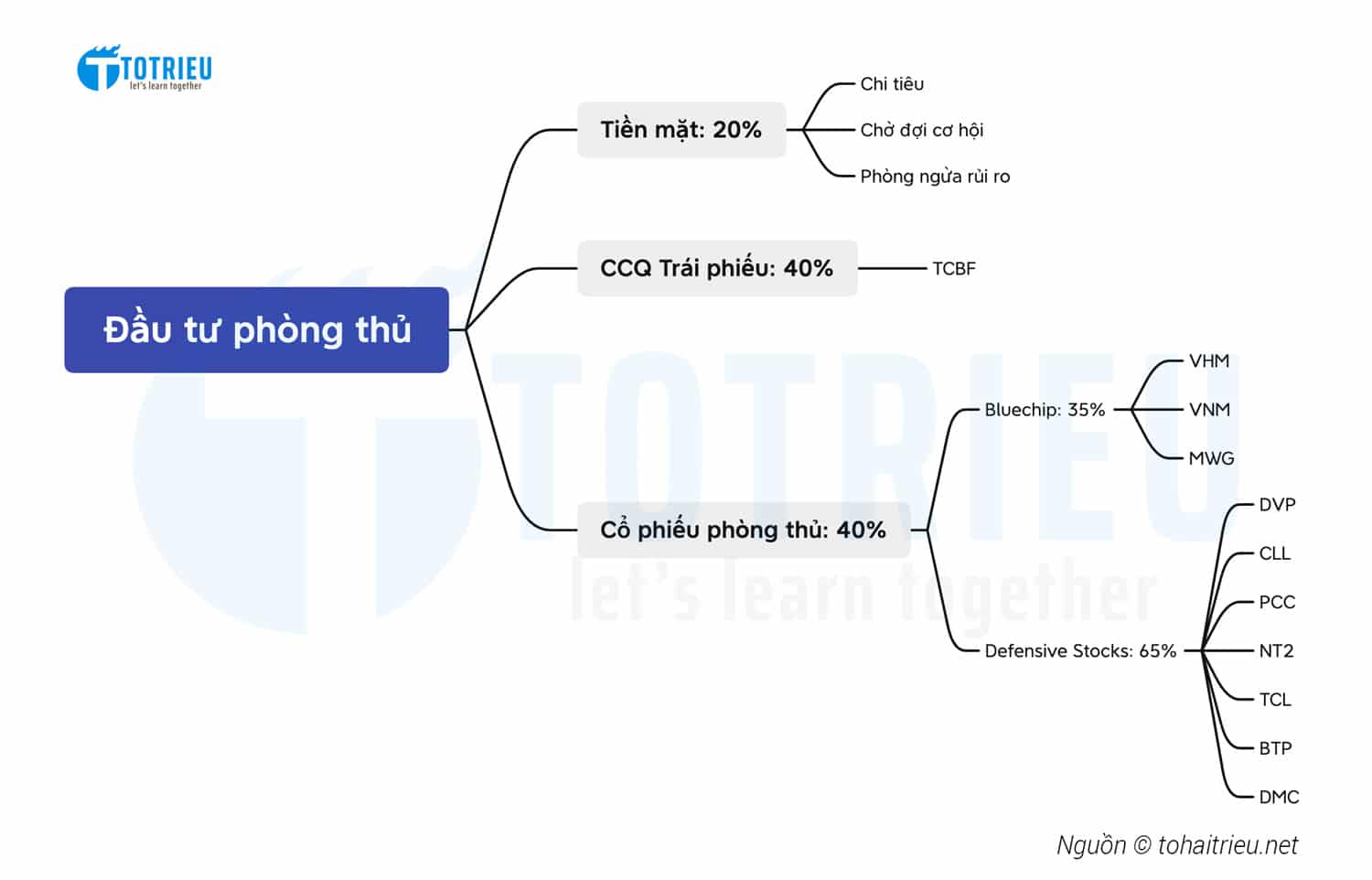

Trong trường hợp bạn muốn theo đuổi chiến lược phòng thủ, trước tiên bạn cần phân bổ vốn theo gợi ý sau:

[ihc-hide-content ihc_mb_type=”show” ihc_mb_who=”4″ ihc_mb_template=”1″ ]

Tiền mặt

Tỷ lệ tiền mặt nên chiếm khoảng 20% toàn bộ danh mục phòng thủ vì Tiền mặt giúp bạn giải quyết được nhiều vấn đề trong cuộc sống.

Tiền mặt cũng giúp bạn nắm được cơ hội tốt ngay khi nó đến như Cơ hội mua được một cổ phiếu Bluechip với giá tốt chẳng hạn.

Trong Bear Market thì Cash is King – Tiền mặt là vua nên đôi khi tỷ lệ 20% vẫn còn là thấp đó. Nếu bạn không phải tới tuổi nghỉ hưu thì trong giai đoạn này Bạn nên giữ khoảng 35% tỷ lệ tiền mặt để chờ cơ hội.

Chứng chỉ quỹ trái phiếu

Đây là một hình thức đầu tư trái phiếu nhưng an toàn hơn khi Quỹ sẽ trích 80% lượng tiền để mua các loại trái phiếu tốt.

Lãi suất từ CCQ cũng luôn cao hơn lãi suất ngân hàng và thấp hơn 1 chút so với Trái tức từ trái phiếu nhưng nó cực kỳ an toàn.

Lý do nên đầu tư CCQ Trái phiếu là vì nó có tính chất giống trái phiếu, là một dạng Chứng khoán nợ, bắt buộc trái chủ phải trả lãi khi tới kỳ hạn nên nó luôn sinh lợi nhuận.

Tham khảo: Chứng chỉ quỹ mở là gì? Cách đầu tư CCQ Mở

Ở Việt Nam, Tôi khuyên bạn nên mua CCQ Trái phiếu TCBF vì đây là quỹ lớn nhất thị trường với thâm niên và độ ổn định cao.

Trong Bear Market thì 40% tổng vốn nên được phân bổ cho CCQ Trái phiếu.

Cổ phiếu phòng thủ

Cổ phiếu phòng thủ giúp bạn tạo ra dòng thu nhập ổn định bất chấp bối cảnh và sự suy thoái của thị trường.

Tham khảo: Cổ phiếu phòng thủ là gì?

Cổ phiếu phòng thủ thường giữ giá tốt và chia cổ tức đều đặn nên bạn sẽ không cần quá lo lắng về mức sụt giảm sâu của các loại cổ phiếu này.

Việc nhận cổ tức đều sẽ giúp bạn có được dòng tiền để chi trả cho các nhu cầu sinh hoạt, giải trí.

Với 40% vốn được phân bổ, bạn sẽ cần tiếp tục phân tán khoản đầu tư này vào 8-12 mã cổ phiếu trong đó:

- 35% dành cho Bluechip ở mức giá phù hợp.

- 65% dành cho cổ phiếu phòng thủ.

- Không được dồn toàn bộ vốn cho 1 mã cổ phiếu phòng thủ

[/ihc-hide-content]

Tham khảo: Top 10 Cổ phiếu phòng thủ nên đầu tư trong Bear Market

Lời kết

Chiến lược đầu tư phòng thủ nên được áp dụng và kích hoạt trong thị trường giảm giá – Bear Market và với 4 nhóm nhà đầu tư mà Tôi liệt kê bên trên.

Những chia sẻ trong bài viết này là một ví dụ và không nhất thiết bạn phải cứng nhắc áp dụng theo. Nội dung bài viết để minh hoạ rõ hơn cho ý niệm PHÒNG THỦ trong ĐẦU TƯ giúp các nhà đầu tư có lựa chọn và suy nghĩ về bức tranh tổng quan của thị trường.

Trong bài viết tiếp theo, Tôi sẽ chia sẻ cùng các anh chị và các bạn cách để nhận biết chính xác sớm thời điểm nên Kích hoạt chiến lược phòng thủ và Thoát hàng để tránh đu đỉnh và FOMO.

Chúc các bạn giao dịch thành công!

Chúc các bạn giao dịch thành công!

Lưu Ý Khi Tự Học Chứng Khoán

Thị trường chứng khoán tiềm ẩn nhiều rủi ro nhưng an toàn hơn thị trường Ngoại hối, Crypto. Với nhà đầu tư mới, Tôi khuyên các bạn không nên lạm dụng tài khoản Margin để giao dịch. Nên mua chứng khoán cơ sở Việt Nam bằng số tiền bạn có.

Tác giả

Tô Triều