10 quan điểm đầu tư chứng khoán để đời từ các huyền thoại

Quan điểm đầu tư để đời của 10 nhà đầu tư chứng khoán huyền thoại sẽ giúp chúng ta hiểu sự đa dạng trong đầu tư. Họ là những người đã truyền cảm hứng cho hàng triệu nhà đầu tư khắp nơi trên thế giới trong hơn một thế kỷ.

HODL.VN tổng hợp và chia sẻ những quan điểm đầu tư chứng khoán xuất phát những triết lý cơ bản, chiến lược độc đáo đến những bài học quý báu họ để lại. Qua đó, chúng ta rút ra được những kinh nghiệm quý giá cho hành trình mua và nắm giữ cổ phiếu của chính mình.

Quan điểm #1: Warren Buffett dùng vốn

Warren Buffett – nhà đầu tư Mỹ sinh năm 1903, là tổng giám đốc công ty Berkshire Hathaway. Warren Buffett được biết đến là một nhà đầu tư thành công nhất trên thế giới. Ông được tạp chí Forbes xếp ở vị trí người giàu thứ bảy thế giới với tài sản ước tính 100,6 tỷ USD tính đến tháng 4/2021.

Quan điểm đầu tư của Warren Buffett:

Cơ hội tốt nhất để dùng vốn là khi thị trường đi xuống

Warren Buffett

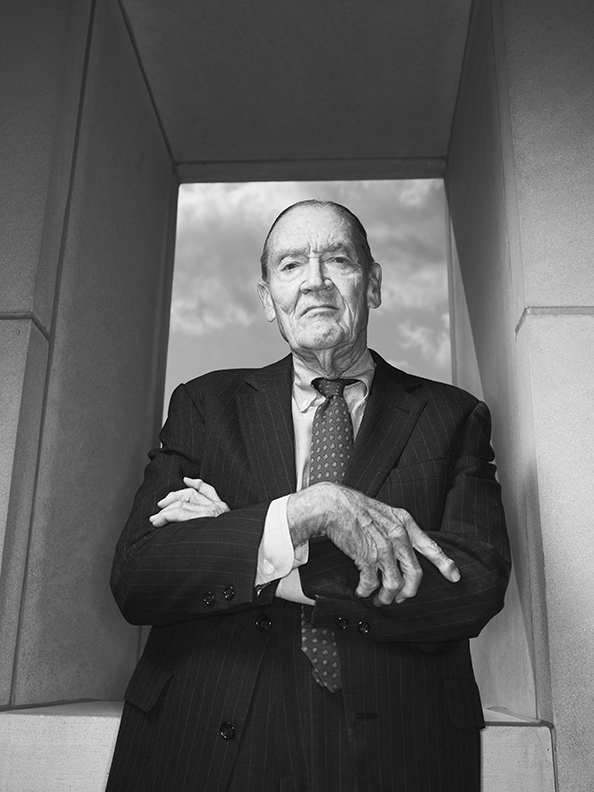

Quan điểm #2: Charlie Munger và sự khôn ngoan

Charlie Munger – người khổng lồ trong thế giới đầu tư, cánh tay phải của Warren Buffett tại Berkshire Hathaway. Ông cũng là một nhà đầu tư tài giỏi, đạt được nhiều thành công trong nhiều thập kỷ qua.

Từ năm 1962 đến 1975, Munger điều hành công ty đầu tư hợp danh có tên Wheeler, Munger & Co. Công ty có thành tích đáng nể, tạo ra tỷ suất sinh lời chuẩn hóa hàng năm 19,8% (trước phí)

Quan điểm đầu tư đáng suy ngẫm của Charlie Munger:

Bạn không cần trở nên xuất sắc mà chỉ cần khôn ngoan hơn những người khác một chút trong khoảng thời gian rất, rất dài

Charlie Munger

Quan điểm #3: Bill Gross chọn thứ tốt nhất

Bill Gross – nhà đầu tư người Mỹ nổi tiếng là một nhà quản lý quỹ tài năng cuối thế kỷ 20, đầu thế kỷ 21. Bill Gross còn được thị trường tài chính gọi là “Vua trái phiếu”.

Với những thăng trầm trong quá trình tham gia thị trường tài chính, ông đã từng chia sẻ quan điểm đầu tư:

Tìm kiếm người tốt nhất hoặc tổ chức tốt nhất để đầu tư tiền của mình là một trong những quyết định tài chính quan trọng nhất.

Bill Gross – Vua trái phiếu

Quan điểm #4: Peter Lynch và sự nhạy bén

Peter Lynch là Phó Chủ tịch của Fidelity Investments và là thành viên Hội đồng Quản trị của Quỹ Fidelity Magellan trong giai đoạn 1977 và 1990.

Số tài sản mà ông quản lý tăng từ 18 triệu USD lên 14 tỷ USD. Ông cũng là đồng tác giả của một số cuốn sách, tác giả của nhiều chiến lược đầu tư cá nhân.

Quan điểm đầu tư để đời của Peter Lynch:

Tính nhạy bén của nhà đầu tư không phải là thứ bạn có thể học từ chuyên gia phố Wall. Đó là thứ bạn sẵn có. Bạn có thể giỏi hơn chuyên gia nếu bạn sử dụng tính nhạy bén bằng cách đầu tư vào các công ty hoặc ngành mà bạn hiểu rõ

Peter Lynch

Quan điểm #5: John C. Bogle mua và nắm giữ

John Clifton “Jack” Bogle (1929-2019) là một nhà đầu tư, nhà từ thiện nổi tiếng người Mỹ. Ông cũng là Chủ tịch Hội đồng Quản trị kiêm nhà sáng lập Tập đoàn Vanguard.

John C. Bogle là một trong một trăm người quyền lực và có tầm ảnh hưởng nhất thế giới, do tạp chí TIME bình chọn. Tờ FORTUNE gọi Bogle là một trong bốn “người khổng lồ của thế kỷ 20” trong lĩnh vực đầu tư.

Trong thời gian chưa đến 30 năm, John C. Bogle đã đưa Vanguard trở thành quỹ đầu tư lớn thứ nhì toàn thế giới sau iShares của BlackRock.

John C. Bogle đã viết rất nhiều cuốn sách gối đầu giường cho các nhà đầu tư.

Quan điểm đầu tư bền vững trở thành huyền thoại của John C. Bogle:

“ Mua đúng giữ chặt”

John C. Bogle

Quan điểm #6: John Templeton và triết lý tâm lý thị trường

Sir John Templeton được coi là một trong những nhà đầu tư vĩ đại nhất của thế kỷ 20. Ông là người được biết đến đầu tiên khởi xướng cơ hội đầu tư cổ phiếu ngoài Hoa Kỳ.

Sir John Templeton nắm giữ hơn 13 tỷ đô la tài sản khi ông bán công ty vào năm 1992. Ông nổi tiếng đã bán một số cổ phiếu internet bay cao ngay khi chúng mới nổi lên từ giai đoạn IPO ban đầu. John Templeton từng kiếm được hàng triệu đô la khi bong bóng internet nổ.

Quan điểm đầu tư rất nổi tiếng của John Templeton:

Thị trường đầu cơ được sinh ra trong sự bi quan, phát triển trên sự hoài nghi, trưởng thành nhờ sự lạc quan và chết trong sự thỏa mãn

Sir John Templeton

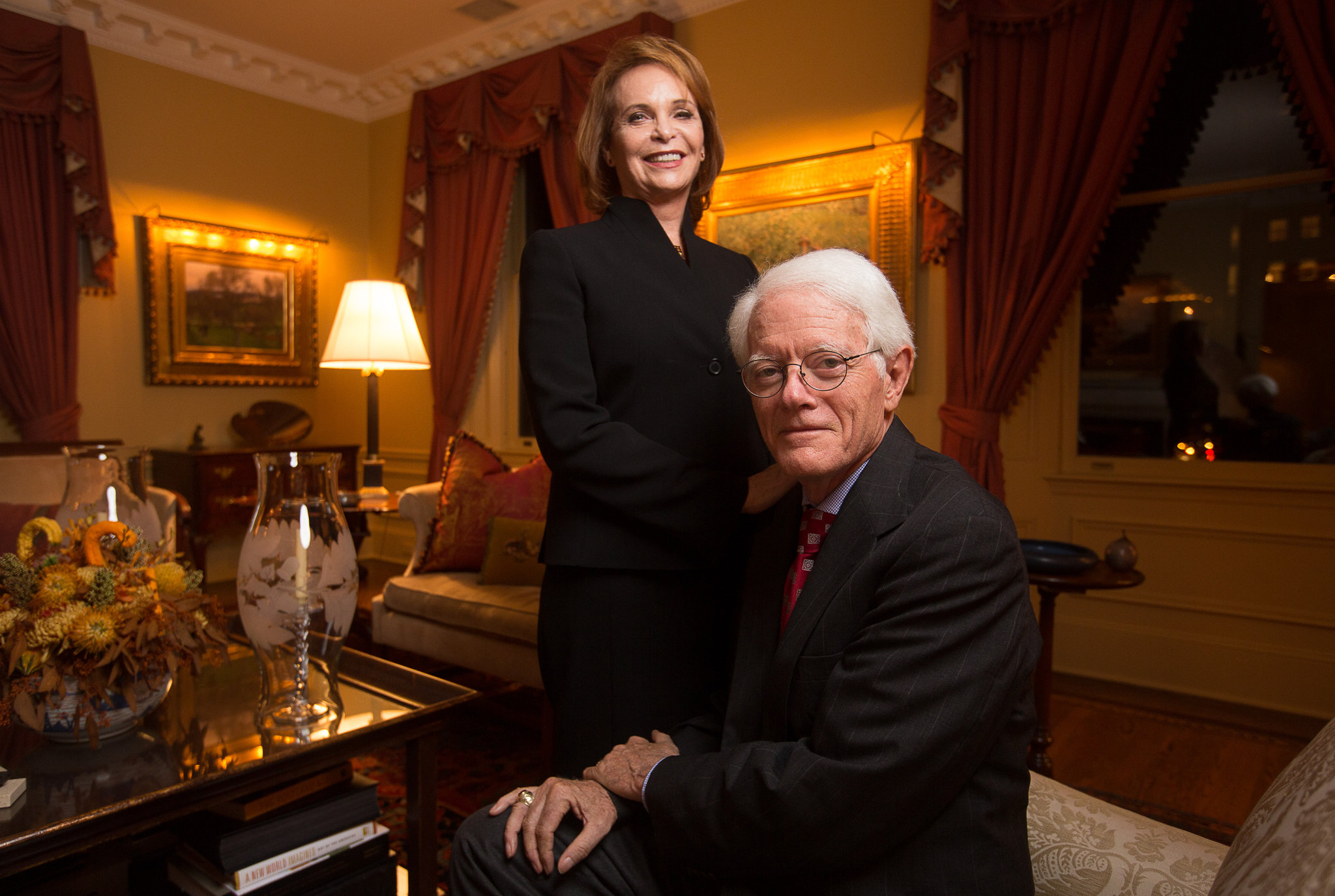

Quan điểm #7: Bill Miller và cách đánh bại SP500

Bill Miller – cựu Giám đốc Đầu tư của Công ty Quản lý vốn Legg Mason với tài sản quản lý trị giá 752,3 tỷ USD.

Trong 15 năm liên tục từ 1991 đến 2005, Quỹ Legg Mason Value Trust của ông đã đánh bại chỉ số S&P 500 về mặt hiệu suất đầu tư hằng năm.

Bill Miller đã mạnh mẽ đưa ra quan điểm đầu tư rằng:

Đối với những cổ phiếu thắng lớn, khoảng cách giữa thành tích thực sự và thành tích mà nhà đầu tư kỳ vọng sẽ là lớn nhất

Bill Miller

Quan điểm #8: Benjamin Graham và giá trị nội tại

Nhà đầu tư Benjamin Graham (1894-1976) “cha đẻ của đầu tư hiện đại” và là thầy của Warren Buffett. Buffett mô tả ông là người có ảnh hưởng lớn thứ hai trong cuộc sống của mình. Thậm chí, Warren Buffett và Irving Kahn có lấy họ Graham làm tên đệm cho con trai của mình là Howard Graham Buffett và Thomas Graham Kahn.

Hai tác phẩm về đầu tư nổi tiếng của ông là:

- Securities Analysis – Phân tích chứng khoán

- The Intelligent Investor – Nhà đầu tư thông minh

Hai tác phẩm kinh điển trong lịch sử thế giới đầu tư.

Quan điểm đầu tư ấn tượng của Benjamin Graham:

Trong ngắn hạn thị trường là một cái máy bỏ phiếu bầu chọn hai phe mua và bán. Còn trong dài hạn, nó là một cái bàn cân, cân rõ trọng lượng của từng doanh nghiệp

Benjamin Graham

Quan điểm #9: Carl Icahn và cách nhận biết sai lầm

Carl Icahn (1936) sinh ra trong một gia đình gốc Do Thái tại New York – Mỹ. Năm 2014, Icahn từng đứng thứ 25 trong danh sách những người giàu nhất thế giới với khối tài sản 24.5 tỷ USD.

Theo Forbes, Carl Icahn là một những nhà đầu tư thành công nhất Phố Wall và được biết đến là nhà sáng lập của Icahn Enterprises.

Nhắc đến bộ phim “Sói già Phố Wall” do nam tài tử Leonardo DiCaprio đóng, nhiều người chắc sẽ nghĩ ngay đến Carl Icahn, vị tỷ phú đầu tư với phong cách tàn nhẫn, thâu tóm công ty bằng những vụ sáp nhập đầy tranh cãi và hận thù, thích xé lẻ doanh nghiệp ra để bán và đầu cơ ngắn hạn thu lời, trái ngược hoàn toàn với kiểu dài hạn của Warren Buffett.

Thế nhưng “đi đêm lắm cũng có ngày gặp ma”, vị tỷ phú chuyên đi săn các doanh nghiệp để đầu cơ kiếm lợi về cho bản thân này lại bị người khác “chơi xỏ” mất đến 15 tỷ USD tài sản khi đã ngoài 87 tuổi và đang chuẩn bị “nghỉ hưu”.

“Ông ấy bị ‘chơi xỏ’ và mất tiền bởi đối thủ khôn ngoan hơn”, nhà viết tiểu sử Mark Stevens cho Carl Icahn nói về “Sói già Phố Wall”.

Quan điểm đầu tư cực kỳ táo bạo của Icahn:

Khi mà hầu hết những nhà đầu tư, bao gồm cả những chuyên gia, tán thành về một điều gì đó, thì đó là lúc họ thường sai

Carl Icahn

Quan điểm #10: Geraldine Weiss và biến cố của các công ty

Geraldine Weiss sinh năm 1926 tại San Francisco, Hoa Kỳ trong một gia đình người Do Thái nghèo. Bà được mệnh danh là “Nữ hoàng cổ tức blue-chip”. Bà đã hình thành nên một chiến lược đầu tư thực sự thông minh.

Bà đã trở thành một nhà bình luận nổi tiếng cho Tạp chí Fortune và Tạp chí Wall Street hay tại các sự kiện trên truyền hình.

Geraldine Weiss đã cho xuất bản hai cuốn sách bán chạy nhất giải thích các quan điểm đầu tư của mình là:

- Dividends Still Don’t Lie – Cổ tức vẫn không nói dối

- The Dividend Connection – Kết nối cổ tức

Quan điểm đầu tư để đời của Geraldine Weiss:

Thời điểm tốt nhất để mua cổ phiếu là khi một công ty tương đối lành mạnh mà vì một lý do nào đó tạm thời bị cộng đồng đầu tư thất sủng

Geraldine Weiss

Tác giả

Tô Triều